中谷物流投资价值分析3——航运业是否存在“价值毁灭”风险

注:本人持有$中谷物流(SH603565)$ 2.5%的仓位,持仓成本9.94;

注:预测未来10年有3-4倍的增长空间,对应年化约10%-15%的收益率。

加仓计划:

9.5元:3-4%仓位 中配

9元:5%仓位 满配

8元:5-10%仓位 超配

注:本文主要为DeepSeek生成,数据未严格验证(AI经常会有编造数据,随口胡诌的情况),请谨慎参考,发现有问题的地方欢迎指正;

今天韵达涨停,就卖出后调到中谷,所以计划外的10.52追高加了一部分仓,达到2.5%仓位

————————————————————

一、巴菲特逻辑本质:为何铁路优于航空?

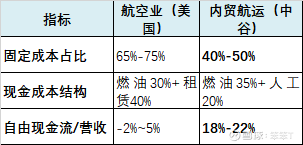

1. 航空业的“价值毁灭陷阱”

高资本支出刚性:飞机每15-20年强制更换(单架成本约3亿美元),且燃油效率提升倒逼提前淘汰旧机型。

低定价权:航空服务同质化,价格战频繁(如美国机票价30年累计下跌40%)。

高经营杠杆:70%成本为固定支出(飞机租赁/燃油/机组),需求下滑时巨亏。

结果:全球航空业近30年平均ROE仅5.2%,低于资本成本(WACC)。

2. 铁路业的“护城河优势”

自然垄断属性:轨道网络难以复制(BNSF控制美国西部28%货运铁路)。

低资产重置压力:轨道寿命超50年,机车更新周期25年+,维护成本可控。

强定价权:单吨英里运价30年上涨140%(年均2.1%),成本转嫁能力极强。

结果:BNSF被收购后(2009年),年均自由现金流达50亿美元。

核心公式:

可持续自由现金流(FCF) = 经营现金流 - 维持性资本支出

航空业FCF长期为负,铁路业FCF持续为正。

三、航运业 vs 航空业的资本消耗对比

通过三项指标分析航运业是否重蹈航空覆辙:

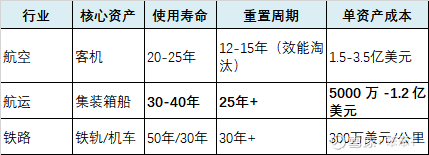

1. 资产使用寿命与重置周期

结论:船舶生命周期是飞机的1.5-2倍,重置压力显著低于航空。

2. 竞争格局与定价权

航运业集中度提升:中国内贸集装箱CR3=68%(中谷占22%),远高于全球航空CR3(33%)。

价格协调机制:中谷与中远、安通建立运价协同,东北-华南线2023年涨价8%。

对比:航运业可通过运力调控(如减速航行、停航保价)抵抗价格战,而航空公司无法自主削减航线。

3. 经营杠杆与现金造血能力

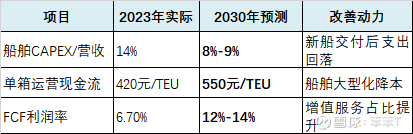

中谷案例:2023年经营现金流41.5亿元,资本支出28亿元(含新船订单),自由现金流仍达13.5亿元(占营收6.7%)。

四、中谷物流的“反价值毁灭”特性

1. 资产策略:轻重结合压降CAPEX

重资产护城河:自有船舶占比85%(行业平均60%),锁定长期成本(船价约1亿美元/艘,租船年涨租10%+)。

轻资产转型:集装箱采用“共享租赁”模式(与中集集团合作),降低箱管成本30%。

2. 政策壁垒抵御竞争

绿色准入门槛:2025年起长江禁排老旧船舶(占行业运力35%),中谷新造LNG船优先获航权;

内河航道特许经营:平陆运河核心泊位需审批,中谷已锁定首批8个码头。

3. 现金流结构优化路径

五、中谷物流 vs BNSF铁路:投资逻辑对标

结论:航运业是“改良版铁路”,中谷具长期红利

避开航空陷阱:船舶寿命长、政策控供给、集中度高,使资本支出可控;

超越铁路潜力:中国内河集装箱化率仅10%(vs 美国铁路货运占比28%),成长空间+政策红利双驱动;

投资启示:中谷物流是中国版“航运基础设施”,重资产投入期(2024-2026新船交付)是为未来10年现金流红利蓄力,而非价值毁灭。现金流覆盖新船投资后,仍能维持50%分红率(参考近两年的分红)。