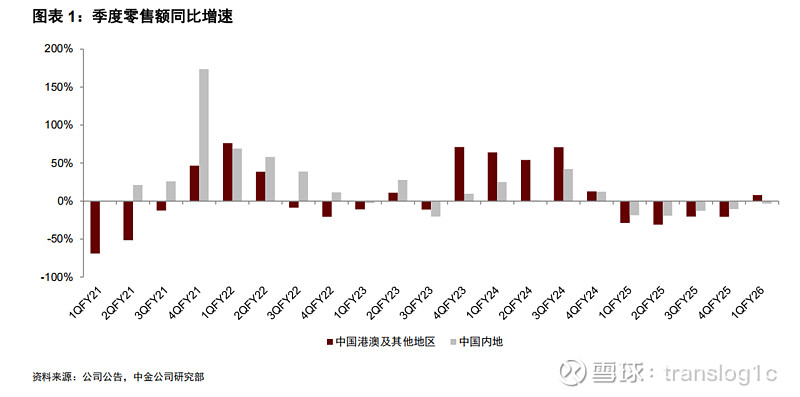

周大福:1QFY26(2025 年 4-6 月)营运情况:整体零售值同比下滑1.9%,内地同店销售同比下滑 3.3%、港澳市场同店销售同比增长 2.2%。$周大福(01929)$

评论

► 季内销售改善受益于定价首饰产品销售增长及低基数效应。1QFY26公司整体零售值同比下滑 1.9%,下滑幅度保持环比改善趋势,其中:1)中国内地零售额同比-3.3%(上季度同比下滑 10%),直营同店销售同比下滑 3.3%(上季度同比下滑 13%),加盟同店销售同比持平(上季度同比下滑 9%),同店改善主要受定价产品销售带动;门店角度公司仍在进行门店优化提效,1QFY26 中国内地净关 311 家周大福品牌门店,门店优化调整一定程度上也帮助公司更快实现同店改善。2)中国港澳及其他市场零售额同比+7.8%,港澳市场同店销售同比增长 2.2%(香港+0.2%、澳门+9.5%)。

► 产品角度,黄金类表现延续好于镶嵌,定价黄金快速增长。1QFY26内地直营同店黄金类同比-1.4%、镶嵌类同比-2.2%,跌幅均实现大幅收窄,与定价黄金销售额快速增长(季内同比增长 21%)和传喜等标志性系列产品热销相关。港澳市场趋势类似,港澳市场黄金类同店销售同比+6.6%、镶嵌类+3.3%。

► 品牌转型战略持续推进,高端渠道、高端产品系列创新不断。季内公司继续在内地和澳门地区开设周大福新形象店,并在 6 月在杭州正式推出周大福高级珠宝系列,提升品牌定位和调性,高级珠宝系列未来将在内地和香港市场进行巡展。新品方面,传喜系列自 2025 年 4 月上市以来销售额累计超过 5 亿港元,延续上财年推出的传福、故宫系列的强劲增长。此外,公司与潮牌 CLOT 联名推出的周大福 x CLOT 系列获得年轻消费者青睐。

盈利预测与估值

维持公司FY26/27 年EPS预测 0.84/0.92 港元不变,当前股价对应 17/15 倍FY26/27 年市盈率,维持跑赢行业评级。考虑行业估值中枢有所提升,上调目标价 8%至 16.11 港元,对应 19/18 倍FY26/27 年市盈率,较当前股价有 15%的上行空间。