超高镍三元正极材料简要分析

$华友钴业(SH603799)$ $容百科技(SH688005)$ $厦钨新能(SH688778)$

一、超高镍三元正极材料的核心优劣分析

超高镍三元正极材料(镍含量≥90%)作为高镍三元的升级路线,在能量密度和成本控制上具有显著优势,但生产工艺复杂性和安全性问题仍是主要挑战。以下是详细分析:

优势

能量密度突破性提升

9系超高镍三元正极能量密度可达783.24 Wh/kg,显著高于中镍材料(如NCM523的180 Wh/kg)和磷酸铁锂(<200 Wh/kg),满足长续航需求。

比容量达215 mAh/g,高于普通高镍材料(NCM811约200 mAh/g),提升电芯能量密度至300–400 Wh/kg,适用于600公里以上续航车型。

成本优化潜力

钴含量降低至5%以下,减少对昂贵钴资源的依赖(钴价长期高于镍价),原材料成本下降10–15%。

规模化生产后加工费摊薄,毛利率较NCM523高5.4个百分点(NCM811毛利率27.69% vs. NCM523毛利率22.27%)。

技术成熟度与适配性

兼容现有三元电池产线,技术迭代路径清晰,特斯拉、宝马等车企已将其作为高端车型核心方案。

劣势

安全性与稳定性挑战

镍含量提升导致热稳定性下降,易发生晶格氧逃逸和界面副反应,引发热失控风险。

表面残余锂化合物(如LiOH)易与空气反应,生成碱性物质,影响浆料涂布均匀性并加速电解液分解。

生产工艺复杂度高

环境要求:需纯氧气氛烧结(湿度<10%)、多次煅烧(二次烧结),设备需耐腐蚀(氢氧化锂腐蚀性强),单吨耗氧量超4吨,能耗成本增加30%。

良率问题:一次良率较低(行业平均70–80%),工艺控制难度大,拉大厂商间成本差距。

循环寿命限制

高镍材料在充放电过程中易发生Li⁺/Ni²⁺混排和微裂纹,导致100次循环后容量保持率降至90%以下(普通三元为96%)。

二、应用领域及终端产品案例

超高镍三元正极主要应用于高能量密度需求场景,覆盖动力电池、低空飞行器及前沿技术领域:

1. 高端电动汽车

特斯拉:Model 3/Y搭载NCA(镍钴铝酸锂)电池,镍含量91%,续航超660公里。

通用汽车:与LG化学合作量产NCMA(镍钴锰铝)四元电池,镍含量90%,适配Ultium平台。

2. 低空飞行器(eVTOL)

华友钴业:百吨级超高镍正极用于亿航智能eVTOL电池,支持高功率放电和快速充电需求。

厦钨新能:开发高功率高电压三元产品,月产数百吨,应用于无人机和低空飞行器。

3. 半固态/固态电池

半固态电池:卫蓝新能源、清陶能源采用超高镍正极搭配固态电解质,能量密度突破400 Wh/kg。

前沿储备:富锂锰基+超高镍双路径布局,抢占全固态电池材料技术高地。

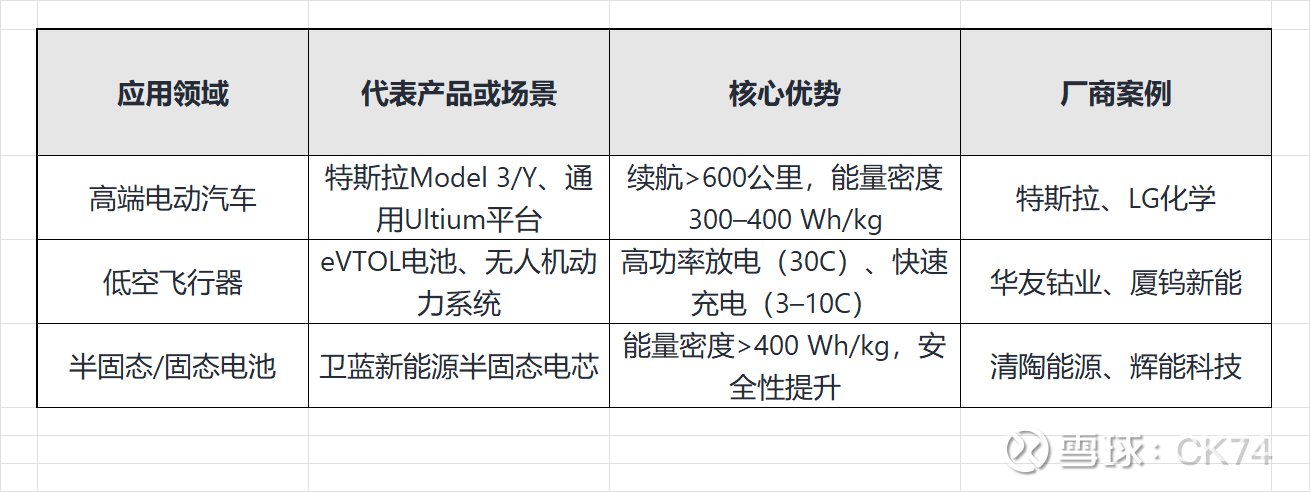

应用领域总结表

应用领域代表产品或场景核心优势厂商案例

三、主要生产厂家技术路线与竞争力对比

全球超高镍三元正极市场由中韩企业主导,技术差异体现在单晶工艺、掺杂包覆技术及量产能力上:

1. 国内厂商

容百科技技术亮点:单晶结构技术解决微裂纹问题,提升循环寿命(1C倍率下100周容量保持率98%)。产品进度:Ni90+量产,加工费较同行高20%,单吨盈利超1.5万元。

厦钨新能技术亮点:大颗粒多晶+小颗粒单晶混合搭配,降低直流内阻(DCR)增长,高温性能优异。产品进度:Ni8系量产,Ni9系样品通过认证,适配高安全需求场景。

华友钴业技术亮点:超高镍+富锂锰基双路径布局,半固态电池材料百吨级应用。

2. 海外厂商

韩国Ecopro技术亮点:镍含量91–92%(全球最高),单晶技术实现“零裂纹”,目标2026年镍含量94%16。客户覆盖:三星SDI、SK On,欧洲市场占比50%。

LG化学技术亮点:NCMA四元正极(镍90%+铝掺杂),降低钴用量至5%,2023年占阴极销量50%+。

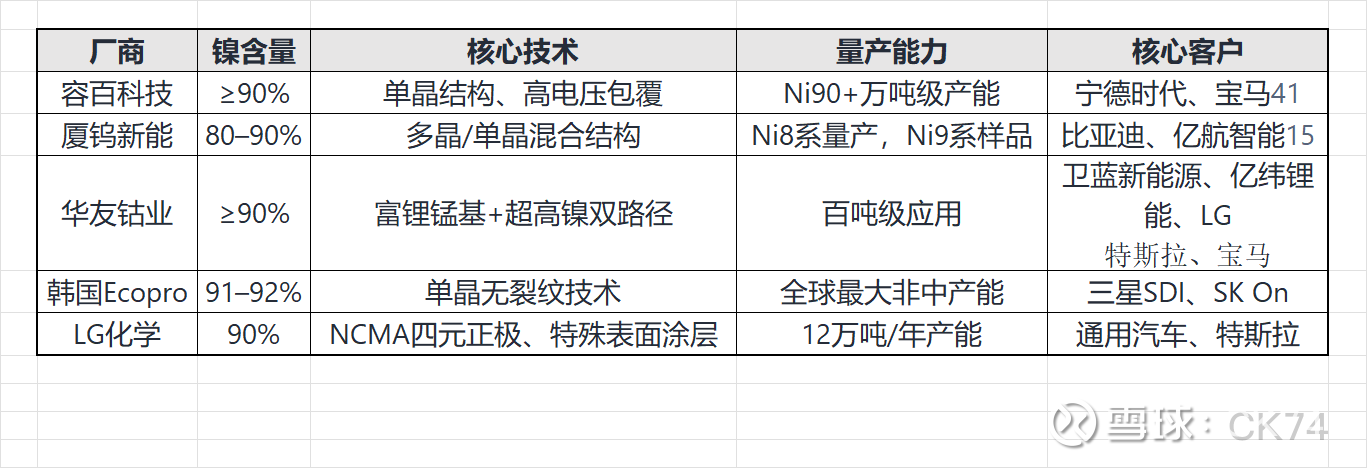

厂商技术竞争力对比表

厂商镍含量核心技术量产能力核心客户

四、行业技术发展趋势与挑战

1. 技术升级方向

单晶化:解决高镍材料循环寿命问题(如容百科技单晶NCM92循环1000次容量保持率80%)。

复合改性:分子工程策略(如昆明理工大学LTDB包覆技术)抑制晶格氧逃逸,提升热稳定性。

低钴无钴化:Ecopro研发钴-free正极,LG化学推进NCMA降低钴含量至3%。

2. 量产瓶颈

设备依赖:窑炉耐腐蚀材料(如氧化锆内衬)依赖进口,国产化率不足30%。

环境成本:纯氧烧结工艺碳排放较普通三元高40%,制约ESG评级。

3. 市场前景

渗透率:2024年高镍三元占全球正极材料市场45%,预计2030年超高镍份额将超25%。

竞争格局:CR5集中度86%(2023年),技术壁垒推动头部厂商市占率持续提升。