全球镍矿停产统计

$华友钴业(SH603799)$ $力勤资源(02245)$

全球镍矿停产呈现出明显的区域分化特征:印尼地区主要受政府行政整顿(RKAB审批、许可证撤销)影响,属于合规性清洗;而其他国家(特别是澳大利亚和新喀里多尼亚)则因成本倒挂和印尼低价镍的冲击,出现大规模的经济性关停和破产维护。

一、 印尼(Indonesia):行政整顿与合规清洗

印尼的停产主要源于政府对非法采矿的打击、林业许可证违规以及RKAB(工作计划与预算)审批的收紧,而非经济性原因。

1. 采矿许可证(IUP)被撤销或暂停的矿山

印尼政府加强了对矿业的治理,大量未达标矿企被停止运营:

被永久撤销许可证的企业:印尼投资部长撤销了以下4家公司的采矿许可证,这些公司主要位于Raja Ampat群岛及周边,因未能满足行政和环保要求被强制退出。 PT Nurham PT Kawei Sejahtera Mining PT Anugerah Surya Pratama PT Mulia Raymond Perkasa

行政暂停运营:印尼能源与矿产资源部(ESDM)暂停了190家采矿公司的运营,主要原因是未按规定提供复垦及矿后保障资金的索赔和退款担保。

部分矿区被接管: PT Weda Bay Nickel (部分矿区):作为全球最大的镍矿项目之一,其位于北马鲁古省哈马黑拉(Halmahera)的超过148公顷矿区因违反林业许可证规定,于2024年9月被印尼林业工作组接管,导致该矿区生产受阻。

2. 因亏损停产的镍铁/冶炼配套项目

虽然主要针对冶炼端,但直接导致配套矿山需求归零:

IMIP园区某项目:位于莫罗瓦利工业园区(IMIP)内的某镍铁冶炼项目,因长期亏损,其全部EF(电炉)产线已暂停生产,涉及11条产线,月影响约1900金属吨镍铁产量。

其他停产冶炼企业(影响上游矿石采购): 凯实(山东烟台):停产,涉及产能0.7万吨(电积镍/MHP)。 茂联(天津):停产,涉及产能3.0万吨。

二、 其他国家:高成本矿山的全面溃退

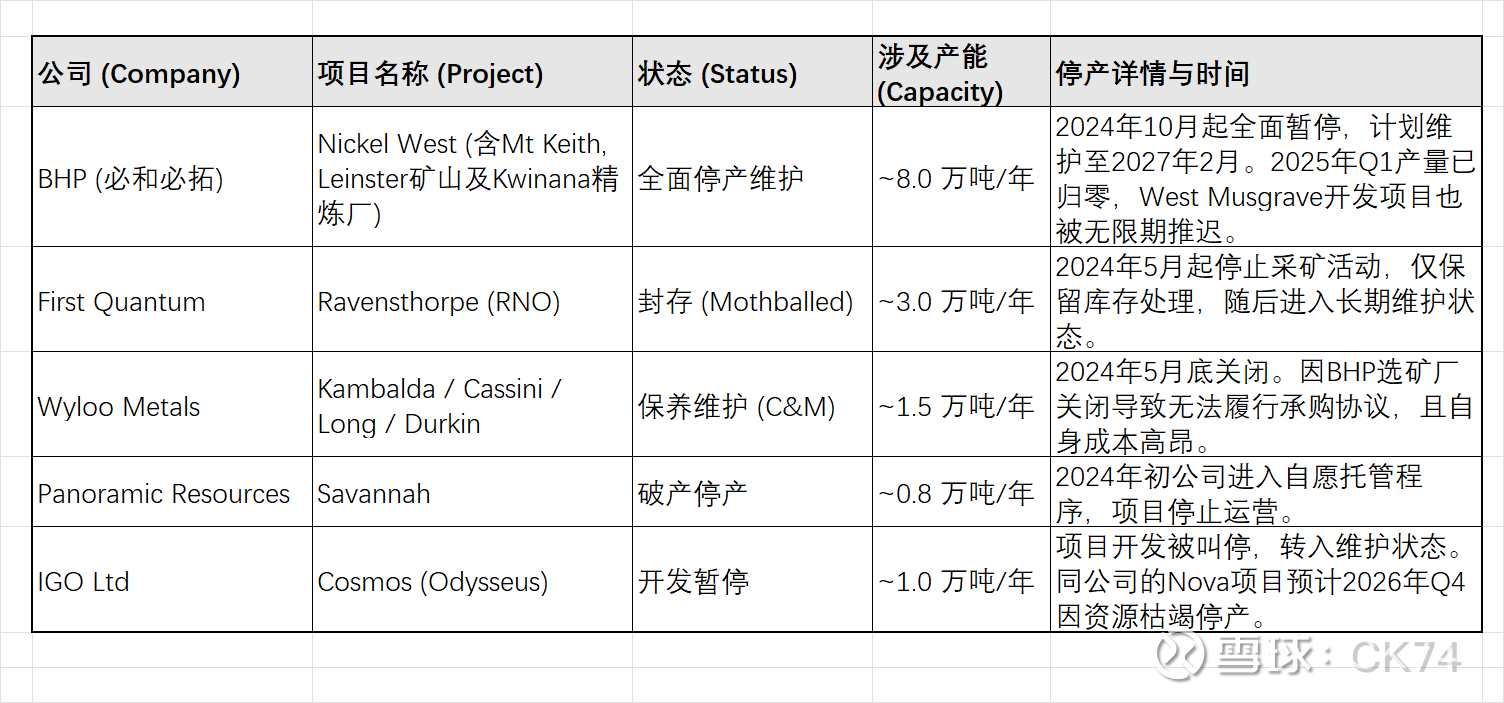

澳大利亚和新喀里多尼亚是本轮停产潮的“重灾区”,多家头部企业的核心资产因无法承受低镍价而进入“保养与维护”(Care & Maintenance)状态。

1. 澳大利亚(Australia):硫化镍矿大规模关停

澳洲硫化镍矿因开采深度大、品位下降及劳动力成本高,在印尼红土镍矿的冲击下几乎全线溃败。

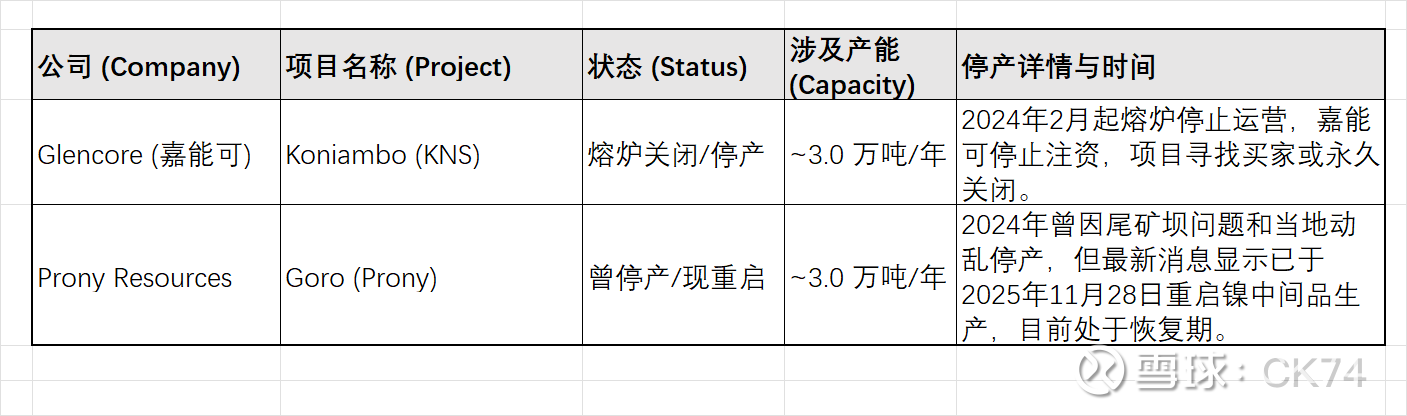

2. 新喀里多尼亚(New Caledonia):能源成本与动荡双重打击

该地区镍矿多为红土镍矿,但因能源昂贵和政治动荡,竞争力极弱。

3. 其他地区:潜在风险与减产

三、 总结:全球镍供应格局的重塑

产能出清规模:仅BHP、First Quantum和Glencore三家巨头的停产项目,就已从市场上移除了超过14万吨/年的镍金属产能。

停产原因对比: 印尼:“有矿不能采”——受限于RKAB审批速度和环保合规要求,属于政策性供给约束。 非印尼:“采了就亏钱”——受印尼低成本镍(尤其是HPAL工艺带来的MHP)冲击,高成本硫化镍矿和传统镍铁项目已无利可图,被迫退出市场。