半导体测试机简要分析

$华峰测控(SH688200)$ $长川科技(SZ300604)$ $精智达(SH688627)$

核心观点总结

全球半导体测试机市场呈现爱德万(Advantest)与泰瑞达(Teradyne)双寡头垄断格局,两者合计占据全球80%-90%的份额。在GPU测试机(属于SoC测试机范畴)领域,海外巨头占据主导,但国产厂商(华峰测控、长川科技)正依托国产算力芯片(如华为昇腾)实现从0到1的突破;在内存测试机领域,爱德万拥有绝对统治力,国内厂商(精智达、长川科技)主要在DRAM和常规存储领域寻求突围。

一、 市场竞争格局分析

1. 全球市场:双寡头高度垄断

全球测试机市场高度集中,技术壁垒极高。

双寡头地位:日本的爱德万(Advantest)和美国的泰瑞达(Teradyne)是绝对龙头,两家合计市占率高达80%-90%。

细分领域优势: 爱德万:在存储(Memory)测试机领域拥有统治地位,DRAM测试机市占率超过90%甚至达到95%(受HBM需求拉动);在SoC测试机领域也占据约56%的份额,是英伟达高端GPU测试设备的主要供应商。 泰瑞达:在SoC测试机领域实力强劲,其UltraFlex系列是高端数字芯片测试的标杆;在存储测试领域也有Magnum系列产品布局。

2. 国内市场:国产化率低,头部厂商显现

国内测试机市场规模约150亿元人民币(约20多亿美元),其中SoC测试机占70%-80%,存储测试机占20%-30%。

国产化率:整体较低但提升迅速,从2023年的约10%提升至2024年的约20%。

主要国产厂商: 华峰测控:国内半导体测试机龙头,传统优势在模拟及数模混合测试,正积极切入高端SoC(含GPU)测试。 长川科技:产品线最全(测试机、分选机、探针台),与华为(H系)绑定紧密,是国产数字测试机的主力。 精智达:深耕存储测试领域,DRAM测试机是其核心增长点。

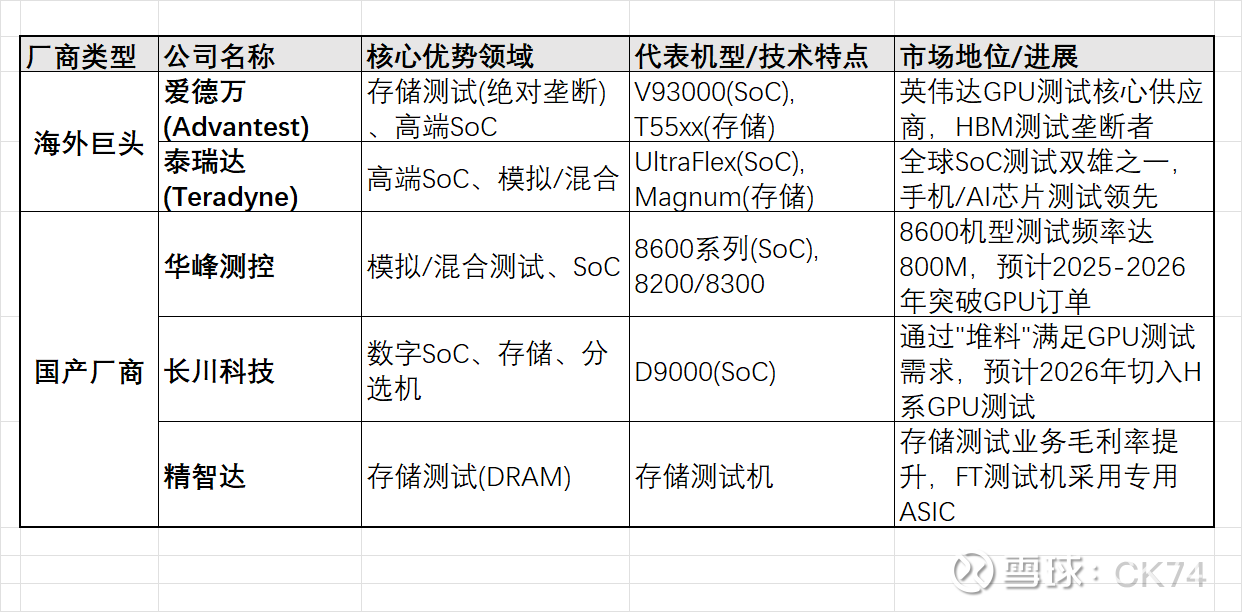

表1:国内外主要测试机厂商及产品布局对比

二、 国内外技术差距分析

尽管国产厂商进步明显,但在高端领域与海外巨头仍存在显著代差,主要体现在核心芯片、覆盖范围和生态壁垒三个方面。

1. 核心零部件(ASIC芯片)差距

海外优势:高端测试机(如爱德万V93000)普遍采用自研的专用ASIC芯片,以保证高测试速度、高精度和低功耗。

国内瓶颈:国内大部分厂商早期采用FPGA架构,数字通道速度受限(通常在800Mbps以下),难以满足高端AI芯片和高速存储的测试需求。开发ASIC芯片成本极高且周期长,是进入高端市场的最大门槛。 突破点:精智达等部分厂商已开始使用专用ASIC,实现9Gbps信号输出,系统通道数达到国外同类产品1.5倍,逐步缩小硬件差距。

2. 高端应用场景覆盖差距

GPU领域:海外厂商垄断了英伟达H100/Blackwell等高端GPU的测试市场。国产GPU测试机目前主要处于“从0到1”的导入期,主要服务于国产算力芯片(如华为昇腾910系列),在超大规模并行测试和超高电流支持能力上仍有差距。

存储领域:HBM(高带宽内存)等前沿存储芯片的测试几乎全被爱德万垄断。国内厂商主要集中在DRAM和Nand Flash的常规测试,在最高端的HBM晶圆级测试方面涉足较少。

3. 生态与客户壁垒

海外巨头经过数十年积累,其测试平台(如V93K、UltraFlex)已成为行业标准,拥有庞大的测试程序库和客户生态。芯片设计厂商在设计之初往往就基于海外平台开发测试方案,转换成本极高。

三、 近几年国产厂商技术进步与发展情况

在国产替代政策和AI算力爆发的双重驱动下,国内厂商在2023-2025年间取得了实质性突破。

1. 市场份额显著提升

中国测试机市场的国产化率从2023年的约10% 快速提升至2024年的约20%。随着国产芯片产能释放,预计2026年将是国产测试机放量的重要节点。

2. GPU测试机实现“从0到1”突破

华峰测控:推出了面向SoC测试的8600机型,测试频率提升至800MHz以上,支持多芯片并行测试。预计在2025年下半年至2026年,随着国产GPU(如华为昇腾910C/D)放量,将实现订单突破。

长川科技:利用D9000机型,通过增加通道数和板卡(“堆料”)的方式解决GPU大电流、多引脚的测试难题。公司与华为(H系)深度绑定,有望在2026年切入其下一代GPU测试环节。

3. 存储测试技术升级

精智达:在存储测试领域取得进展,2024年存储测试业务毛利率提升至32.4%。其FT测试机技术指标已能支持DDR5、LPDDR5等高速芯片测试,逐步具备替代进口设备的能力。

长川科技:在存储测试机领域也进行了全面布局,涵盖了从晶圆测试到成品测试的多个环节。

4. 产业逻辑变化带来的机遇

国产算力链崛起:由于美国制裁,国内头部科技公司(如华为、百度等)无法购买英伟达高端芯片,被迫转向国产算力。这为国产测试机提供了宝贵的“试错”和迭代机会,打破了以往“非爱德万/泰瑞达不用”的生态壁垒。

总结与展望

当前,国内GPU和内存测试机市场正处于国产替代的加速期。虽然在ASIC芯片自研能力和高端HBM/GPU测试上与国际巨头仍有代差,但依托华为等国产算力领军企业的扶持,华峰测控、长川科技等龙头企业已完成技术卡位。预计2025年至2026年,随着国产AI芯片的大规模量产,国产测试机将迎来业绩与技术的双重爆发。