国投智能(300188)与航天泄密案:深度分析与投资启示

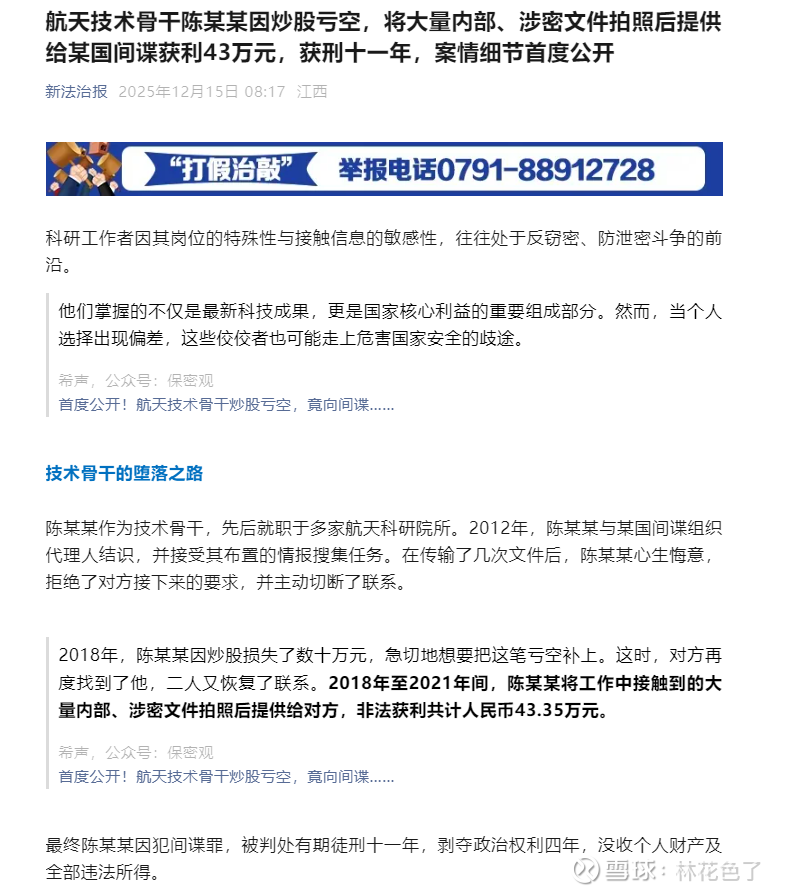

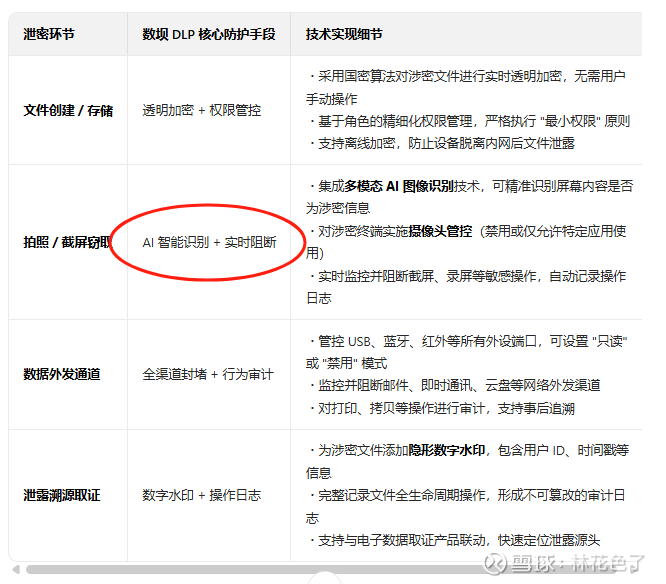

一、核心产品技术穿透:数坝 DLP 如何精准阻断航天泄密痛点

航天泄密案的核心风险是内部人员拍照 + 文件外发,国投智能旗下安胜网络的数坝终端数据泄漏防护系统提供了全链路、AI 增强的解决方案,直接命中泄密链条的每个环节。

技术壁垒:数坝 DLP 融合了国投智能天擎公共安全大模型的能力,可对屏幕内容进行语义级识别,而非简单的像素比对,大幅提升了对涉密信息的识别准确率,降低误报率。

二、军工航天安全市场:竞争格局与国投智能的差异化优势

1. 市场竞争格局

2. 国投智能的三大差异化优势

央企背书 + 军工资质:作为国投集团旗下企业,具备天然信任优势,在军工、航天等涉密单位采购中更容易通过资格审查。已服务多家军工集团和航天研究所,拥有成熟的军工市场服务经验。

"防护 + 取证" 一体化:作为国内电子数据取证行业绝对龙头(市场占有率超 40%),国投智能可提供从 "事前防护"(数坝 DLP)到 "事后取证"(电子数据取证设备)的完整解决方案,这是其他安全厂商难以比拟的优势。

AI 深度赋能:将天擎公共安全大模型能力融入安全产品,实现从 "规则驱动" 向 "AI 智能驱动" 的升级,大幅提升对未知威胁的识别能力,特别适合航天领域复杂多变的涉密场景。

三、政策催化与市场需求:航天泄密案如何激活千亿级安全市场

1. 政策强制力:涉密单位安全整改进入 "倒计时"

航天泄密案曝光后,国家保密局、国防科工局等部门已启动专项行动,要求所有涉密单位开展安全整改,重点包括:

对所有涉密终端进行安全加固,必须部署终端数据防泄漏(DLP)系统

对内部人员开展保密教育和安全审查,强化 "内部威胁" 防范

建立常态化安全审计机制,定期开展保密检查

对军工保密资质单位实施更严格的动态监管,违规者将面临资质降级或吊销风险

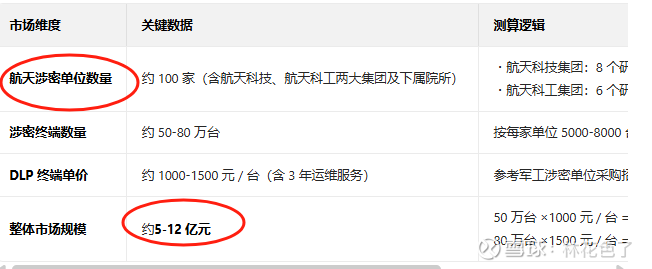

2. 市场需求测算:航天涉密领域 DLP 采购规模几何?

3. 国投智能的市场份额预期

凭借央企背景 + 技术优势,国投智能有望在航天涉密 DLP 市场占据15-20%的份额,对应0.75-2.4 亿元的潜在收入。若考虑后续军工其他领域(航空、船舶、兵器等)的扩散效应,市场空间将进一步扩大。

四、业绩弹性分析:航天泄密案对国投智能的财务影响几何?

1. 业务基础数据

国投智能 2024 年实现营业收入17.69 亿元,其中新网络空间安全业务占比约6%(约 1.06 亿元),毛利率约45%。2025 年上半年新签订单同比增长42%,其中公共安全大数据与企业数字化业务订单同比增长翻倍。

2. 业绩弹性测算

关键前提:

订单转化周期:涉密单位采购流程复杂,从需求提出到项目落地通常需要6-12 个月,因此业绩贡献主要体现在2026 年及以后

毛利率:军工涉密项目毛利率通常高于行业平均水平,预计可达50-55%,高于公司新网络空间安全业务现有毛利率

五、风险点深挖:看似利好,实则暗藏三重隐忧

1. 竞争加剧风险

航天涉密 DLP 市场是高价值、低竞争的蓝海市场,随着需求爆发,启明星辰、奇安信、电科网安等头部厂商将加大投入,可能导致:

价格战:为抢占市场份额,厂商可能降低报价,压缩利润空间

技术同质化:竞争对手快速跟进 AI+DLP 技术,削弱国投智能的差异化优势

渠道争夺:军工渠道资源有限,竞争将更加激烈

2. 订单落地不及预期风险

采购流程复杂:涉密单位采购需经过多级审批,从需求调研到最终签约可能需要12 个月以上

预算约束:军工单位年度预算有限,若整改需求集中爆发,可能导致预算不足

技术适配问题:航天领域涉密场景复杂,产品可能需要大量定制化开发,影响项目交付进度

3. 业绩短期承压风险

国投智能 2024 年归母净利润为 **-4.15 亿元 **,2025 年上半年仍亏损2.08 亿元。虽然新网络空间安全业务增长迅速,但占比仍较低(约 6%),短期内难以扭转公司整体业绩。航天涉密订单的业绩贡献要到 2026 年才能体现,无法解决当前的盈利问题。

六、投资策略建议:事件催化下的理性布局

1. 投资评级与目标价

投资评级:谨慎增持(事件催化型机会,非业绩驱动型)

目标价:基于 2026 年业绩预期,给予新网络空间安全业务30 倍 PE,对应目标价12-15 元(当前股价约 10 元,2025 年 12 月 15 日)。

2. 核心跟踪指标

3. 操作策略

短期(1-3 个月):事件催化下,股价可能出现脉冲式上涨,可逢低布局,博取主题投资收益

中期(3-6 个月):跟踪订单落地情况,若出现大额航天涉密订单,可加仓持有

长期(6-12 个月):关注业绩验证,若新网络空间安全业务收入增速超预期(>50%),可长期持有

七、总结:事件催化下的价值重估机会

航天泄密案对国投智能是偏正面的事件催化。其核心价值在于:

激活了航天涉密安全这个高价值、低竞争的细分市场

凸显了国投智能在终端数据防泄漏领域的技术优势与央企背书

为新网络空间安全业务提供了新的增长极

但投资者需理性看待:

业绩转化周期较长(6-12 个月以上),短期难直接体现在财报

竞争加剧与订单落地风险并存

公司整体业绩仍处于亏损状态,需等待业绩拐点出现

投资启示:这是一个典型的事件驱动型投资机会,适合风险偏好较高的投资者参与主题炒作,或作为长期布局的左侧建仓点,等待业绩验证后再加大仓位。