买家视角分析-文化用品-齐心文具

严格说来,把$齐心集团(SZ002301)$ 划分在文化用品这类不是很科学。这家公司主要做B2B生意的,现在主要拓展跨境电商和MRO工业品业务。我虽然记录了这家公司,但是最近两年,对于这类与办公、大客户捆绑的to B公司都需要小心。应收账款可能比较难看。

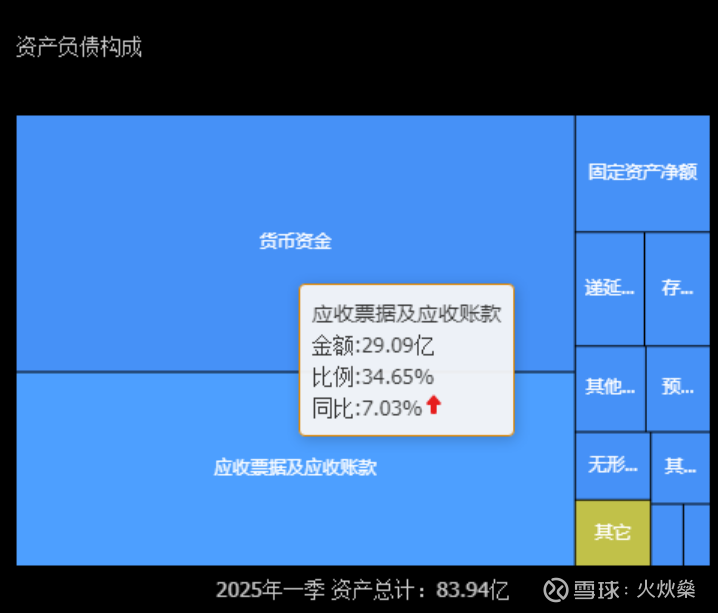

本人现阶段不是很喜欢这类公司,目前市值50.7亿元,虽然账上

一、发展历程

齐心集团成立于1991年,前身为宝城新荣文具,2000年正式更名为深圳齐心集团股份有限公司,并于2009年在深交所上市。其发展历程可分为以下阶段:

初创期(1991-2009年):以文件夹等文具产品起家,逐步成为全国文件夹生产龙头13。

扩张期(2009-2019年):上市后加速布局B2B办公物资集采服务,收购银澎云计算(好视通)等企业,向数字化服务转型。

数字化转型期(2019年至今):构建“硬件+软件+服务”一站式企业服务平台,引入AI大模型技术,拓展跨境电商和MRO工业品业务。

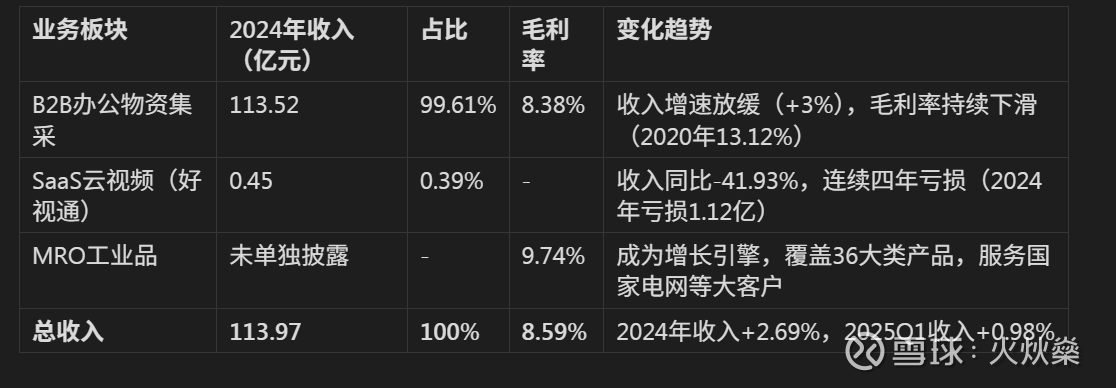

二、主营业务与收入结构(2024-2025年数据)

三、财务基本面(2024-2025Q1)

四、行业规模与竞争格局

行业规模:

中国政企采购市场规模约3.4万亿元,数字化渗透率不足10%(2024年数字化采购额约17.2万亿元)。

MRO工业品市场渗透率7.8%(2022年),预计2027年达21.3%。

竞争格局:

头部企业:齐心集团、震坤行、怡合达等,齐心在B2B办公集采领域市占率领先,服务超60家央企。

竞争优势:数字化平台覆盖50+应用场景,AI技术提升供应链效率;自有品牌(如COMIX)与IP联名合作(吾皇猫等)增强品牌力

五、股权结构与最新动态(2025Q1)

股权结构:

实际控制人:陈钦鹏(通过深圳市齐心控股持股34.36%)。

前十大股东:包括香港中央结算(2.33%)、社保基金六零四组合(4.16%)等。

最新动态:

AI技术应用:2025年2月发布“齐心智磐”AI大模型,70%主业务场景实现AI赋能。

跨境电商布局:计划拓展亚洲及欧美市场,优化产品矩阵。

分红与回购:2024年现金分红4982万元,累计回购960万股(金额5050万元)

六、机会与风险

机会:

政策支持:国家推动数字化采购及传统文化IP开发,契合公司战略。

MRO增长:工业品市场渗透率低,需求旺盛。

AI降本增效:技术提升供应链效率,降低运营成本。

风险:

价格竞争:B2B集采业务毛利率持续下滑(2024年8.38%)。

SaaS业务拖累:好视通累计亏损3.85亿元,商誉减值压力。

应收账款压力:2025Q1应收账款29.09亿元,占流动资产41%。