买家视角分析-航空装备-威海广泰

$威海广泰(SZ002111)$ 2025Q1新签国际订单2.87亿元(同比+419%),电动牵引车获欧洲批量采购。就是存货又涨了2个亿。。。

一、发展历程与主营业务

发展历程

成立与上市:1991年由李光太创立,专注航空地面电源研发;2007年深交所上市,成为国内空港装备行业首家上市公司。

业务扩张:2010年后通过并购拓展消防、无人机、医疗救援等领域,形成“空港装备+应急救援”双主业。

技术突破:2009年启动电动化转型,2023年实现全系列空港装备电动化,成为全球唯一电动化全覆盖供应商。

国际化布局:2024年与TCR、Swissport等国际巨头达成合作,海外订单同比增67%,覆盖全球1000余个机场。

2.主营业务与收入结构(2024-2025Q1)

二、财务基本面(2024年 vs 2025Q1)

关键问题:

利润下滑主因:2024年军工审价延迟(影响利润5789万元)及商誉减值1.1亿元。

现金流压力:Q1经营现金流为负因回款周期延长及研发投入加大。

存货风险:存货占净资产60.51%,周转天数296天,需关注跌价风险

三、行业规模与竞争格局

行业规模

空港装备:国内年需求约30亿元,全球超500亿元,电动化渗透率50%。

应急救援:国内消防装备市场规模超千亿,政策目标2025年产业规模1万亿元。

竞争格局

国内龙头:空港装备市占率超50%,消防装备市占率前三。

国际对手:美国JBT、法国TLD,但广泰在电动化技术及成本上占优。

低空经济机遇:2030年市场规模预计达2万亿元,公司无人机切入应急消防领域。

四、最新动态

订单与产能

2025Q1新签国际订单2.87亿元(同比+419%),电动牵引车获欧洲批量采购。

应急救援基地二期投产,年产无人机2000台。

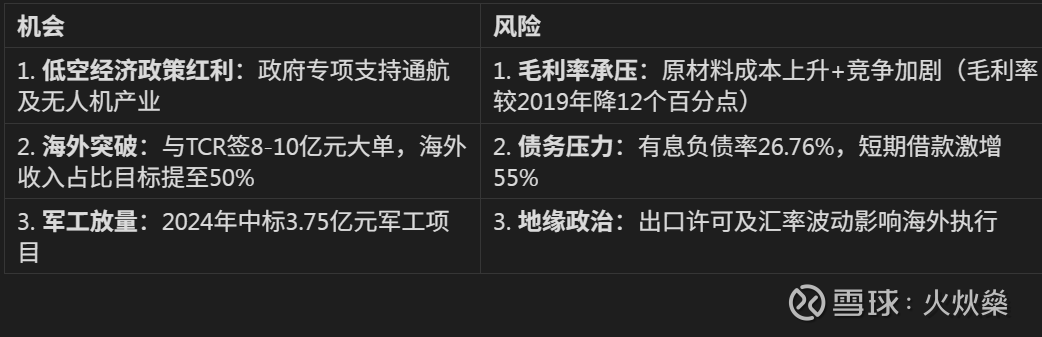

五、机会与风险

六、发展前景

短期(2025):机构预测归母净利润4.16-4.28亿元(同比+34.7%-38%),PE估值14.3-25倍。

长期(2026):目标营收48.76亿元,净利率提升至11.7%,依托“全球替代+低空经济”双驱动。

结论:技术壁垒深厚(315项专利)且政策共振,但需突破利润修复(目标毛利率25%+)、债务优化(降付息负债至20%以下)、国际化质变(海外收入占比提至50%)三重瓶颈