中药企业梳理-太龙药业

一、公司发展历程

河南太龙药业成立于1998年,1999年在上交所上市,是河南省医药行业龙头企业。公司核心业务涵盖药品制造(中药制剂、饮片)、药品研发服务(CRO)及药品流通三大板块。2021年控股股东变更为郑州泰容产业投资有限公司,实际控制人为郑州高新技术产业开发区管委会,开启国资控股新阶段。公司拥有“太龙TAILONG”(中国驰名商标)、“桐君堂”(中华老字号)两大核心品牌,双黄连口服液系列产品多次入选国家卫健委推荐用药。

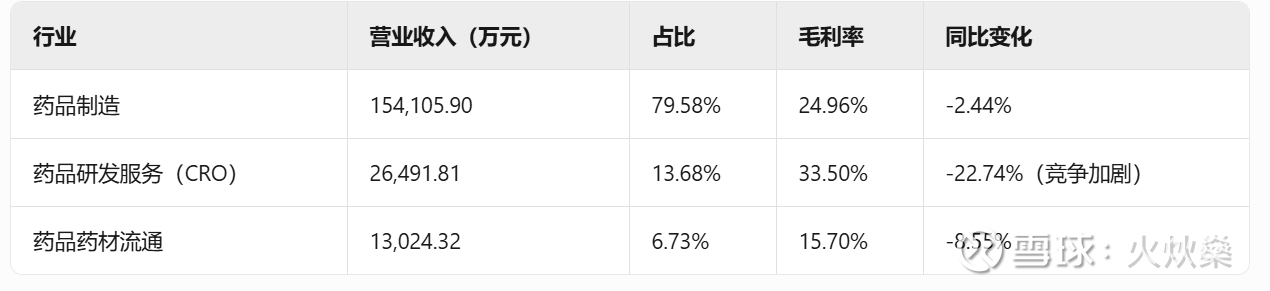

二、主营业务收入结构分析(2024年)

1. 分行业收入结构

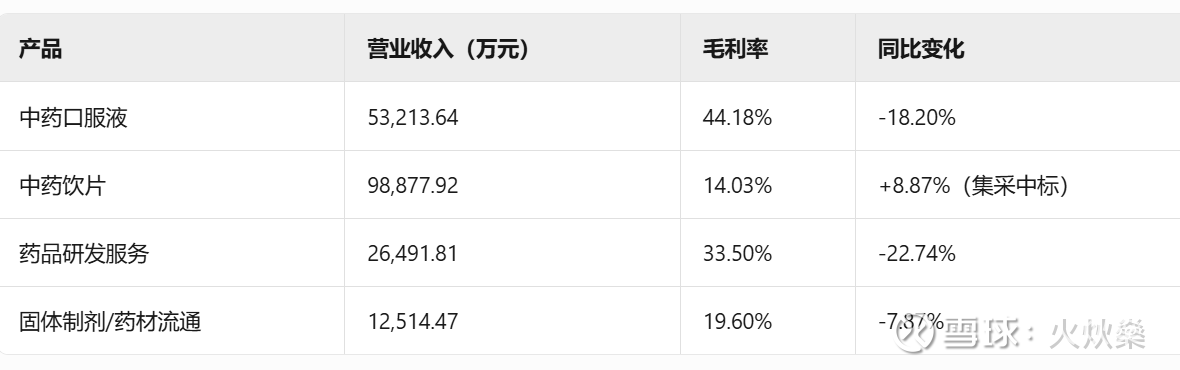

2. 分产品收入结构

核心产品表现:

双黄连口服液系列:呼吸系统主力产品,占药品制剂收入超60%,入选全国集采中标目录。

中药饮片:桐君堂品牌优势显著,中标全国36个品种集采,覆盖11省市。

CRO服务:子公司新领先新增58项注册申报,但受行业价格战影响收入下滑。

三、财务基本面分析

1. 盈利能力

集采过渡期销量波动(药品制剂收入降62.61%)及CRO订单价格下行。

四、竞争格局分析

1. 行业地位

中药领域:位列“2023年中成药工业TOP100”,双黄连口服液市占率稳居感冒类前3名。

CRO领域:子公司新领先为国内首批仿制药CRO服务商,2024年获专利授权28件,改良型新药研发储备138项。

2. 核心竞争力

品牌壁垒:双黄连系列多次入选国家抗疫指南,桐君堂拥有“非遗”和“老字号”双认证。

全产业链布局:覆盖药材种植(70个GAP基地)、研发(MAH持证)、生产(GMP认证)、流通。

技术优势:新领先建立口溶膜/透皮给药等技术平台,与北医三院共建联合研发中心。

3. 行业挑战

政策压力:中成药集采扩面(2024年联盟集采降价幅度超40%),DRG支付改革挤压利润空间。

竞争加剧:CRO行业价格战白热化,新领先订单均价下降约15%。

五、投资机会

1. 增长点

集采增量:双黄连口服液、丹参口服液中标全国集采,2025年落地后有望抢占10%市场份额。

饮片扩容:桐君堂中标36个饮片品种集采,覆盖华东/华中11省市,预计2025年饮片收入增15%。

大健康拓展:开发阿胶糕、灵芝孢子粉等“药食同源”产品,切入200亿银发经济市场。

2. 战略布局

创新药研发:聚焦复杂制剂(口溶膜/透皮贴剂),2个改良新药已报产。

股权投资:通过龙华医药基金(规模4亿元)布局生物医药赛道,已投项目50个。

3. 估值参考

当前PE(TTM)25.3倍,低于中药行业均值(32.1倍),股息率2.1%(2024年分红率30.74%)。

六、风险提示

1. 政策风险

集采降价:中成药集采常态化,双黄连口服液后续可能面临进一步降价压力。

医保控费:DRG/DIP支付改革或限制医院采购量。

2. 经营风险

应收账款:医疗终端回款周期延长,2024年应收账款周转天数增至180天(行业平均150天)。

原材料波动:中药材价格指数年波动超20%,2024年黄芩采购成本上涨7.2%。

3. 行业风险

CRO竞争:行业集中度提升,中小CRO企业面临出清风险。

研发投入:2024年研发费率5.6%,低于头部CRO企业(阳光诺和13.3%)。

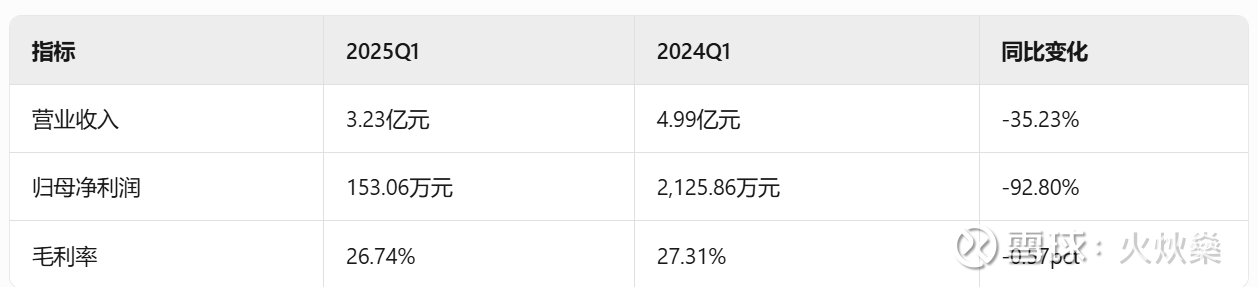

七、结论

短期承压,长期布局价值凸显。2024年公司通过精益管理抵消费用端压力,但集采过渡期及CRO竞争导致2025Q1业绩大幅下滑。核心看点:

集采放量:双黄连/丹参口服液集采中标,2025H2起贡献收入弹性;

饮片扩张:桐君堂全国集采中标36个品种,打开省外市场;

创新转化:新领先2个改良新药报产,MAH模式提升变现效率。

建议关注:集采落地进度、饮片渠道拓展成效、创新药临床进展。风险点集中于应收账款管理及中药材成本控制。