中国卫星2025年半年报简读

火炏燊

· 北京

![]() 核心:营收增长因宇航部组件放量,但低毛利商业卫星产品(毛利率<15%)占比提升拖累盈利。回款效率提升,经营现金流缺口收窄。研发投入翻倍,聚焦卫星智能化、低轨星座技术。

核心:营收增长因宇航部组件放量,但低毛利商业卫星产品(毛利率<15%)占比提升拖累盈利。回款效率提升,经营现金流缺口收窄。研发投入翻倍,聚焦卫星智能化、低轨星座技术。

————————

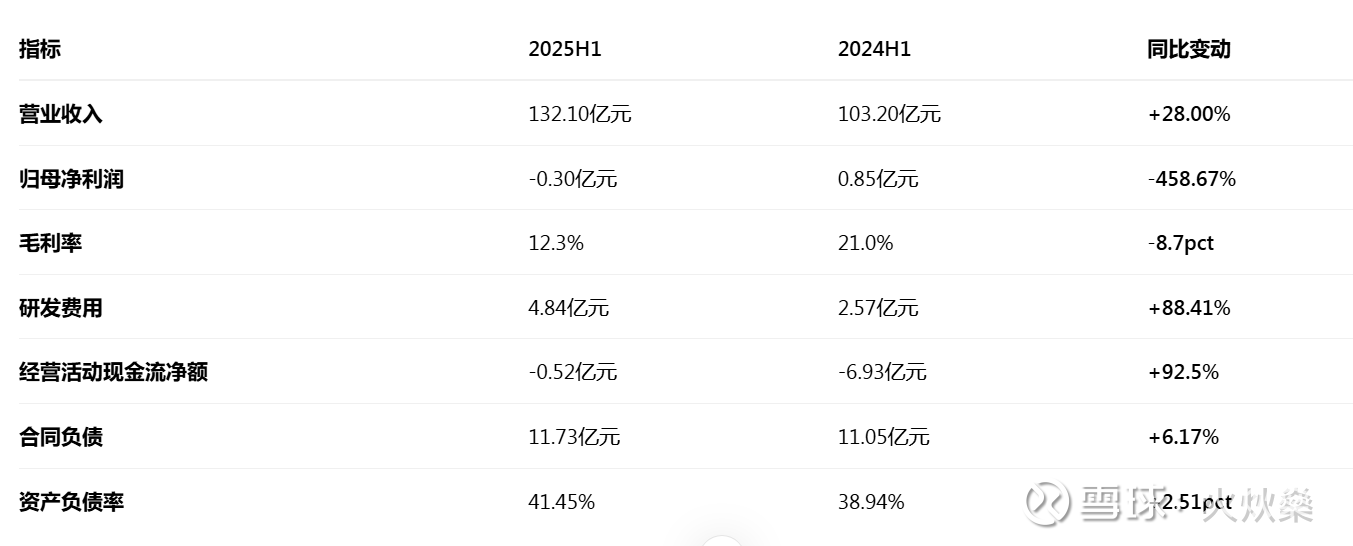

一、财务数据对比分析表

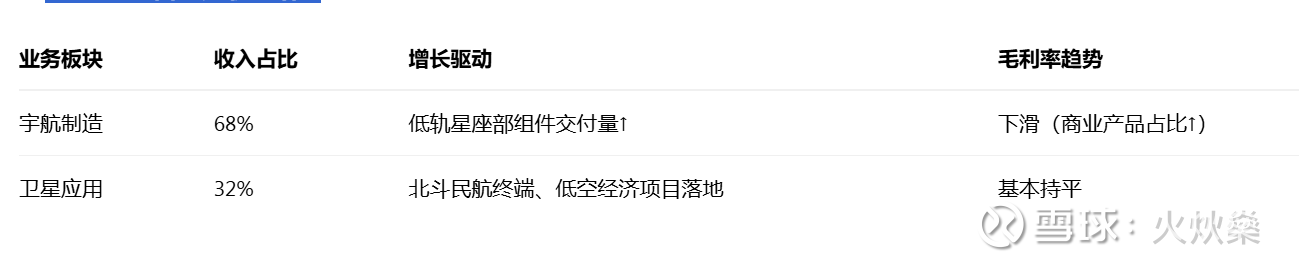

二、2025H1主营业务收入结构公司发展历程与业务架构

ps:

![]() 商业航天产品低价竞争拉低毛利率,卫星研制业务收入波动性大。

商业航天产品低价竞争拉低毛利率,卫星研制业务收入波动性大。

![]() 子公司(深圳东方红等)亏损扩大,拖累整体业绩。

子公司(深圳东方红等)亏损扩大,拖累整体业绩。

![]() 民营航天公司(如星河动力、长光卫星)在低成本卫星制造、发射领域抢占份额。

民营航天公司(如星河动力、长光卫星)在低成本卫星制造、发射领域抢占份额。![]() 宇航业务依赖国家航天工程订单,商业订单转化速度存疑。

宇航业务依赖国家航天工程订单,商业订单转化速度存疑。

三、核心产品进展:

•宇航制造:完成5颗卫星发射,载人登月TTE交换机通过验证;

•卫星应用:中标国产大飞机北斗导航系统,住建领域北斗示范项目启动。

四、行业竞争格局

1. 市场地位

•国家队主力:小卫星制造市占率超40%,航天科技集团唯一上市平台;

•技术壁垒:国家级实验室2个,专利累计超1,200项。

2. 主要竞争者对比

竞争焦点:商业卫星降本能力与民用市场响应速度。

四、投资机会与风险量化评估

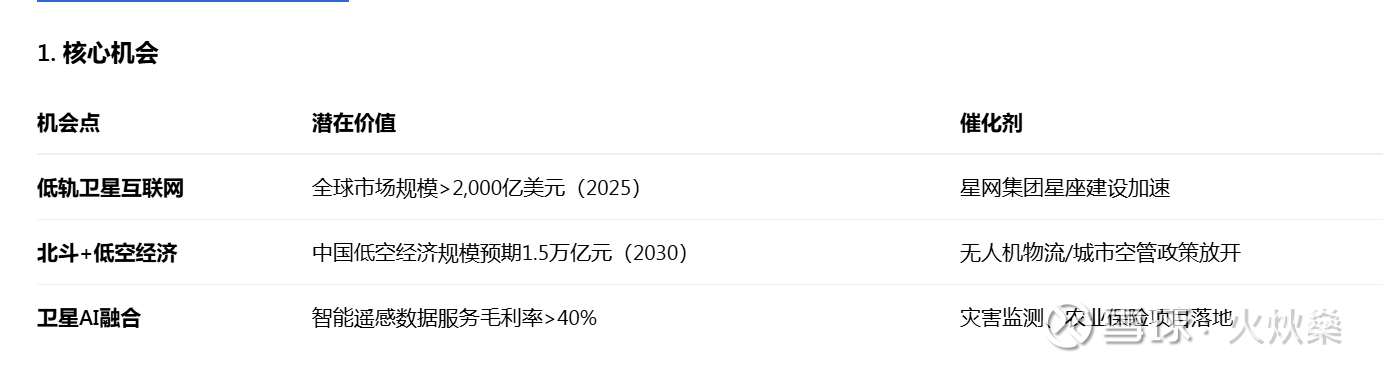

潜在机会

1.需求爆发领域:

•低轨星座:公司宇航部组件已供货商业星座,规模化生产有望摊薄成本。

•北斗应用:民航终端打入国产大飞机供应链,低空飞行服务站项目启动。

2.技术转化:

•无人机巡检、智能载荷等军民融合技术,在应急管理、智慧城市具变现潜力。

3.改革预期:

•央企控股背景下,若混改或股权激励落地,可提升运营效率。

——————————

1. 发展里程碑

•2002年:航天科技集团入主,转型卫星研制;

•2010年:完成资产重组,确立宇航制造+卫星应用双主业;

•2023年:北斗三号终端打入民航市场,商业航天布局加速。

一