宏利投资2026年全球宏观经济展望:洞察清晰格局,实现优质增长

2026年全球经济将走向何方,股票、债券、黄金、原油市场会如何演绎?近日,宏利投资发布了《2026年全球宏观经济展望报告》。

宏利投资表示,从全球经济与资本市场视角来看,2025年波澜壮阔且充满动荡。特朗普政府第二任期、持续的地缘政治紧张局势、全球财政政策动态、各国央行货币政策路径的不确定性,以及人工智能(AI)热潮,均成为焦点。这些因素中的多项或将在2026年及未来持续影响全球宏观环境。

在报告中,宏利投资对中国、美国、欧盟、日本等全球主要经济体,以及黄金、原油等大宗商品市场进行了分析,展望2026年核心宏观经济主题及对资本市场的潜在影响。

核心观点

中国

企业盈利需要跟上股价涨幅,才能确认中国股市前景的结构性改善。鉴于中国稳健的外部头寸及美联储的宽松周期,2026年人民币有望适度走强。

美国

关注美联储主席变动和AI产业两大主题。我们预计未来数月需保持警惕,随着2026年的推进,对风险资产的乐观情绪将逐步升温。除非美联储出现大幅鸽派转向,否则美元与债券收益率料将维持区间震荡。

欧盟

我们对欧元区股市持谨慎看好态度,原因在于市场结构性前景持续改善,且股票相对估值具备吸引力。

日本

股市有望受益于持续的AI热潮、企业改革与政府支持性政策带来的多重利好,而日本国债收益率则可能面临上行压力。

黄金

鉴于各国央行与投资者对增强资产多元化配置的需求持续存在,我们预计明年金价仍具吸引力,至少在美联储接近其终端利率之前会维持这一态势。

石油

除非发生重大扰动或衰退,否则2026年初油价可能继续承压,但随着基本面改善,后续有望获得支撑。

中国

增长前景如何?

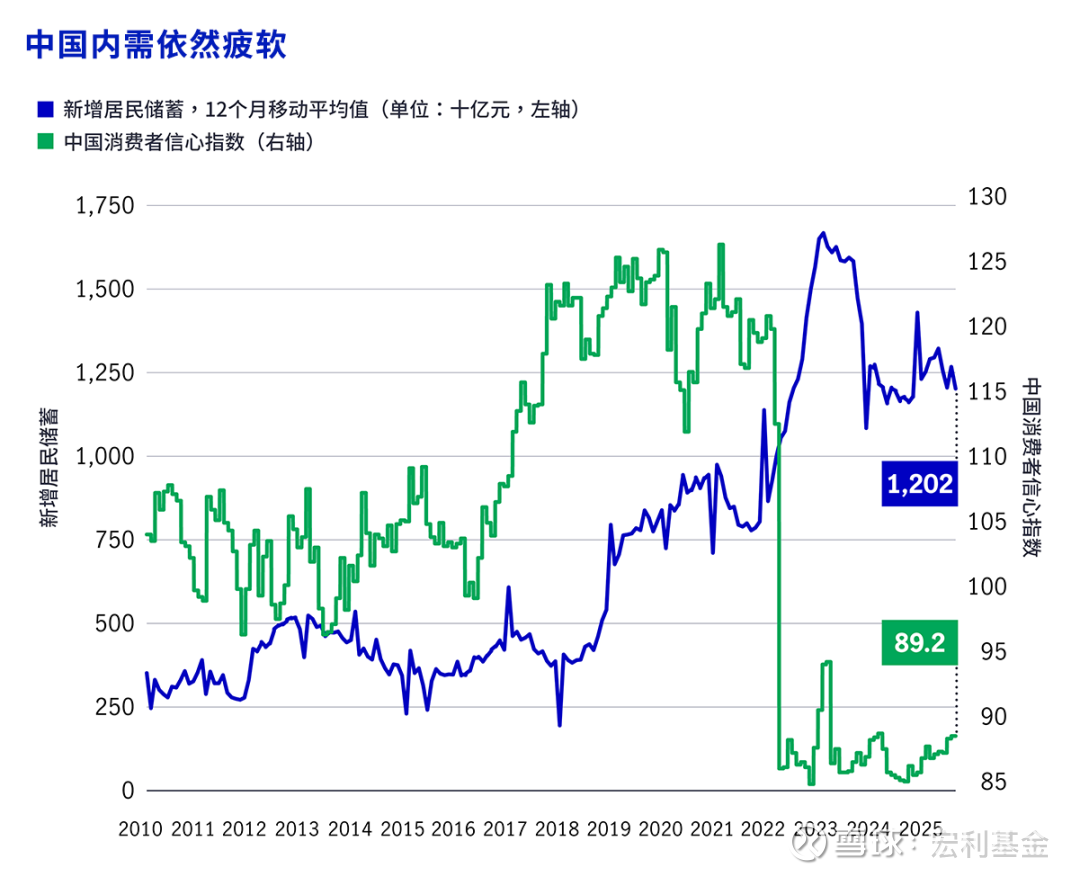

尽管对等关税相关不确定性高企,但得益于政府政策支持及净出口的稳健贡献,2025年中国经济展现出强劲韧性。展望未来,我们认为,2025年末出现的放缓,要求货币和财政政策继续保持宽松,尤其是在房地产行业承压、投资下滑与内需疲软的背景下。此外,我们认为,全球增长与贸易环境的向好,或将是中国经济前景的关键,尤其是随着中美关税相关紧张局势有望在明年有所缓解。

2026年将是中国“十五五”规划的开局之年。我们预计,经济增长目标将再度设定在5%左右,相应地,预计中国人民银行或将下调基准利率约10-20个基点。事实上,为确保2026年经济开局稳健,央行或前置发力实施货币政策支持,也可能提前推出财政刺激措施。尽管如此,产能过剩问题以及供需问题或将持续存在。如果经济增长面临下行风险,可能会倾向于加大财政刺激力度以作应对。

(数据来源:彭博社、Macrobond、宏利投资,截至2025年11月25日。)

重点关注:

近期中国股市的优异表现是否能产生足够的“财富效应”,以持续提振消费者信心与支出?

投资策略:

1、企业盈利需要跟上股价涨幅,才能确认中国股市前景的结构性改善。

2、鉴于中国稳健的外部头寸及美联储的宽松周期,2026年人民币有望适度走强。

美国

开局缓慢,收官强劲

在经历2026年上半年高度不确定的时期后,我们预计美国经济活动将随着时间的推移稳步改善。除了企业与消费者变得更加适应特朗普第二任期的执政环境外,我们的预测主要基于两大支撑因素:刺激性的财政政策与货币政策宽松的滞后效应。

财政政策方面

《大而美法案》(One Big Beautiful Bill Act)的全面影响有望在明年通过两方面支持美国经济增长。首先,资本支出全额摊销的政策,加之企业所得税率的普遍下调,将会推动企业部门增加支出,可能将商业投资从AI基础设施相关的资本支出扩大到更多领域。其次,各类家庭税收返还应该能从2026年第二季度开始提振消费者支出。

货币政策方面

美联储必须在通胀仍居高不下与劳动力市场降温担忧之间权衡利弊(我们认为明年通胀将有所缓和,但仍高于趋势水平)。尽管我们认为美联储最终将进一步放宽政策,将基准利率下调至3%的水平,但更关键的是,过去18个月政策宽松的累积效应已为整体经济提供了支撑。

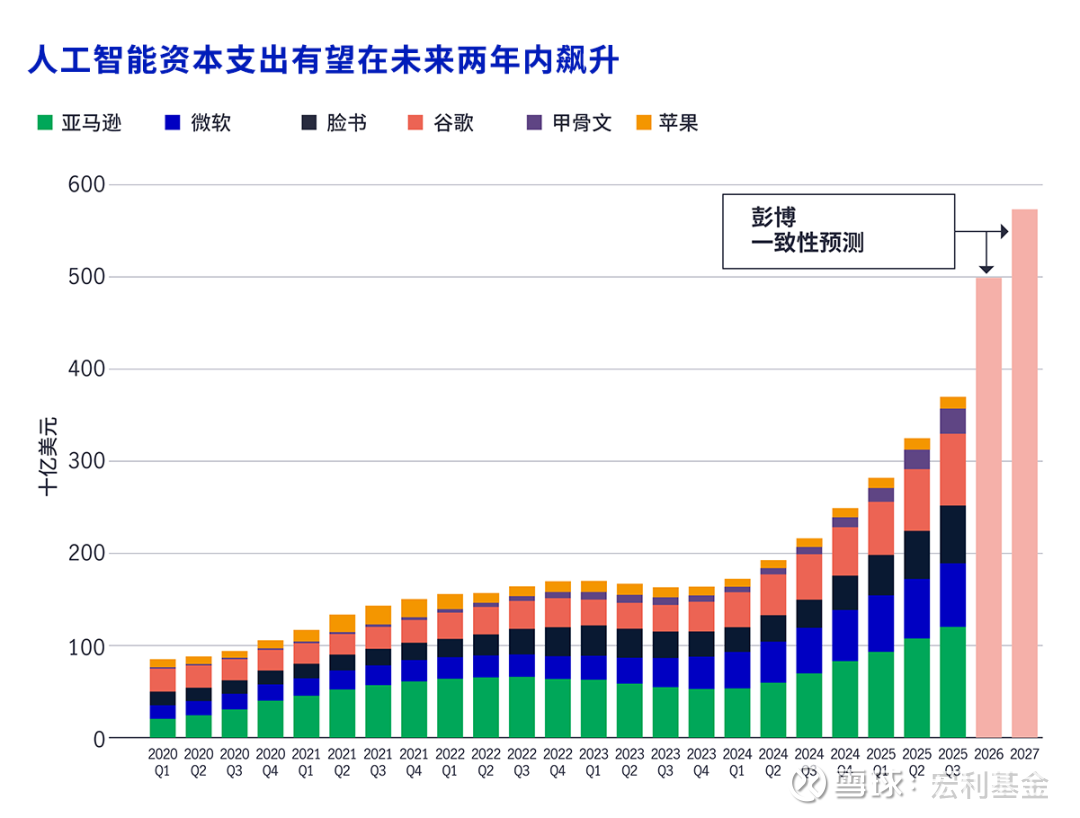

(数据来源:彭博社、宏利投资,截至2025年11月10日。基于美国六大云计算巨头的四个季度移动总和数据。过往业绩不代表未来表现。)

两大主题值得密切跟踪:

1、美联储领导层变动:鲍威尔(Jerome Powell)的美联储主席任期将于2026年第二季度结束,新任美联储领导层不仅将影响政策决策,还将对美国经济和资本市场产生更广泛的影响。

2、AI产业布局:2025年涌现出大量投资与交易公告,为美国经济增长注入动力。2026年的情况似乎也将如此,若布局节奏出现任何变化,都可能对经济和市场产生实质性影响。

投资策略:

我们的基准情景展望显示,未来数月需保持警惕;而随着2026年形势逐步推进,对风险资产的乐观情绪将逐步升温。除非美联储出现大幅鸽派转向,否则美元与债券收益率料将维持区间震荡格局。

欧洲

“机遇期”会持续吗?

我们预计欧元区在2025年经历的周期性经济反弹将持续到2026年,欧洲外围国家(如西班牙和意大利)将进一步贡献增长动力。虽然明年区域经济增长可能仅恢复到低于趋势的水平,但仍存在超预期上行的潜力:

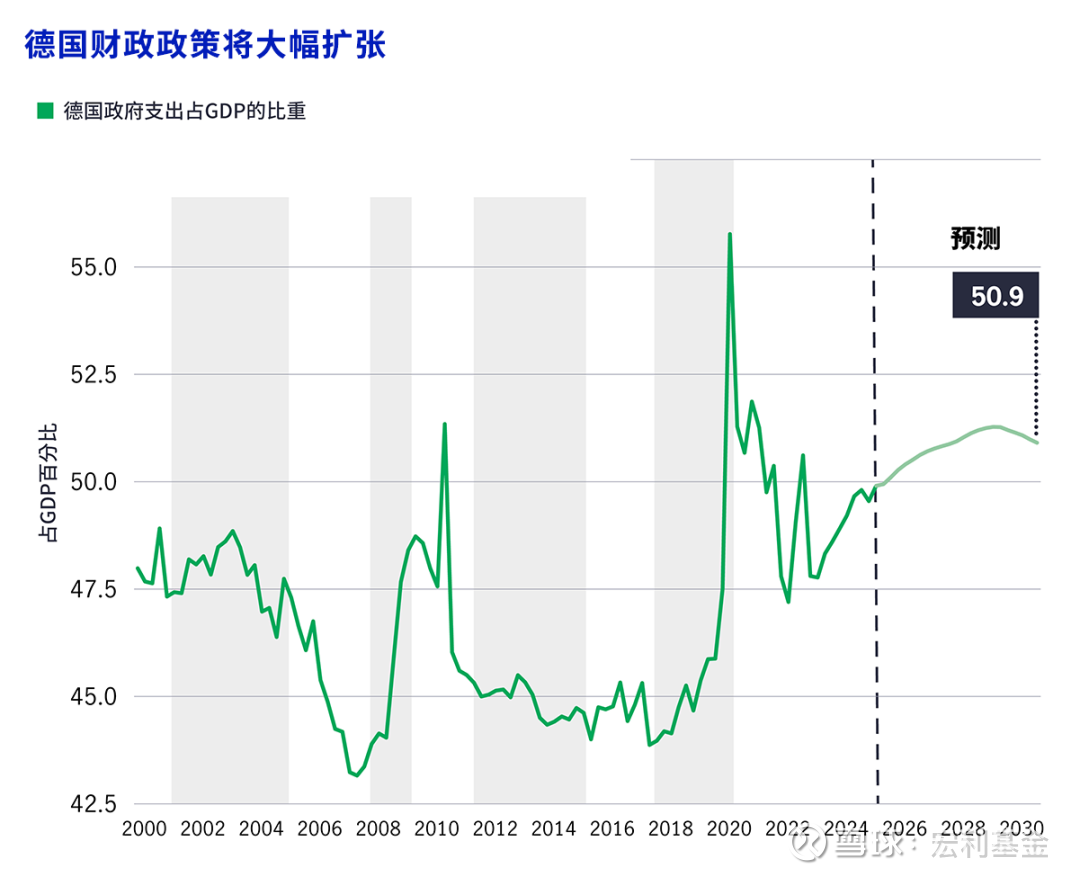

亲商、促增长的结构性改革以及德国主导的财政刺激,可能成为2026年欧元区经济增长的顺风车,甚至可能推动2027年实现高于趋势的增长。

不过,法国的政治动荡与财政紧缩可能在未来几个季度拖累增长,成为区域经济前景的潜在隐患。

此外,海外出口放缓仍是欧元区的一个关键风险,特别是在2026年上半年。

与此同时,该地区的通胀压力继续缓解。在相互抵消的力量下,我们预计2026年欧元区通胀将徘徊在欧洲央行2%的目标附近,从而创造一定程度的稳定态势:从正面看,美国关税可能会给通胀带来上行压力,而能源价格下跌和欧元走强将在一定程度上起到缓和作用。温和的通胀前景与稳健的劳动力市场,支持了我们的观点,即欧洲央行的货币政策宽松目前可能已经结束。因此,我们预计央行将在2026年全年或将维持2%的基准利率——这是一个舒适的中性政策立场。

(数据来源:OE、Macrobond、宏利投资,截至2025年11月19日。)

重点关注:

财政刺激计划与结构性改革的实施进展。

投资策略:

1、利差扩大、增长差距缩小以及货币对冲动态,均表明欧元兑美元可能保持强势。

2、总体而言,我们对欧元区股市持谨慎看好态度,原因在于市场结构性前景持续改善,且股票相对估值具备吸引力。

3、尽管我们对欧洲政府债券持谨慎态度(预计收益率将上升),但信用资产可能受益于更有利的商业条件和额外的财政刺激。

日本

拥抱全新发展格局

日本以国内消费与投资为核心、打造结构性强劲增长前景的目标始终未变。近年来经济活动有所改善,价格逐渐回升,产出缺口现已接近于零。尽管2025年下半年增速放缓,但我们认为日本经济将在明年恢复温和复苏态势。即使工资增长可能持续到2026年,整体通胀率也应呈下降趋势,向2%靠拢。

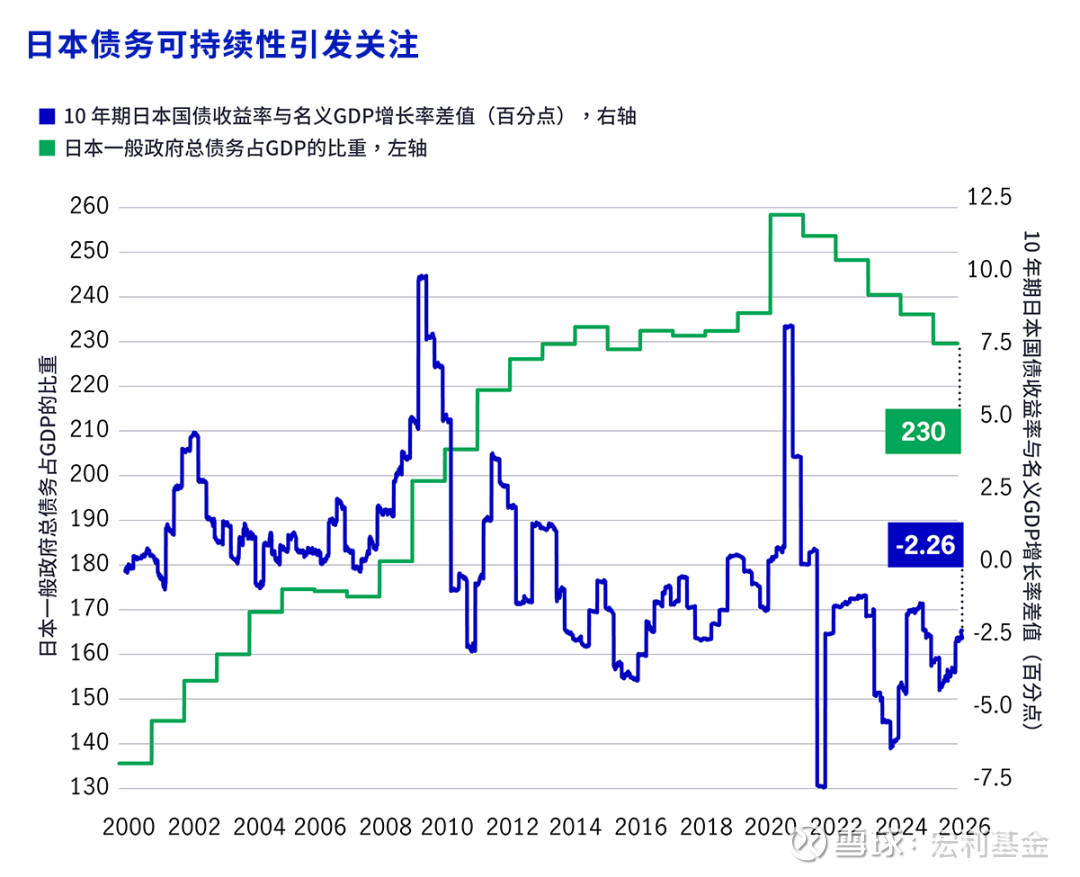

扩张性财政政策将是高市首相政府的标志,或将助力经济复苏。2025年11月,日本政府公布了自疫情以来规模最大的财政刺激方案。明年的预算预计也将反映政府利用财政政策提振增长的决心。同时,由于实际利率仍为负值,我们预计日本央行将在2026年继续推进货币政策正常化。然而,高水平国家债务引发的偿债成本担忧,以及政府强劲的财政刺激力度,可能使日本央行在更长时间内保持观望态度。

(数据来源:彭博社、国际货币基金组织、Macrobond、宏利投资,截至2025年11月25日。)

重点关注:

政府支出增加对增长的拉动效应,以及财政前景恶化可能引发的债务可持续性与市场稳定性担忧。

投资策略:

1、日本股市有望受益于持续的AI热潮、企业改革与政府支持性政策带来的多重利好,而日本国债收益率则可能面临上行压力。

2、虽然我们对日元维持积极展望,但政府目前的财政和货币政策立场可能会限制其大幅升值。

黄金

2026年有望进一步上涨

过去两年黄金表现异常出色,受到多种因素的推动——地缘政治紧张局势、美国政策不确定性和财政赤字、对美联储独立性的担忧、美元疲软、通胀风险以及货币政策宽松。

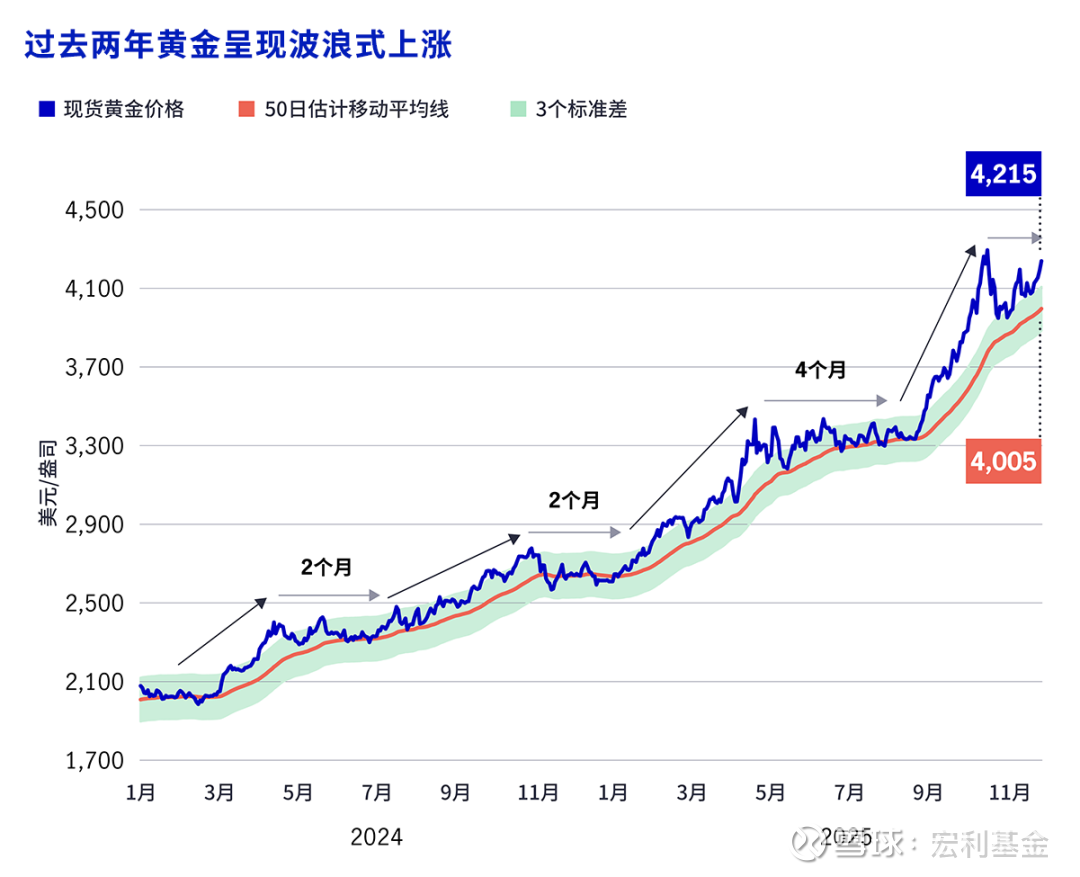

黄金涨势呈现波浪式特征,每轮上涨后均伴随2-4个月的盘整:比如2024年2月至4月,金价上涨19%;2024年6月至10月,金价上涨19%;2025年1月至4月,上涨31%;2025年8月至10月,上涨29%。

我们认为,在全球环境日益不可预测的背景下,各国央行与许多投资者都在寻求更充分的投资组合多元化,这一结构性转变正在发生。无论是私营部门还是官方部门,黄金持有量均处于低位,这进一步强化了其作为战略性长期资产的地位。

最近黄金上涨的动力来自2020年以来最大规模的ETF资金流入(在经历多年流出后),市场对美联储降息的预期转变,已取代政策不确定性,成为关键驱动力。尽管黄金需求获得结构性支撑,但我们相信,黄金的下一次上涨可能需要催化剂来刺激额外的ETF资金流入,例如,市场对美联储更大幅度降息的定价,或地缘政治和美国政策风险升温。前一种情况在2026年上半年看起来似乎是合理的,这可能会在明年为黄金提供上行空间,直到美联储接近其最终政策利率。

(数据来源:伦敦金银市场协会、Macrobond、宏利投资,截至2025年12月2日。)

重点关注:

美联储在通胀仍有粘性的情况下应对劳动力市场疲软的方法,随着更多的宽松政策落地、美元走弱以及对美联储独立性的担忧再起,都将助推黄金上涨。

投资策略:

鉴于各国央行与投资者对增强资产多元化配置的需求持续存在,我们预计明年金价仍具吸引力,至少在美联储接近其终端利率之前会维持这一态势。

石油市场

关注供应过剩格局

由于大量的供应过剩导致价格承压,全球石油市场在2026年伊始面临挑战。然而,我们预计,随着全球增长反弹,非OPEC+产出放缓以及OPEC+闲置产能收窄,供应将在下半年逐渐收紧。

在供应端,OPEC+仍是关键参与者。在2025年从自愿减产(名义上)中恢复近300万桶/日的供应后,鉴于疲软的市场基本面,该组织打算在2026年初暂停进一步增产。此外,部分产油国已接近产能上限,应对市场波动的能力下降,这也使得其他成员国不愿增加产量。非OPEC+的供应增长将在上半年占据主导,但随着低油价抑制投资(特别是对于美国页岩油等对价格更敏感的供应来源而言),这种增长势头预计将消退。

全球地缘政治风险将持续存在,对俄罗斯的制裁与委内瑞拉的局势动荡,对油价构成上行风险,尽管我们目前的基准情景假设不会出现重大出口损失。

在需求端,随着制造业和贸易周期的改善,全球经济增长正显示出复苏迹象。美元走弱可能会进一步支撑需求,尤其是在新兴市场。然而,我们认为,全球库存水平将决定2026年的油价走势。尽管今年大部分过剩原油已流入中国库存,但中国库存积累增速的放缓,或将推动经合组织(OECD)库存在2026年出现回升。

(数据来源:美国能源信息署、Macrobond、宏利投资,截至2025年12月1日。)

重点关注:

1、有弹性的全球增长会支持需求复苏吗?

2、OPEC+是否会在2026年大部分时间内维持产量稳定?

3、如果对俄罗斯的制裁放松,乌克兰的和平决议能否帮助降低油价?

投资策略:

除非发生重大扰动或衰退,否则2026年初油价可能继续承压,但随着基本面改善,后续有望获得支撑。

滑动查看完整风险提示

特别声明:宏利基金管理有限公司与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。

风险提示:以上观点仅供参考,不构成投资意见或建议。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。基金投资有风险,在进行投资前请参阅基金的《基金合同》、《招募说明书》等法律文件,自行做出投资选择。本资料非基金宣传推介材料,不作为任何投资建议或保证,以及法律文件。

宏利基金管理有限公司使用“宏利投资”及“Manulife Investments”作为对外品牌标识,与宏利金融集团旗下财富与资产管理业务的品牌策略保持一致。Manulife、Manulife及其设计、Manulife(特色化文本)、特色M字设计、Manulife Investments、Manulife Investments及其简体中文字样及设计为宏利人寿保险公司商标,由宏利人寿保险公司及其关联方在授权下使用。