开源证券:给予圣农发展买入评级

开源证券股份有限公司陈雪丽近期对圣农发展进行研究并发布了研究报告《公司信息更新报告:生产效率持续提升,并表太阳谷增厚利润》,给予圣农发展买入评级。

圣农发展(002299) 生产效率持续提升,并表太阳谷增厚利润,维持“买入”评级 圣农发展发布2025年半年度报告,2025H1公司营收88.56亿元,同比+0.22%,归母净利润9.10亿元,同比+791.93%,其中2025Q2营收47.42亿元,同比+2.59%,归母净利润7.63亿元,同比+365.12%。归母净利润大幅增厚,主要得益于投资收益增至6.20亿元,其中控股合并太阳谷产生投资收益约5.4-5.5亿元。考虑公司经营效率改善、并表太阳谷扩大业务规模,我们上调盈利预测,预计公司2025-2027年归母净利润为13.38/15.72/17.50亿元(2025-2027年原值10.91/12.47/13.89亿元),对应EPS为1.08/1.26/1.41元,当前股价对应PE为15.9/13.5/12.2倍,维持“买入”评级。 境内业务稳步增长,境外俄罗斯市场放量 分地区来看,2025H1境内业务营收80.12亿元,同比+1.29%,毛利率11.85%,同比+2.29pct,境外业务营收3.54亿元,同比+26.71%,毛利率7.64%,同比-8.09pct,公司拓展俄罗斯市场份额驱动销量上行。 家禽饲养加工业务:鸡肉生食销售量稳步增长,综合造肉成本改善支撑盈利2025H1家禽饲养加工行业营收46.74亿元,同比-8.17%,毛利率6.34%,同比+2.37pct,鸡肉生食销售量66.09万吨,同比+2.50%,禽养殖行业低迷背景下,公司成本端优势进一步巩固,通过精益化管理提升各环节生产效率,叠加自有种源“圣泽901plus”性能提升与内部使用占比增加,2025H1综合造肉成本同比下降超10%,有效缓冲了市场价格下行压力,夯实了盈利基础。 食品加工业务:肉制品销量快速增长,C端零售业务表现亮眼 2025H1食品加工行业营收36.93亿元,同比+19.10%,毛利率18.42%,同比-0.88pct,深加工肉制品产品销售量17.45万吨,同比+13.21%,销量增长驱动营收规模扩大。公司坚定推进全渠道策略,逆势扩大市场份额,2025H1C端零售业务同比增长超30%,出口及餐饮渠道均实现稳步增长,且高价值渠道占比提升,收入结构优化有力支撑盈利增长。 风险提示:疫病风险,鸡肉价格波动风险,原材料价格波动风险等。

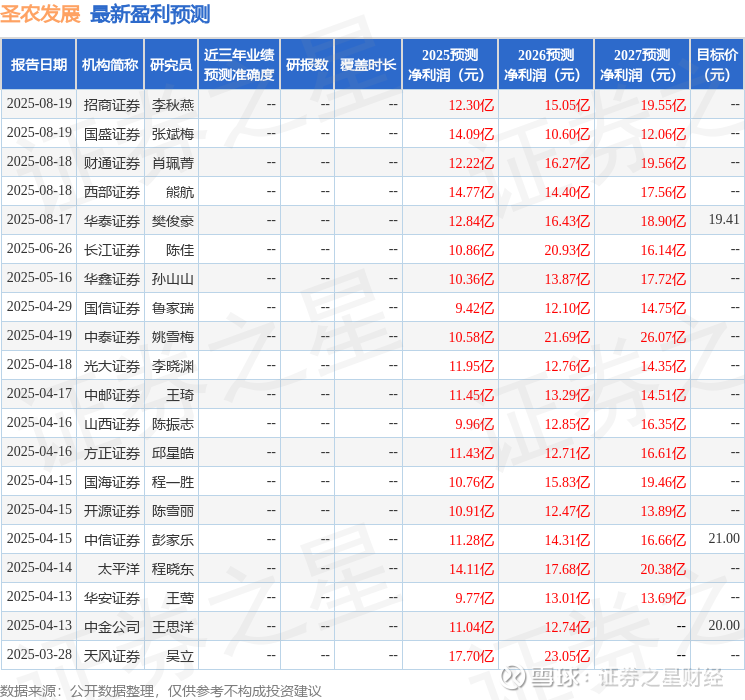

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级8家,增持评级1家;过去90天内机构目标均价为19.41。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。