天风证券:给予盾安环境买入评级

天风证券股份有限公司周嘉乐,宗艳,朱晔,金昊田近期对盾安环境进行研究并发布了研究报告《设备业务拖累增长,盈利改善持续兑现》,给予盾安环境买入评级。

盾安环境(002011) 事件: 2025年8月22日,公司发布2025年半年报。2025H1公司实现营业收入67.3亿元(同比+6.1%,后同),归母净利润5.4亿元(+12.9%),扣非归母净利润5.2亿元(+11.0%)。2025Q2,公司实现营业收入37.1亿元(-0.3%),归母净利润3.2亿元(+19.7%),扣非归母净利润3.1亿元(+15.2%)。 点评: 汽零维持高增,设备业务承压。25H1公司冷配收入54.1亿元,同比+8.8%,下游空调行业数据(产业在线),25H1中国家用空调总产量达到12032万台,同比增长6.9%;总销量为12311万台,同比增长8.3%;汽零收入4.8亿元,同比+81.8%,延续此前高增态势。设备业务收入4.8亿元,同比-31.4%,设备业务所在的国内中央空调市场容量25H1同比下滑15.9%,且设备业务周期普遍较长、确认节奏波动对营收有所影响。 毛利率企稳,费用率优化。公司2025H1毛利率17.3%,同比-0.7pct,我们认为可能受到行业竞标环境变化以及高毛利的设备业务占比下滑等因素影响,至二季度影响基本消退。公司25Q2毛利率18.3%,同比-0.1pct,环比上升2.1pcts。费用端进一步优化,公司25Q2销售/管理/研发/财务费用率分别为2.4%/2.1%/3.5%/0.1%,同比分别0/-0.8/+0.1/+0.4pct。叠加公司25Q2信用减值科目同比明显优化,综合影响下25Q2实现归母净利率为8.6%,同比+1.4pct。 投资建议:盾安是制冷元器件领域龙头,家电主业结构升级、盈利改善持续兑现,将业务延伸高景气新能源车热管理赛道后,抓住二供机遇逐渐打造出新的增长曲线。公司双板块发展持续向好,我们预计25-27年归母净利润分别为11.2/13.1/15.4亿元,对应动态PE为12.6x/10.8x/9.2x,维持“买入”评级。 风险提示:原材料价格波动的风险、海外公司经营风险、参股公司业绩承诺的风险、业务开展不及预期的风险、新技术迭代的风险。

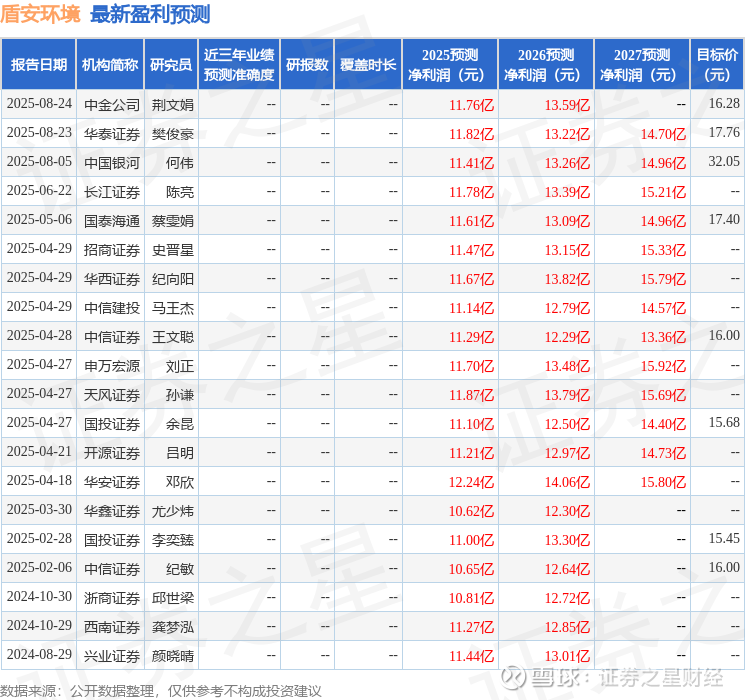

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级5家,增持评级1家;过去90天内机构目标均价为17.02。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。