捋一捋华宏科技

一、客户构成与依赖度

主要客户 华宏科技的主要客户包括北方稀土、中国稀土、厦门钨业等。这些客户在华宏科技的业务中占据重要地位,尤其是北方稀土,占其销售的60%左右,北方稀土和中国稀土合计占其销售的70%以上。这种高集中度意味着公司对主要客户的依赖度较高,但也反映出其在稀土回收市场的核心竞争力。

二、合作模式与协议

长期合作协议 华宏科技与主要客户签订了长期合作协议,如与北方稀土签订了10年期供货协议。这种长期协议锁定了未来的订单,保证了业务的稳定性。

年度长单 除了长期协议,华宏科技还与客户签订了年度长单,明确了每年的供应量和价格调整机制。这种模式有助于双方规划生产和销售,降低市场波动风险。

三、供应关系与市场地位

稳定的原料供应 华宏科技通过回收钕铁硼磁材厂的边角料和废旧产品,为北方稀土等客户提供稳定的镨钕氧化物原料供应。这种供应关系是产业链正常运转的关键环节。

市场影响力 作为国内最大的稀土回收企业之一,华宏科技在市场上具有一定的影响力。其供应的镨钕氧化物产品质量高、价格合理,深受客户信赖。

四、净利率核心影响因素

稀土价格(核心变量)

直接影响:稀土价格每上涨10%,公司毛利率提升约3-4个百分点(因原料成本相对刚性)。

回收价差(利润空间关键)

公式:净利率 ≈(稀土售价 - 废料采购成本 - 加工成本)/ 营收

现状:当前废料采购价约为稀土市价的60-70%,加工成本约8-10万元/吨。

案例测算:若氧化镨钕售价45万元/吨,废料成本30万元/吨,加工成本9万元/吨,则单吨毛利约6万元,对应毛利率13.3%。

产能利用率

理想状态:产能利用率>80%时,单位固定成本摊薄,净利率可提升2-3个百分点。

2025年目标:公司规划稀土氧化物产量9600吨(产能利用率约80%),较2024年提升20%。

产能布局:江苏基地:年处理1.2万吨钕铁硼废料 → 产出氧化镨钕3000吨

江西基地:年处理6000吨荧光粉废料 → 产出氧化镝120吨

包头磁材项目为2024年新启动业务(通过收购江西鑫泰科技延伸至磁材制造),该项目2025年10月才试生产,目前无实质贡献。

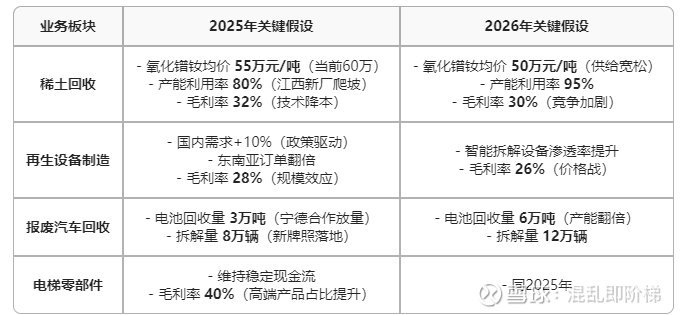

五、核心假设与驱动因素

当前氧化镨钕价格63.5万元吨,减去13%税大约55万吨,如果有拍的不对的地方,麻烦请大家指出。

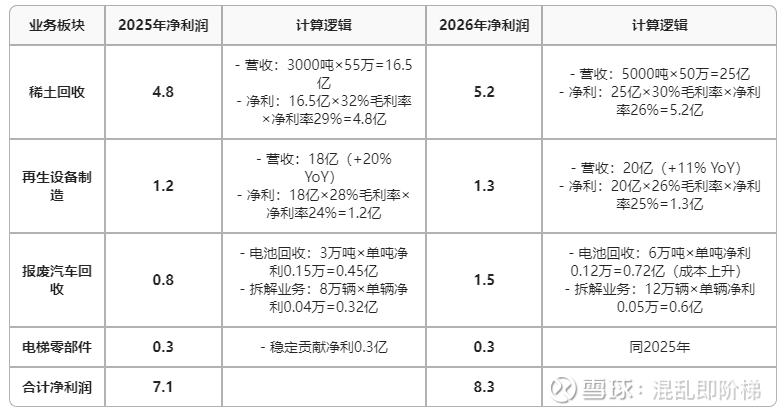

结论:

未包含包头磁材项目的情况下,2025年中性净利7.1亿元(同比+58%),2026年8.3亿元(同比+17%),增长动能来自稀土回收扩产+电池回收放量,需紧盯稀土价格及产能落地节奏。

六、包头磁材业务增量补充测算(2025-2026)

修正后华宏科技总净利润预测

可能存在的风险:

产能爬坡不及预期(实际产量<假设)

稀土价格波动传导至磁材毛利率(若氧化镨钕跌至40万/吨,磁材毛利率或降至15%)

新业务客户拓展延迟(需验证订单落地情况)