锂矿公司权益更新11-1

本文将国内上市公司的碳酸锂权益当量做一个更新,因为现在很多都被AI污染的没法看了,也有很多都是多年以前的,所以我们还是只能亲自来做一下这个事情。

不想看前面分析的直接跳到文末有统计列表。

在说这个事情之前,我们需要搞明白一个点,就是碳酸锂到底是什么?这个就跟阴极铜一样,是一个可以放到期货市场交易的,又称锂盐,是生产锂电池的核心上游原材料。

但是国内的广交所电池级碳酸锂的定义水平过于简单,只定义了一些非关键指标的杂质含量,而且标准过低,所以导致很多只是99.5%纯度级别的垃圾电池级碳酸锂都可以注册为仓单。而理想事件告诉我们,原材料的质量好坏,哪怕一点点,都决定了最终成品的品质与品控。

碳酸锂又是通过锂辉石,或者锂云母,亦或者老卤水等生产成的,而生产前面矿石类的企业是矿企,而有锂盐加工厂的企业成为化工制造业。不过国内不少企业都是矿企和锂盐生产一体化生产企业,国内少有单纯的矿企。

而自己有矿石的企业,就可以卖出给锂盐加工企业,生产碳酸锂。

上一轮周期,矿石的涨价速度和结算方式的滞后性让锂盐企业也获得了惊人的利润,而这一轮周期锂盐加工基本就是在成本基础上加小几千块的一个加工费(3000-5000元,有公司低位囤有一部分锂精矿,就可以获得差价收益),实际上就是赚了个设备的折旧费用,所以想要获得完整的利润,必须要在矿端有较高股份和占比,能拿到成本上的优势。光有锂盐大量的产能是没有什么意义的,这个就是我们说的矿产权益比例了。

下面统计的产能,都是已经建成投产,或者建成后停产的产能,规划或在建产能不在统计范围内。如果统计有不准确的地方,望指正。

No1、赣锋锂业

这个当之无愧的老大,上一轮的权益还不如天齐的,但是随着公司资源储量以及稳健的发展,这么多年一直持续的有增量,未来计划是50万吨的碳酸锂锂盐产能。目前已经有接近30万吨碳酸锂的产能了。

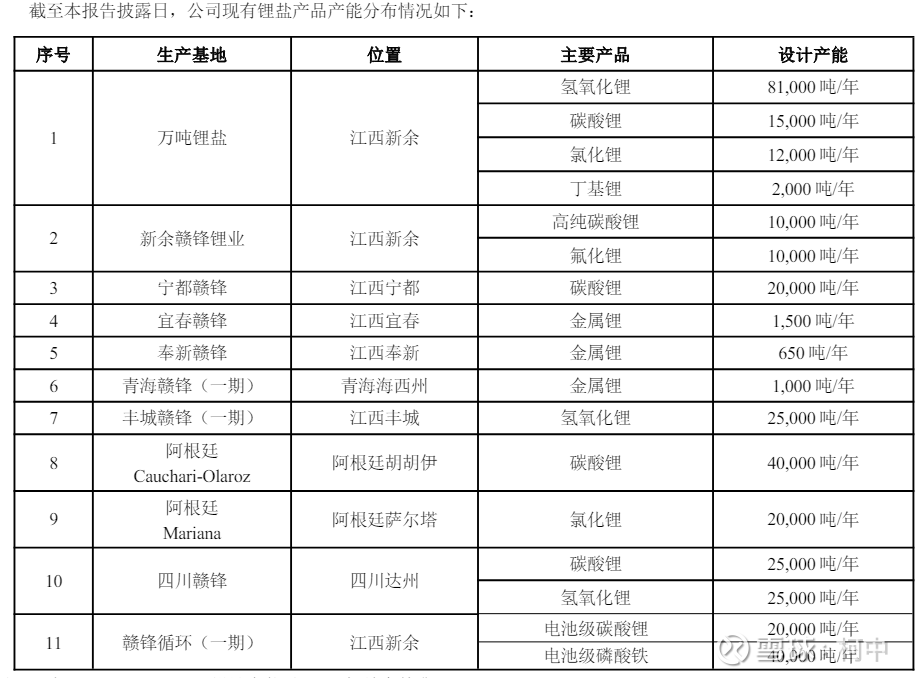

目前锂盐的情况如下:

这些锂盐产能加起来达到了28万吨的权益量(根据持股比例调整了一些)

当然这里面还有3000吨左右金属锂的产能。

矿端的话,我们也是看的满产满销的量,因为有部分矿山减产,或者停产维护等原因,所以实际上出矿的量肯定是达不到设计值的。

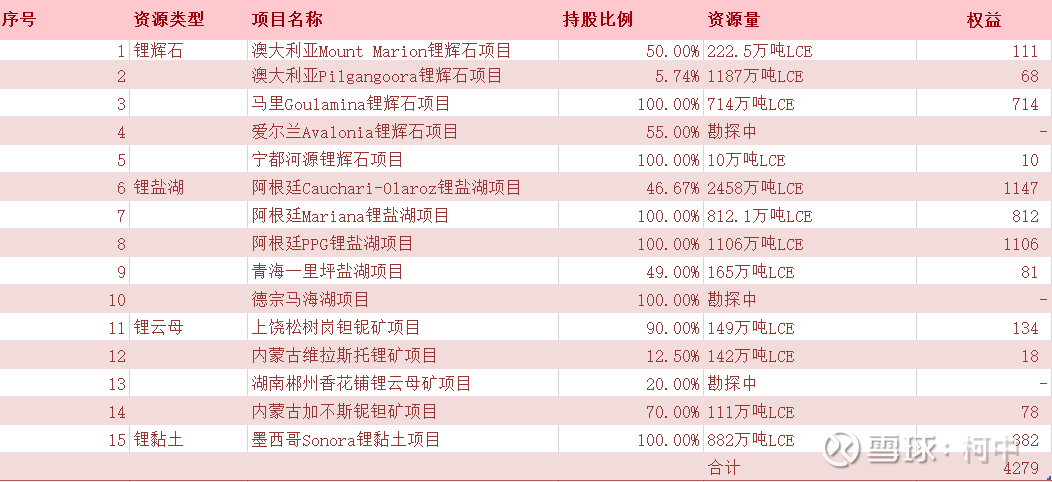

就目前统计的结果来看,大概是13万吨的量,细节如下。

因为有电池和储能的业务估值,所以现在1440E市值里面大概有300E左右的锂电池估值应该差不多。所以锂矿估值对应大概1150E左右,单万吨市值大概是1150/13=88.46E

今年能落地到业绩里面的碳酸锂当量产能大概是10.5万吨左右。(已经折算权益比),细节的我们就不去计算了,因为公司也没有披露很多细节,多可能多个0.5-1万吨,少应该是不会低于10万吨的量的。

成本:

因为赣锋的这个矿太多了,每个矿的成本都不一样,新的矿山还有折旧费用,所以开始成本也不会拉的那么低,按照3季度报的情况做个大概的估算是合理的,对应的应该是7万左右的增值税成本是较为适合的,当然这里面肯定计算了三费等费用。

储量:

整体已经存在的储量大概4280万吨,墨西哥几个暂时不考虑。

No2、天齐锂业

这个核心的矿端产能就是greenbush的25%股权和SQM的22%股权,因为SQM产证到期,为了获得30年的延续经营权,不得不卖股份给政府。新的协议导致未来几年SQM的权益大幅度下降。目前SQM年产能大概是22万吨左右,以后每年大概增加1-2万吨的样子,增加到2030年到30万吨的样子。但是权益对折后,等于从之前22*0.22=4.84的权益产能下降到4.84*0.49=2.37万吨了。即使到了2030年达到30万吨,权益产能上升的也较为有限,大概就是30*0.22*0.5=3.3万吨。

greenbushe那边,第三期马上开始投产,三期工程加上尾矿等产能合计214万吨锂精矿,折合碳酸锂30万吨左右。所以就是30*0.25=7.5。加上未来SQM的锂矿权益下降,大概就是7.5+2.37=9.87万吨权益产能,到2030年逐级提高到7.5+3.3=10.8万吨当量权益。

另外天齐还有20%的扎布耶盐湖的份额,对应的是5000吨锂精矿和1.2万吨盐湖产能,折合下来是1.2*0.2=0.24万吨,5000/8=0.0625万吨约等于0.3万吨量。

Mt Holland,这个sqm有50%,所以折合下来,天齐大概有11%的份额,对应3.5万吨产能是0.11*3.5=0.11*3.5=0.385

总锂矿权益是9.87+0.3+0.385=10.555万吨。

锂盐端见下图,按照涉股比例,以及电池级碳酸锂的量,折合下来是10.9万吨的锂盐生产能力,500吨的金属锂能力。这个里面还有860吨权益的金属锂产能。看后面什么时候投产。(其中澳洲算1.2万吨)张家港的这个今年7月底已经建成,并爬坡。

目前天齐锂业市值910E,业务相对单一,所以基本通过天齐可以估算出单吨锂矿+锂盐的产值是 876/10.555=82.99E。

今年能落地到业绩或者库存里面的碳酸锂当量大概是9万吨。(已经折算权益比)

成本:

实际上都说天齐拿的世界级的2个最好的矿资源,成本是最低的,但是看看3季度的业绩就明白了,天齐的完全成本也在6.8w左右。当然可以说有什么澳洲加工厂的拖油瓶,智利的税收等问题。反正最终落到口袋里面的确实就这么多。3季度平均售价是7.3万,天齐大概产销2.3万吨,盈利9549,那么就是9549/2.3=4151万,4151/0.85=4883税前利润。7.3-0.488=6.8万完全成本。

储量:

greenbushe大概是850万吨,850*0.25=212.5万吨。

SQM,这个有4365万吨,实际上这个盐湖有雅宝和SQM一起在开采,要说全部算到SQM这边也有点不至于,姑且都算70%吧。那就是4365*0.22*0.7*0.5=336.1万吨。

四川雅江措拉锂辉石矿: 63*0.9=56.7

扎布耶,160*0.2=32

Mt Holland,大概232*0.11=25.52

总:212+336+56+32+25.5=661.5万吨。

No3、中矿资源

这个公司的矿产权益是国内唯一一个100%矿是自己的,且每年都还在增加权益矿山的企业。

Tanco,0.4万吨产能。Bitika产能,5万吨碳酸锂当量的锂精矿,2万吨碳酸锂当量的透锂长石,0.5万吨碳酸锂当量的尾矿合计7.9万吨碳酸锂权益。

现在锂矿端8万吨左右产能,冶炼端7.1万吨产能,这些全部是100%权益。

所以中矿当之无愧的第三。

目前铯铷和锗以及其他小金属合计市值给200E(这个已经算是极度低估值了,铜就白送了),剩下的锂矿估值给405-200=205E,折合单万吨碳酸锂205/7.9=25.9E。

今年能落地到库存或者业绩里面的碳酸锂当量是5.5万吨(生产不了的变成锂精矿库存)。明年估算能达到6.5-7万吨的量。

成本:

公司已经在交流会上明确的说了3季度的完全成本是7万左右,明年初,新的产线落地还能降1-2千万成本,明年年中浮选前面增加新的技术,还能降低50美金的单吨选矿成本,综合下来,完全成本可以降到6.5万的完全含税成本。

另外透锂长石明年的硫酸锂工厂落地,成本也能降到7w左右,加拿大的tanco成本在8.5-9万,但是只有0.4万吨。

储量:

公司在ESG报告里面明确的说明目前公司正在开采的碳酸锂储量是305万吨,尚未开采的还有一些,我们就不去统计了。估摸着也有50-100万吨。

另外Bitika这个矿,公司也是在公告里面明确说了,还有几个异常的磁力区域,还有增储潜力,按照现在288万吨和7万吨的开采量都可以开采40年了,现在去增储,难免让人眼红。

整体潜力储量接近500万吨碳酸锂当量。

No4、盐湖股份

这个相对简单,因为老卤直接产碳酸锂。

之前有个3万吨产能,因为技改提高到4万吨左右产能,50%权益,折合2万吨,新建的4万吨说已经投产。

整体产能算6万吨。

这个估值不好给,目前因为钾肥占的比例较大,只能给个大概,比如说钾肥业务算2个多一点的亚钾国际,那么就是386*2.3=887.8E,剩下的算锂矿估值,1330-887=443E。对应是443/6.25=70.88E单万吨。今年贡献和能出库存的产量是2.3-2.5万吨。

明年得看新的4万吨产能到底能落地多少。现在谁也说不清楚,等1季度看看就知道个大概了。逻辑上新的盐湖提锂技术,应该不会明显受制于季节影响。

成本:

目前4万吨产能大概是3.68万成本,这个通过最近的3季度报可以大概计算出来。

新的4万吨产能,有设备厂房的折旧费用,资源摊销折旧也是算3.68w,厂房按照10年折旧法,一年摊销5E的话,4万吨产能也要增加1.25万吨的成本,折合下来就是3.68+1.25=4.93万。

储量:

察尔汗盐湖,大概900万吨储量,盐湖占了63%,那就是900*0.63=567万吨。

No5、紫金矿业

因为这个实在太大了,锂算是小业务,所以我们就不细说了。影响他更大的还是铜和黄金。对公司的估值影响并没有那么大,除非后期锂盐端产能真来到10-20万吨的级别。目前都还处于PPT阶段,从紫金过往的开发时间来看,落地没有那么快,至少都是2-3年,或者3年起的。

成本:

目前几个锂矿摊销了折旧后都是亏钱的。

储量:

1800万吨左右。

No6、华友钴业

这个也有一部分锂业务,目前产能达到4-5万吨,因为公司市值也是较大,暂时这一部分锂矿产能对业绩和市值影响较小,所以也不好评估。更多也还是看镍和钴的估值。相对来说,镍,钴的涨价波动对公司的涨跌影响会更明显一点。估值不好计算。

成本:7万左右

储量:

先略。

No7、盛新锂能

锂盐端,直接拿半年报出来。13.7万吨。

矿端:

Max Mind是100%的持股比例,所以对应的就是29/8=3.625万吨LCE当量。

奥伊诺矿业持股比例75%,所以是7.5*0.75/8=0.7万吨当量。

SDLA 盐湖项目,公司有100%运营权,但是股权结构是和西藏珠峰各50%,算下来是2500*0.5=1250吨

总的就是1.85+0.7+0.125=3.6+0.7+0.125=4.425万吨当量。

公司未来还有新增产能的预期。所以周5,盛新锂能,华友以及中创战略合作,锁定产能。

现在收入基本都是锂盐,所以单万吨233/4.425=52.66E估值。

成本:

通过2季度,3季度报来看,成本也应该是在7万左右。

储量:

几个矿折合下来也有200多万吨。现在有点争议的就是盛新好像吧Maxmind完全收购了,等我下周确认一下,这个还是很影响估值的。

No8、雅化集团

目前锂盐产能今年底可以达到13万吨。

矿端权益大概是李家沟权益0.63万吨(27.9%权益)+非洲2.63(60%权益),折合3.25万吨。

民爆业务大概值70E市值,对应现在234亿市值,锂部分估值是164E,对应单万吨产值是

164/3.25=50.46E

成本:

这个成本暂时不好评估,具体完税成本应该也是7万/吨左右。半年报里面锂盐业务的毛利是1.65%。

储量:

李家沟:124*0.279=34.596

非洲:75*0.6=45

总共是34.6+45=79.6万吨。

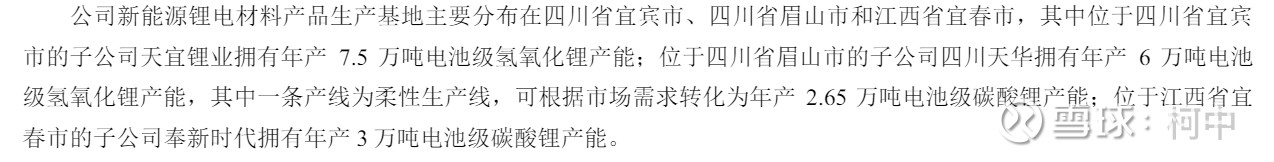

No9、永兴材料

产能是3万吨,但是目前已知没有满产,过去2年的产销都是2.4万吨左右。不知道多的云母矿是卖掉了还是如何。

矿证后面从300万吨扩大到了900万吨,说的是产能能从3万吨到5万吨的级别,但是都是瓷土矿的矿证,以后还是存在换证的问题。至少目前只能当3万吨的产能来对待,等产能落地了再说。

目前产能算3万吨权益,今年大概能卖出2-2.4万吨的量(因为有1万吨还在技改)。

特钢业务给65E估值吧,剩下的200E,对应的3万吨碳酸锂200/3=66.66E。

成本:

公司之前说是不到6万,但是3季度业绩里面显然是出了一些问题的,成本提高了。现在是矿证和环保还有其他权益金等各方面问题,成本至少应该是在8w-9w。

储量:

化山:398*0.7=278.6万吨。

白水洞:45万吨?

合计278+45=323万吨。

No10、江特电机

锂盐端产能4.5万吨。去年产销1.5万吨碳酸锂(有外购的云母矿)。

锂矿端产能,狮子岭产能一万吨。茜坑还在走流程,说实在的,年报都看不到具体位置的产能和出矿的情况。最近的卖方研报都是22年的。

公司之前都无心发展的意思,今年把股权卖了,换了个想做事情的人上来,唯一江西有锂矿证的上市公司。资源还是不错的,后期规划2万吨的量,预期明年落地,就看明年能落地多少了。

另外公司电机业务给多少估值不好算,反正现在给60E也行,80E也行,但是实际上今年炒机器人的时候,这个没有怎么跟。

且给70E,那么锂矿端就是123/1=123E。

成本:

迷之成本,应该是大于7万的。所以把云母矿当锂矿来开采,各项合规后,成本真不低。

储量:

茜坑锂矿:79.2*0.8=63.36

狮子岭:20-50万吨?

其他:20万吨

合计:83+20+20=123万吨

No11、融捷股份

锂盐端:(2024年年报)

折算权益后是0.4*2=0.8,0.8*0.4=0.32,一共是0.8+0.32=1.12万吨锂盐端产能。

锂矿端:

甘孜州融达锂业,说上半年提高了50%的出矿量,年度可能达到10万吨左右锂精矿的出产,从之前0.8-1万吨,上升到了1.25万吨当量左右,目前看应该比江特略多一点。

这个也是相对单一,所以123/1.25=98.4E

成本:

按照公司的合计,完全成本应该是在6-6.5万左右。属于略低的那一类。

储量:

100万吨左右。

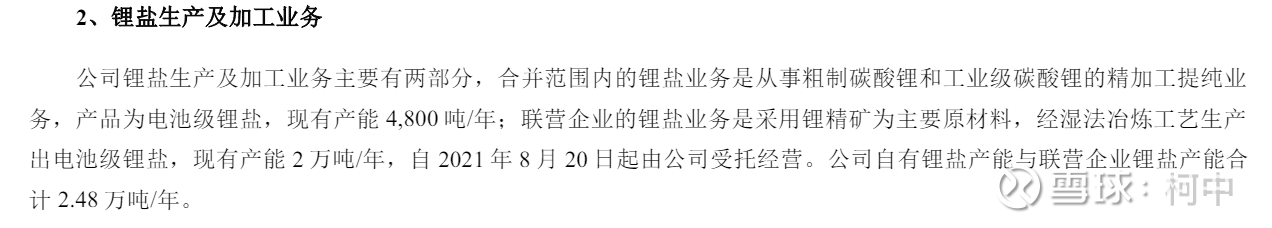

No12、天华超净

锂盐端:

6+7.5+3=16.5万吨。因为几个公司都是持股75%,所以权益产能是:

16.5*0.75=12.4万吨左右。

锂矿端:

目前持股的一些潜力矿山,基本没有产出的,所以锂矿端产能为0,但是后期规划还不错。拥有的几个矿山也是有开发潜力,所以周5,宁德也直接继续增持了股份,虽然控制权没有变化,但是实际上宁德完全可以在二级市场在继续增持,最终获得控制权。

公司有较大的锂盐端产能,虽然目前自己持股的锂矿端没有产能出来,但是锂精矿的包销权倒是不少,目前至少能稳定在10万吨级别的碳酸锂产能能有稳定的原材料来源。

但是盈利端弹性就看公司的原料控制情况了。

成本:

7万左右。不过有大量的手抓矿,不过手抓矿的上游也是会按照市价去卖,所以真正受益大的,还是手抓矿的源头。

储量:

这个也不算少了,只是现在还有些争议,有时间补上。

其他:

类似西藏矿业,海南矿业,大中矿业,国城矿业,川能动力这些因为市值暂时都略大,且目前产能都存在不确定性,且已经投产的产能都过小1-2万吨左右,就不一一细说了,板块估值提升,都会受益的。

总结:

整体来说,市场锂矿进入拐点向上的周期里的概率极大,所以最终的看点还是业绩增速最快的方向。

那么业绩增速最快大概率就是锂矿权益产能最多,且单万吨目前市值比最小的未来是在估值修复和业绩提升上面带来的增量是最大的。

当然未来几年,还有锂矿产能落地(别是这一轮周期结束后落地就好),且还能提高产能的公司也是会受益明显。

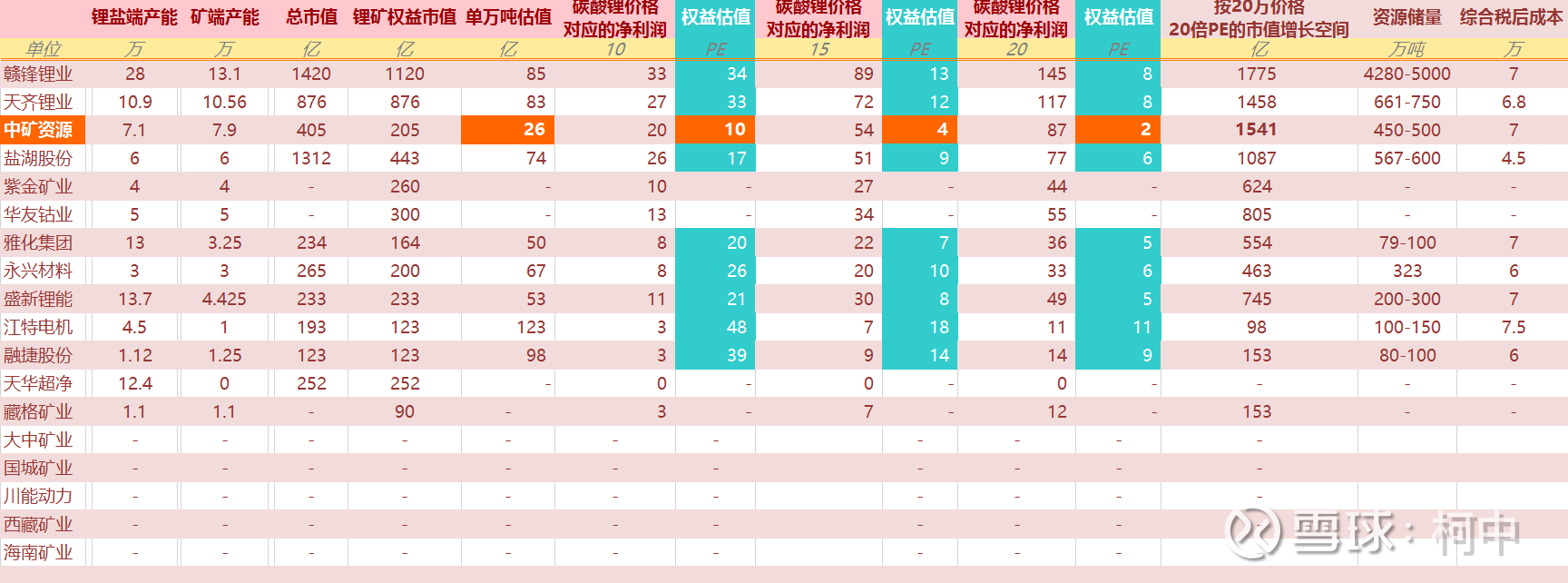

这里汇总了一个表格,锂盐端我们按照5000块钱每万吨的毛利,3000的净利润来算,所以这块收益弹性没有那么大。锂矿端,锂辉石统一按照7万吨的增值税成本来计算,盐湖提锂按照5万吨的增值税成本来计算。(后面价格提高后,净利润统一先按照所得税15%来计算)

如果图表有错误的地方,望指正。(还记得当年九安是怎么爆的吗,一个季度PE按下来,折合只有5不到。)