云天化—磷矿加持,脱胎换骨

云天化拥有磷矿资源优势,核心利润由化肥业务贡献,在最近几年磷矿景气周期很能赚钱,利润稳定,分红也还不错,但需要注意的是磷产业也是周期股。

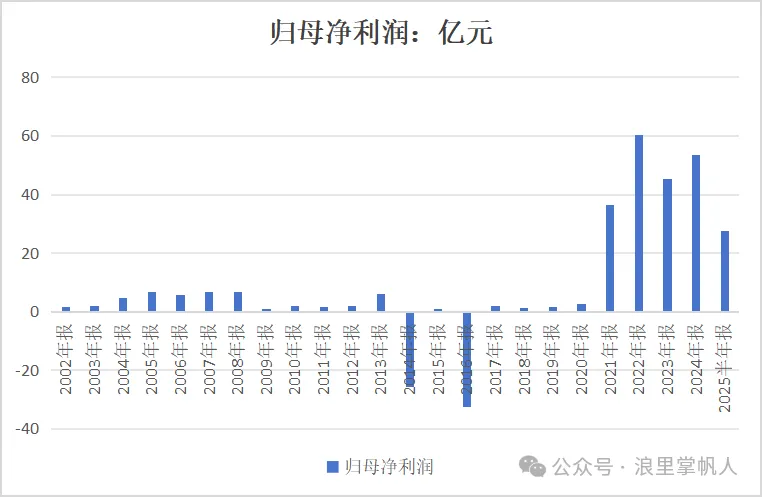

在写上篇《磷矿—供给侧受限的好产业》的时候,行业龙头云天化看着很不错,拥有磷矿资源优势,核心利润由化肥业务贡献,在最近几年磷矿景气周期很能赚钱,利润稳定,分红也还可以;而在2021年之前,云天化却游走在盈亏边缘,利润常年只有2亿左右,并且在亏损年份都是大亏,这种反差太大了。

在投研中,分析公司变化背后的原因非常重要的,云天化是一个值得剖析的案例,本篇就聊聊云天化的变化以及公司的质地。

1、变化一:注入磷矿,转让低效资产

公司在2013年进行了两次资产重组,那么先看看重组之前公司的业务都有哪些。根据2012年报披露的收入构成(下图),总收入98.93亿,其中尿素占12.8%、玻璃纤维27.9%、合成氨14.4%、聚甲醛6.1%、商贸15.4%、煤炭5.8%,其他17.6%。业务比较分散,没有核心主业,净利润还亏损5.28亿。

时间来到了2013年,在3月份公司向云天化集团等七家公司发行股份购买资产:云天化国际100%的股份、磷化集团100%的股权、天安化工40%的股权、三环中化60%的股权、联合商务86.8%的股权、天达化工70.33%的股权以及云天化集团直属资产,还购买了中国信达持有的天达化工29.67%的股权。注入了磷矿、肥料、国际贸易业务,其中磷化集团是核心,主营磷矿的开采。那这些资产盈利能力如何,请看下表(天达化工被天安化工吸收合并,2014年云天化国际被云天化股份吸收合并):

从实际利润表现来看,收购的公司利润表现不错,特别是2013-2020年公司业绩低谷期,收购公司利润贡献很突出。在2021-2024年业绩爆发期,收购的公司还可以贡献云天化整体利润的一半左右,收购很成功。

在2013年的9月继续推进重组,为了优化业务结构,突出主营业务,向控股东云天化集团出售亏损的玻璃纤维相关业务。

经过一番收购和剥离过后,云天化就成为了资源优势突出的综合性化肥生产商,主营业务更加清晰。

2、变化二:好资产释放利润,资产负债率下降

先看历史负债情况,具体如下图所示,可分为三个阶段来看。

一是资产收购前,从公司上市到2012年间,负债率在提升,并在70%左右徘徊,按照当时重资产、高负债类,如化工、钢铁、有色、煤炭的平均负债率在60-70%左右,云天化70%的负债率还能接受。

二是资产收购后,从2013年-2020年,负债率进一步飙升到90%,收购资产的负债率平均都很高(磷化集团70%、三环中化70%,联合商务94%,天安化工72%),并且在这个时间段内肥料行业利润普遍不行(泸天化、湖北宜化利润都很薄)。期间还在呼伦贝尔投资了大型煤化工项目,项目预算49.3亿,到2017年项目完全建完,累计投入超过预算53%,三者叠加导致负债率上了一个台阶。

三是化工周期叠加磷矿景气度爆表,公司利润大幅增加,资本开支也很小,不停地还债,负债率开始下降到目前52%。

这期间除了磷矿景气周期使得公司利润好转外,公司还主动做了这些:

①磷化集团在2019年引入交银投资、建信投资两家战略投资者,合计增资10亿元,所得资金主要用于偿还银行债务,到2024年磷化集团负债率降至51%,跟公司的负债率相当。

②改善债务结构,减少短期借款,增加长期借款,降低公司的资金周转压力,财务费用下降明显,到今年半年报披露,从高峰25亿降到目前1.86亿。

3、变化三:利润好转后,加大分红回馈股东

由于公司在2014年巨亏25.83亿,使得未分配利润在2014年转负,在2016年再次巨亏32.56亿,一直到2021年才开始转正(根据公司法规定,当年税后利润,应先弥补亏损、提取法定公积金,之后剩余部分方可分配;未分配利润为负即存在未弥补亏损,不得分红),并于2022年每股分红1元,分红率30%;2023年继续每股分1元,分红率40%。

2025年1月发布未来三年(2024-2026年度)现金分红规划,以现金方式累计分配的利润原则上不少于此三年度累计实现可供分配利润总额的45%。2024年每股分1.4元,分红率48%,目前股息率5.3%。

分红的前提是利润可持续,若利润下滑,即便是高比例分红,股息率也会下降。最后来看看公司的业务,究竟盈利持续性如何。

4、云天化的业务剖析

公司主要产品为化肥,包括磷肥、尿素和复合肥;其次是磷化工,包括饲料级磷酸钙盐和黄磷;工程材料即为聚甲醛;还有商贸物流(做肥料出口和大豆进口,贸易都是低毛利的业务)、新能源材料(依托自己的磷资源制磷酸铁,目前处于亏损中)等,其中化肥是公司核心利润来源,2024年具体收入和毛利构成如下表所示:

既然化肥是公司核心利润,就展开分析一下化肥。

公司目前化肥总产能1,000万吨/年,其中磷肥555万吨(均在云南)、尿素260万吨(云南120万,内蒙古80万吨,青海60万吨)、复合肥185万吨(青海有60万吨),没有在建产能,以“满负荷运行、结构优化”为主。

化肥是大宗商品,品质上差别不大,售价也差不多,可能运输距离远的卖的贵点。主要看成本差距,有资源优势的成本低会低一些(主要看磷肥,磷肥集中度更高;尿素主要原料是煤炭,我国资源丰富,尿素成本都差不太大,并且集中度非常低;复合肥门槛更低,更多的靠渠道优势)。

云天化现有磷矿储量近8亿吨,磷矿石采选规模1,450万吨/年,磷矿可实现完全自给;在内蒙古呼伦贝尔地区拥有产能400万吨/年的煤矿,可为尿素生产提供稳定原料。

把磷肥的毛利率、吨成本数据与样本公司对比(数据来自2024年各公司年度报告),可以看出云天化的磷肥成本与同行平均相比要低140元/吨左右,并且云天化的毛利率在样本公司中是偏高的。

那除了拥有磷矿石资源优势外,利润为何这么好呢,主要还是磷肥价格处于景气周期中。

总结:云天化经过注入优质的磷矿和磷肥等资产,并置换出亏损的玻纤资产后,变成了主营更加清晰的肥料生产企业。熬过了行业寒冬,并在2021年在磷肥价格上涨的背景下迎来大丰收,负债率下降,资本开支减少,分红率提升,一切都在往好的方向发展。但公司的业务没有变,仍然是磷肥,政策限制下也没有计划建设新的肥料产线,从产能上看没有增量,主要靠价格驱动,磷矿磷肥这些是大宗商品,毕竟还是周期股,现在它正处于景气时期,我对处于景气周期的行业看法要偏保守一些。

提示:本文仅是本人的投研笔记,投资有风险,不构成任何投资建议。