好时(HSY)再分析(三)——财务分析(下)

本系列文章将分享对不同公司定性定量分析,希望各位雪友积极交流。以下言论仅个人分享,不构成投资建议。

本篇是好时公司再分析的第三篇文章,主题仍是好时的财务分析,聚焦好时的现金流量表和综合财务指标。

三、现金流量表

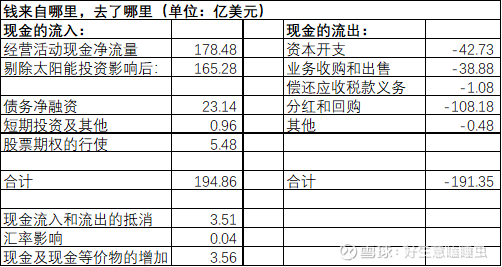

(1)现金的流入和流出

现金的流入:

好时在2015-2024年的十年期间一共产生了178.48亿美元的经营净现金流,剔除太阳能发电厂投资及其税收优惠的影响后为165.28亿美元,这是主要的现金来源。

此外,好时的债务融资获取净现金流23.14亿美元,股票期权的行权获得现金流5.48亿美元。

总体看,好时在过去十年一共获取现金流入194.86亿美元。

现金的流出:

流入的194.86亿美元现金如何花掉的?

主要是资本开支42.73亿,业务收购活动净花费38.88亿,分红和回购花掉108.18亿元。

好时通过资本开支、业务收购和股东回报三项合计花掉189.79亿元。好时在股东回报上做得比较好,股东回报是主要的现金流出项目,占十年现金总流入额的65%。

综合看,好时在过去十年基本把赚取的现金花掉了,股东回报是现金流出的主要去向,最终现金及现金等价物的增加仅3.56亿元。截止2024年末现金及现金等价物为7.3亿美元。

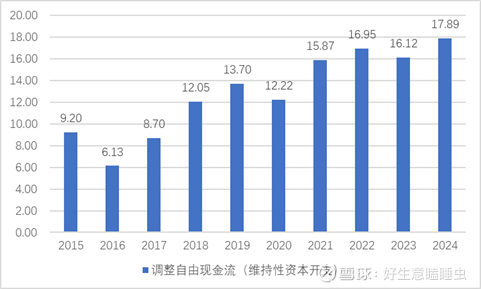

(2)调整自由现金流

在扣非经营活动净现金流的基础上,

① 扣除股权激励净费用,即把股权激励净费用作为真实支付给员工的薪酬处理;

② 扣除维持性资本开支:选取折旧和摊销作为指标,原因是:好时在过去十年的资本开支比折旧摊销总额高30%,存在糖果工厂扩建,属于扩张性支出。2015-2024年的折旧和摊销合计32.59亿元,资本开支净额42.73亿。

③ 扣除太阳能投资的影响。

调整后自由现金流的具体数值如下:

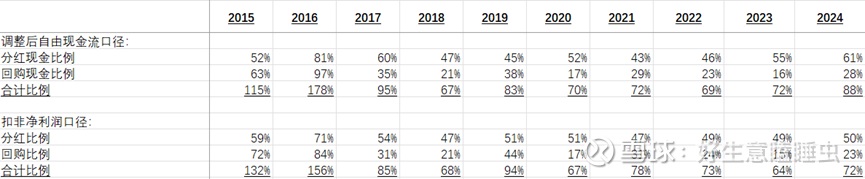

(3)分红回购

正如现金流量表分析中看到的,好时在股东回报政策上长期稳定执行,把大部分赚取的利润用分红和回购的形式返还给股东。在利率下降且较低的时期,好时还通过借债来增厚股东回报。

近年来利率回升,好时的分红回购比例随之恢复到70%-80%的水平,近五年调整后自由现金流口径下的分红回购比例为75%,2024年合计分红回购88%。

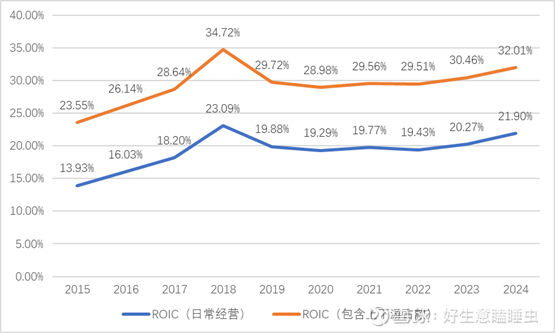

四、财务指标

(1)投资回报率

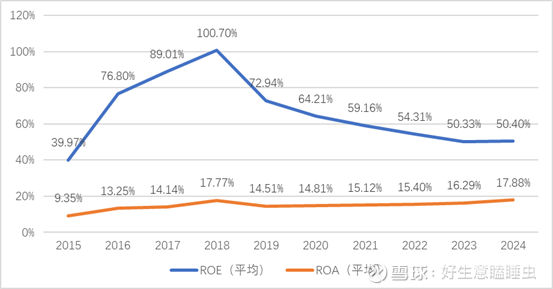

好时的日常经营ROIC近十年平均为19.15%。

好时的近十年ROE平均为64.83%,十年ROA平均为14.83%。ROE和ROA的差异来自于过去十年期间执行的低利率借债以增厚股东回报的行动。2019年后好时逐步偿还低利率的长期债务本金,ROA和ROE的差异逐步缩小。

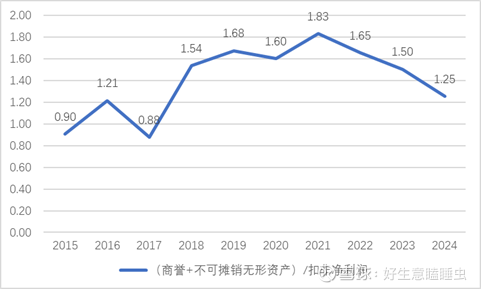

(2)商誉的风险

商誉和不可摊销的无形资产来自于收购外部零食公司的活动,目前商誉减值风险在可接受区间内,2倍的利润可以覆盖商誉和不可摊销无形资产的最大减值可能性。

(3)利润的现金转换系数

整体看,好时专注经营北美市场的糖果生意,同时在咸味零食和国际市场上做出拓展的努力。因生意本身不需要大量资金投入,资本配置上,除日常的产能扩张和收购活动外,好时把大额的现金流以分红和回购的形式返还给股东,把再投资的决策交给股东考虑,保持了公司自身资产在长期的高ROIC水平。

好时的财务分析到此结束,下一篇文章我们将继续探讨商业模式,欢迎大家多多交流。