好时公司再分析(五)——估值

本系列文章将分享对不同公司定性定量分析,希望各位雪友积极交流。以下言论仅个人分享,不构成投资建议。

本篇是好时公司再分析的最后一篇文章,对好时公司进行估值。

一、 分部收入和营业利润

图:对分部营业收入的十年估算(单位:亿美元)

图:对分部营业利润的十年估算(单位:亿美元)

1、北美糖果

预估营收十年复合增速2.02%=量增0.00%+价增2.02%

量:估计十年复合量增0.00%。历史量增缓慢,疫情前的2013-2020年量增复合1.34%,疫情3年(2021-2024)量增复合1.52%。北美糖果的量增主要来自人口增长,考虑美国的人口80%的净增贡献来自移民,移民减少的情况下人口没增长,保守估计北美糖果业务没有量增。

价:估计十年复合价增2.02%。展望10年通胀持平。

预估营业利润率未来十年为32.56%。 北美糖果业务在过去六年的长期利润率稳定,长期营业利润率估值参考历史平均值。

2、 北美咸味零食

预估营收十年复合增速6.00%

仅考虑目前品牌完成渠道铺货后的自然增长,不考虑新增收购。 历史数据看,北美咸味零食市场预期的25-30平均增速(4.5%),23-24年好时北美咸味零售业务营收增长水平(6.1%/3.9%)。 预估营业利润率未来十年为16.00%。

3、国际业务

预估营收十年复合增速1.00%。

不考虑大幅扩展动作,且国际业务和咸味零食的历史利润贡献不大。参考历史增速, 预估营业利润率未来十年为10.11%。

二、 费用和税率

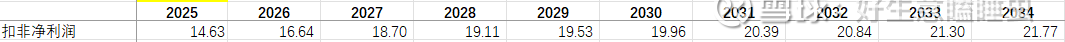

图:对扣非净利润的十年估算(单位:亿美元)

1、未分配的公司费用:占营业收入的比例稳定,取19-24比例均值,预估为占净销售额的6.73%。

2、大宗商品衍生品的未分配按市价计价收益:受近年可可价格波动影响金额变动大,但长期平滑周期后看占营业收入的比例小(-0.18%)。在长期估值中,预估占净销售额的0%。

3、与业务重组活动相关的成本:好时定期检查业务组合并进行业务重组,预估占净销售额的0.32%。

4、利息费用净额:占营业收入的比例稳定,预估为占净销售额的1.51%。

5、其他(收入)费用,净额,剔除太阳能投资活动和非经常性项目后占比营业收入的比例低于1%,取历史平均值,预估为0.42%。

6、有效税率:扣非有效税率长期稳定,均值为22.40%。

三、现金流转化

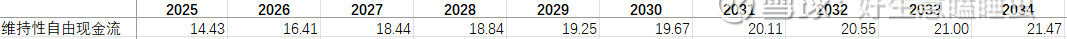

图:对维持性自由现金的十年估算(单位:亿美元)

维持性自由现金流/扣非净利润的比例长期估算为0.9859,采用十年合计系数作为估值基准。

现金转化过程中的消耗主要来自存货的投入和给员工的养老金等福利的缴款增加,因此现金流略低于利润,按照原则采用现金流估值。

四、 估值倍数

估值倍数给予15倍。

按现金流估值,pe理论上应该给25倍,但考虑好时公司未来没有更大的量增空间,基本靠内生增长,利润完全没有增速,营收增速略高于通胀。因此,估值倍数给予15倍。

四、 十年复合收益率

好时的分红和回购政策长期保持稳定,因此参考历史的分红和回购比例,预估未来十年的分红比例为50%,回购比例为30%。

不考虑分红再投资,截止2025年8月13日收盘价,好时的十年复合收益率为4.65%,略高于美国国债收益率,建议纳入配置考虑。

以上就是好时的估值分析,欢迎大家多多交流。