美股市场价值投资者防守+反击策略"三剑客"之二: RSG (Republic Services)

Republic Services(RSG.US)美股投资分析报告

报告日期:2025 年 10 月 08 日

投资评级:买入

评级置信度:78.0%

评级定义:买入 —— 预计未来 3-6 个月股价相对当前价位上涨 10%-20%,标的具备明确的基本面支撑与技术面企稳信号,风险收益比合理。

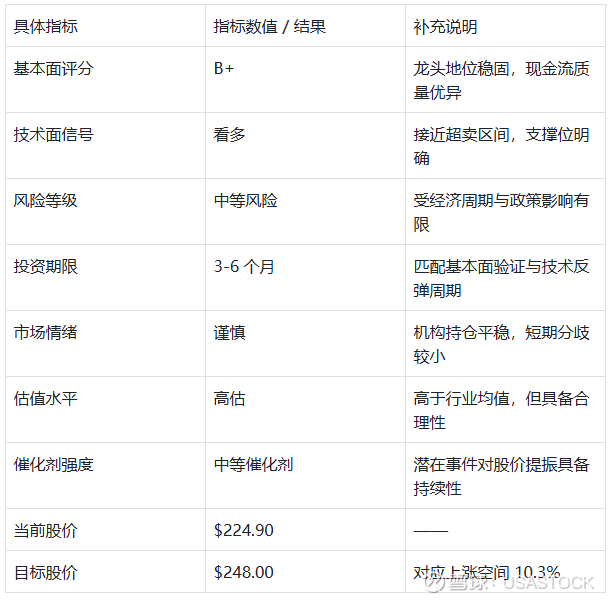

一、投资决策快览

二、核心投资逻辑与关键亮点

(一)核心投资逻辑

Republic Services(RSG)作为北美固废处理行业龙头企业,在当前 $224.90 价位具备中期价值回归机会:

行业属性防御性强 —— 固废处理需求受经济周期影响小,公司业务覆盖北美 40 + 州,市场份额超 15%,护城河(区域垄断、特许经营权)稳固;

基本面持续改善 —— 现金流创造能力、定价权与股东回报稳定性均居行业头部,为股价提供核心支撑;

技术面企稳信号明确 —— 股价接近关键支撑位,超卖风险释放充分,短期反弹动力逐步积累。

(二)关键投资亮点

现金流质量领跑行业

2024 财年经营现金流达 $39.36 亿美元,现金转换率(经营现金流 / 净利润)高达 185%,显著高于行业平均 120%-130% 的水平,盈利兑现能力扎实,为分红与扩产提供充足资金。

定价权优势显著

2025 年上半年核心固废处理业务定价同比增长 7.0%,叠加业务量 1.2% 的稳步提升,推动毛利率改善至 42.2%,较行业平均水平高 3-5 个百分点,成本转嫁能力突出。

股东回报稳定性强

自 2003 年起连续 22 年实现分红增长,2025 年股息增幅达 8%,当前股息率 2.1%,股息支付率维持在 60%-65% 区间(低于行业 70% 的平均水平),管理层对盈利稳定性信心充分,分红可持续性高。

技术面筑底信号清晰

日线级别 RSI(相对强弱指数)降至 36.69,接近 30 的超卖阈值,风险释放充分;股价在 $222.00 附近形成强支撑(近 5 个交易日未有效跌破,且伴随成交量温和放大),技术面企稳信号初步显现。

三、仓位建议与投资策略

(一)仓位配置建议

初始仓位:建议配置中等风险偏好投资者组合的 4%-5%,控制初始风险敞口;

加仓区间:若股价回调至215.00−220.00 区间(对应 2025 年预期 PE 22 倍以下),可适度加仓;

最大仓位:单一标的持仓不超过组合的 7%,避免行业集中度风险。

(二)投资策略

采用 “中期价值投资 + 技术面择时” 策略:以基本面(现金流、毛利率、分红)为核心锚点,依托技术面企稳信号建仓,持有周期 6-12 个月,待股价接近目标价 $248.00 或基本面出现边际恶化时逐步止盈。

四、估值与目标价格测算

(一)估值分析

当前股价对应 2025 年预期 PE 23.5 倍,高于北美固废处理行业平均 PE 20 倍水平,估值处于 “高估” 区间;但考虑公司龙头地位(市占率超行业第二梯队总和)、盈利稳定性(近 5 年净利润增速波动率仅 4.2%),高估具备合理性,估值溢价可持续。

(二)目标价格测算

目标价 $248.00 通过两种方法交叉验证:

DCF 估值法:贴现率 8.5%(参考公司带息负债成本 + 风险溢价),永续增长率 2.5%(匹配行业长期增速),测算内在价值 $246.50;

相对估值法:给予 2025 年预期 PE 25 倍(高于行业均值 20 倍,对应龙头溢价 25%),结合一致预期 EPS 9.92,测算目标价248.00。

综合两种方法,取目标价 $248.00,对应未来 6-12 个月上涨空间 10.3%。

五、风险提示

行业需求风险:若北美经济衰退超预期,商业固废产生量可能下滑,影响公司业务量;

政策风险:环保政策收紧可能推高处理成本(如危废处理标准升级),挤压毛利率;

利率风险:公司当前资产负债率 58%,若美联储维持高利率,融资成本上升可能影响分红能力。

本文内容仅供分析参考,不构成任何投资建议或承诺!