港股打新分析:云迹

一、基本信息

云迹科技属机器人服务智能体领域,公司成立于2014年,核心业务分为两大板块:

(1)机器人及功能套件(硬件业务)

2024年销量1.97万台机器人及1720台万物工具仓模块,占当年总收入77.2%。主力产品包括"润"系列、"格格"系列服务机器人及复合多态机器人。

(2)AI数字化系统(软件业务)

2025年前5个月收入355.1万元,同比增长194%,占总收入比重升至25.6%,包括YJ-ROS操作系统及智能体应用HDOS。

市场方面,2024年中国酒店场景机器人市场份额达13.9%,超过第二至第五名份额总和,居行业首位。按中国机器人服务智能体整体收入计,市场份额6.3%排名第一。全球覆盖超3.4万家酒店,2024年完成超5亿次服务。

公司在酒店场景占据绝对优势,但非酒店场景(医疗/工厂)收入占比仅17%,落后于擎朗智能等竞对在多元场景的布局。此外,硬件价格持续承压,主力机型两年降价超40%,而软件业务增速快但规模仍小。

二、财务情况

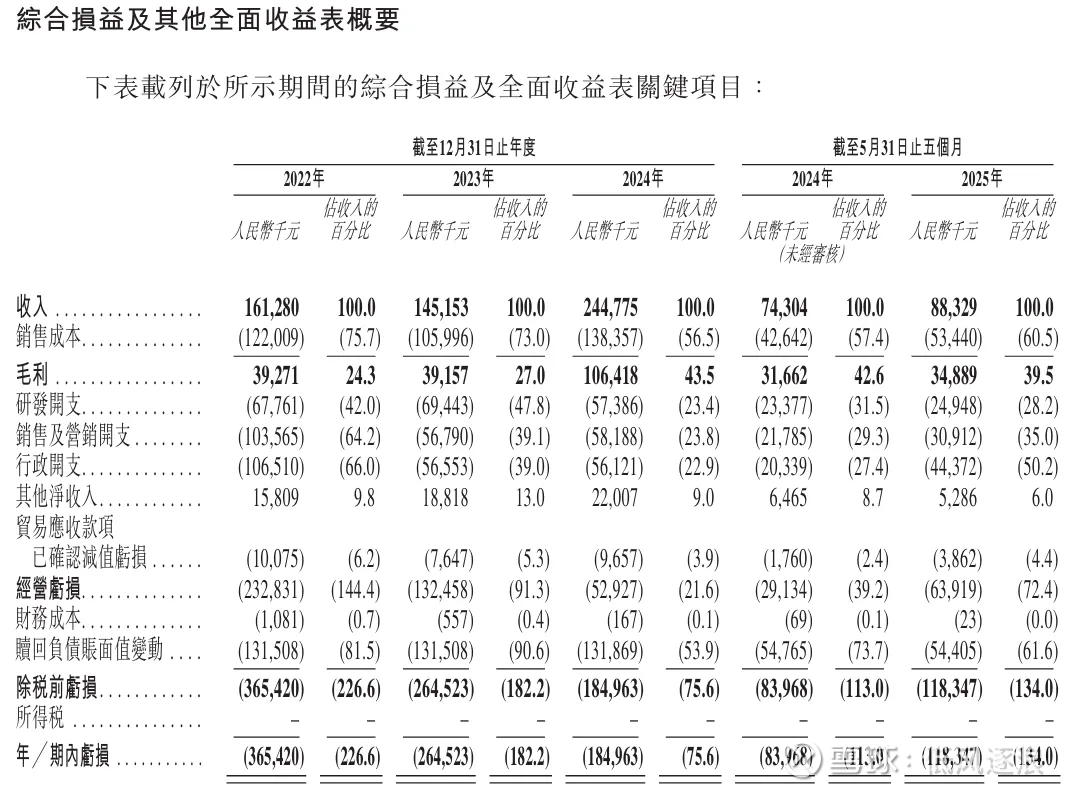

营收:

2022年营收1.61亿元,2023年降至1.45亿元,2024年反弹至2.45亿元,同比增长68.6%,2025年前5个月营收0.88亿元,同比增长18.9%。

三年复合增长率23.2%,主要靠硬件机器人销售和AI系统扩张带来。

毛利/毛利率:

毛利率从2022年24.3%升至2024年43.5%,但2025年前5个月略降至39.5%。

毛利2022年3927万元,2024年1.06亿元,毛利率提升因高毛利的AI业务占比提高和成本控制见效。2025年前5个月毛利3489万元。

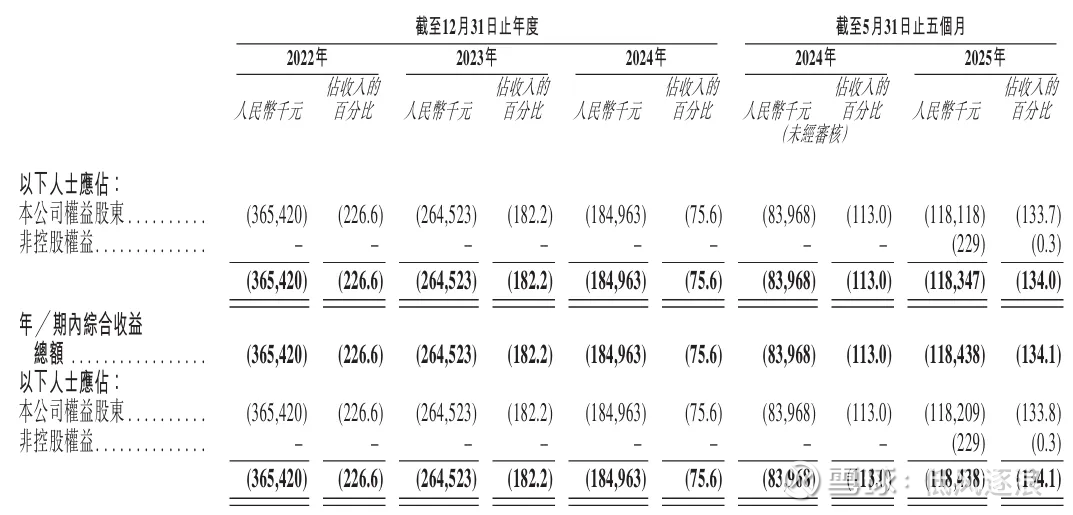

净利润/利润率:

2022年亏3.65亿元(亏损率226.6%),2023年亏2.65亿元(亏损率182.2%),2024年亏1.85亿元(亏损率75.6%)。2025年前5个月亏损扩大至1.18亿元(亏损率134.0%),主因特定开支增加。

经调整净亏损从2022年2.33亿元缩至2024年2756万元,体现一定的经营改善。

现金流:

2022年经营现金流净流出1.70亿元,2024年收窄至净流出0.41亿元。截至2024年底现金储备1.05亿元,可支撑约64个月运营。

现金流改善因存货周转加快和回款效率提升带来。

三、上市招股情况

招股日期:10月8日至10月13日。

上市日期:10月16日。

发售情况:发售690万股,执行A方案,95%国际配售,5%公开发售;有15%超额配股权。

招股价:95.6港元

市值:65.69亿港元。

入场费:4828.21港元,每手50股

保荐人:中信证券、建银国际

绿鞋:有,稳价人为中信里昂

基石投资者:无

融资目的:60%用于提升研发能力;30%用于提高商业化能力;10%用于营运资金。

IPO前融资:2014年7月至2021年12月进行多轮融资,发售价比招股价折让97.77%至24.44%,设立12个月禁售期。

四、分析与总结

机器人服务业务,市场潜力大,且处于行业成长期,也是近期的市场板块热点。云迹主要做酒店场景机器人,但收入模式单一,存在一定的天花板,不过,公司在其它非酒店场景(如医疗、工厂等)从去年开始有所增强,如果能突破场景依赖,则有较大的持续增长空间。

基本面的角度,当前公司财务在改善,不过还未盈利,并且机器人价格一直在降价;另一方面,行业有想象空间,公司的发展则看非酒店场景和技术的延展,以及全球化,同时还有阿里、腾讯、联想的投资。所以基本面中短期看只能是尚可,但要讲故事看未来预期的话,你也可以说它「还不错」。

保荐人中信证券,历史战绩优秀,建银国际近期表现也不错,加分项。

发行方案是A方案,目前已经触发了20%回拨,不过对应的公开发售也就27600手,货也不算多。

整体而言,基本面靠讲故事来想象,保荐人加分,A方案发行但货少,是值得申购的。但申购与轩竹生物冲突,需要结合两个票的情况及孖展倍数分配资金,个人认为轩竹优先级更高,但还需根据最终孖展情况适当调整打新资金。

申购评级:★★★☆☆

我的申购计划:申购