港股打新分析:海西新药

一、基本信息

海西新药总部位于福州,成立于2012年,是一家处于商业化阶段的制药企业。公司同时聚焦仿制药和创新药,覆盖消化系统、心血管、内分泌、神经及炎症疾病五大治疗领域,这些领域占中国医药市场总销售额25%以上。

仿制药已有14款获批,其中4款核心产品(安必力、海慧通、瑞安妥、赛西福)入选国家集采,贡献超90%的营收。2024年营收达4.67亿元,净利润1.36亿元。

创新药方面,已布局4款在研管线,但均处临床早期阶段,2024年研发费用率仅14.5%,低于行业30%的平均水平。

公司凭借仿制药集采红利实现高增长,2022-2024年营收复合增长率48.4%,毛利率连续三年超80%,接近恒瑞医药等头部药企。但业务高度依赖集采政策,主力产品安必力集采合约将于2026年6月到期。

此外,公司客户集中度显著,前五大客户贡献营收71%-85%,均为国有医药分销商。

二、财务情况

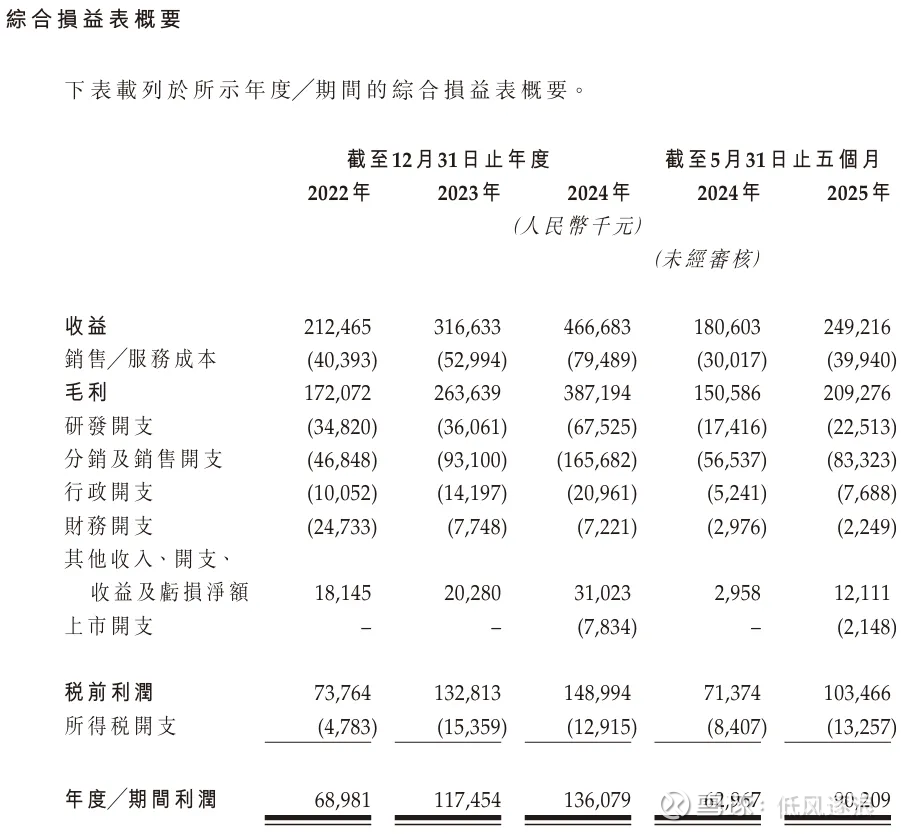

营收:

2022年营收2.12亿元,2023年3.2亿元,2024年4.67亿元,2025年前五个月营收2.49亿元。

增长主因仿制药销量激增,如安必力中标后销量涨320%。

四款国家集采产品贡献超90%收入。

毛利/毛利率:

2022年毛利1.7亿元(毛利率80.1%),2023年2.6亿元(毛利率83.3%),2024年3.9亿元(毛利率83.0%),2025年前五个月毛利2.1亿元(毛利率84.0%)。

高毛利源于集采“以价换量”策略,但产品单价持续下滑,如安必力单价三年降6.5%。

净利润/利润率:

2022年净利润0.69亿元(净利率32.4%),2023年1.17亿元(净利率37.1%),2024年1.36亿元(净利率29.1%),2025年前五个月净利润0.90亿元。

净利率下滑因销售费用占比升至35.5%。

现金流:

2024年因福州生产基地建设,投资现金净流出3.79亿元。2025年5月末现金储备仅4626万元,同比减少54%。

现金紧张主因轻资产转重资产,叠加营收增长未转化为现金储备。

三、上市招股情况

招股日期:10月9日至10月14日

上市日期:10月17日

发售情况:全球发售1150万股,执行B方案,90%国际配售,10%公开发售

招股价:69.88至86.40港元

市值:按最高发售价计算,市值约为68亿港元

市盈率:以2024年纯利1.36亿元人民币计算,市盈率约为45倍

入场费:4363.57港元,每手50股

保荐人:华泰国际、招银国际

绿鞋:无

基石投资者:嘉实国际资产管理,认购2200万美元股份,占发售股份约19.05%

融资目的:52%用于研发推进管线;23%用于提升研发能力及合作;8%用于增强商业化及市场影响力;7%用于优化研发生产系统;10%用于营运资金

IPO前融资:2018年5月至2022年7月进行多轮融资,发售价较中间价折让95.01%至59.38%,设一年禁售期。前期投资者包括展鸿达投资、金东泓创投等

四、分析与总结

仿制药领域,红海市场,国家集采政策导致价格战白热化,利润空间越来越小,比较吃政策;创新药领域,仍属蓝海但门槛高,研发风险大。

公司在仿制药方面的基本盘还是比较稳固的,虽说有价格战,但也在持续盈利;不过,创新药方面则还是个小学生,研发投入小,管线还处在早期阶段。

所以基本面整体而言还行,但创新药方面的故事不太好讲,商业化预期比较久远了。

保荐人华泰和招银,华泰,狗看了直摇头,而招银表现还是不错的。

发行方案为B方案,公开发售2.3万手,货不算多。

整体而言,公司基本面还行,B方案+货不多,这个票主要还是赌B方案不破发。

申购评级:★★★☆☆

我的申购计划:申购