2025 造船产能严重低于 2007 !

$中国船舶(SH600150)$ $中船防务(00317)$ $中国动力(SH600482)$

结论:

1、2007年全球船队(10.1亿DWT)VS 2025年全球船队(25.20亿DWT),2025年船队规模是2007年的2.5倍!

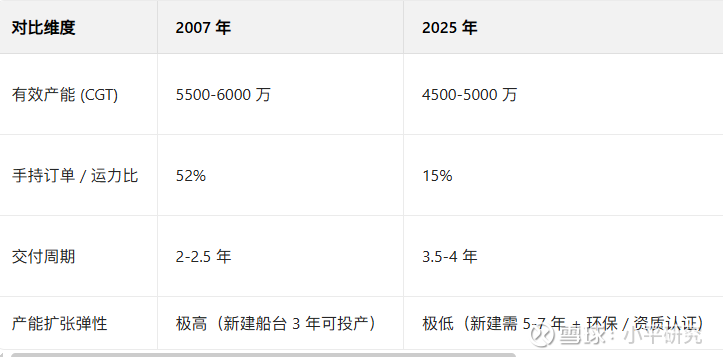

2、2007 年有效产能约5500-6000 万 CGT、手持订单占运力 52%;2025 年有效产能仅4500-5000 万 CGT(低于 2007 年)、手持订单占运力 15%。

3、造船产能严重供不应求!扩产太难!船周期还只走到一半!

一、口径界定:先统一统计标准

1. 产能分类

- 名义产能:理论最大年产出(含闲置船台、在建产能)

- 有效产能:持续运营的船台/船坞+配套供应链支撑的实际年产出(克拉克森核心口径)

- 单位:CGT(修正总吨)为主(更能反映船舶附加值与建造工时),辅以DWT(载重吨)对比

2. 核心指标:产能规模、产能利用率、各国占比、船台/坞容量、交付周期、产能结构(绿色/高附加值占比)

3. 数据溯源:克拉克森历史档案+UNCTAD年度报告,2007年数据经危机后回溯校准,2025年为克拉克森2025年末预估数据

二、核心产能规模对比:泡沫vs理性,总量收缩、效率提升

1. 2007年:超级周期峰值期,产能加速扩张的泡沫前夜

- 有效产能:约5500-6000万CGT(对应约1.5-1.7亿DWT)

- 名义产能:显著高于有效产能——2007-2009年处于全球船坞/船台疯狂扩张期,船坞数量从2006年前100+座暴增至2009年321座,大量新建产能处于爬坡期

- 订单与产能匹配度:2007年新接订单9100万CGT(约2.41亿DWT),订单量>有效产能,推动产能利用率飙升至95%+

- 手持订单/运力比:年末手持订单6.29亿DWT,占当时全球船队(10.1亿DWT)52%——极度危险的供给过剩预警

- 交付周期:约2-2.5年(产能充足、可快速扩产)

2. 2025年:绿色转型周期中段,产能出清后的理性供给

- 有效产能:约4500-5000万CGT(对应约0.9-1.0亿DWT)——低于2007年约15%

- 名义产能:约5000-5500万CGT,闲置产能仅5-10%(2008-2020年出清期已淘汰80%低效产能)

- 订单与产能匹配度:2025年新接订单约5751万CGT(约1.5-1.7亿DWT),短期订单>产能,但长期产能被锁定

- 手持订单/运力比:年末手持订单3.65亿DWT,占全球船队(24.4亿DWT)15%——安全区间,供给压力温和

- 交付周期:约3.5-4年(部分高附加值船型如LNG船达4-5年),船台排期至2028-2030年——产能物理锁死,难以短期扩张

核心差异速览:

三、产能结构:从“日韩主导、低附加值”到“中国主导、绿色高附加值”

1. 全球产能格局:三足鼎立→一超两强

2007年:韩日领跑、中国追赶

- 韩国:全球第一,产能占比约**40%**,主导高附加值船型(LNG船、超大型集装箱船)

- 日本:第二,产能占比约**25%**,以散货船、油轮为主,品质与效率领先

- 中国:第三,产能占比约**20%**,以干散货船、原油轮等低附加值船型为主,在建产能激增(规划产能超4000万DWT)

- 欧洲+其他:约**15%**,专注豪华邮轮、特种船

2025年:中国绝对主导、韩日补充

- 中国:全球第一,产能占比约**69%**,覆盖全船型,高附加值船型(LNG船、双燃料集装箱船、汽车运输船)占比提升至48%

- 韩国:第二,产能占比约**20%**,坚守LNG船、超大型集装箱船等高端市场

- 日本:第三,产能占比约**8%**,聚焦散货船、特种船,产能持续收缩

- 欧洲+其他:约**3%**,仅存豪华邮轮、军船等小众市场

2. 产能质量:从“通用产能”到“绿色产能”的质变

2007年

- 产能以**传统燃油船**为主,几乎无绿色船舶专用产能

- 产能扩张以**新增通用船台**为主,低附加值产能占比高

- 投机性产能占比大,大量产能为短期应对订单激增而仓促上马

2025年

- 绿色船舶产能(双燃料/LNG/甲醇/氨燃料)占比达**50%+**

- 高附加值产能占比提升,船台/船坞适配大型化、智能化船舶(如24000TEU集装箱船、20万m³+LNG船)

- 产能与IMO 2025 CII、2030碳强度目标高度适配,老旧低效产能加速淘汰

---

四、产能约束:从“供给自由”到“三重锁死”,2025年产能更具刚性

1. 2007年:产能约束几乎不存在

- 船台/船坞:全球船坞数量快速增长,2009年达321座(2005年前仅100+座)

- 劳动力:东亚地区造船工人供给充足,工资成本相对较低

- 供应链:钢铁、船用设备产能充足,可快速扩张以匹配造船产能

- 行业特征:**产能跟随订单疯狂扩张**,2007-2010年交付集中,直接导致2010年后航运业10年+长萧条

2. 2025年:三重产能约束,供给端高度刚性

✅ 物理约束:船台/船坞总量有限,核心船坞(可造VLCC、LNG船)被头部企业垄断,排期至2029年后

✅ 工艺约束:绿色船舶(双燃料、LNG、氨燃料)需专用生产线与特殊工艺,传统产能改造周期长(1-2年)、成本高

✅ 认证约束:IMO CII、欧盟MRV等环保认证要求提升,新建产能需通过严苛环保评估,审批周期拉长

---

五、产能利用率与订单质量:投机泡沫vs理性繁荣

1. 2007年:产能利用率高,但“伪繁荣”

- 产能利用率:95%+,几乎满负荷生产

- 订单特征:**投机性订船占比高**——船东赌运价持续上涨,大量订单为无租约“裸订”

- 交付风险:2009-2011年集中交付,与金融危机后需求断崖叠加,直接导致运力过剩、运价崩盘,大量新船交付后闲置

2. 2025年:产能利用率高位,“真刚需”

- 产能利用率:90%+(头部船厂100%满负荷)

- 订单特征:**刚需主导**——船队老龄化(平均船龄13.1年,28%超15年)+IMO环保硬约束(2025 CII全面实施)+贸易重构,绿色替代订单占比50%+

- 交付保障:租约绑定订单占比提升,船东为满足长期运营合规需求订船,交付后闲置风险低

---

六、产能背后的驱动逻辑质变:从“需求投机”到“政策+更新刚需”

2007年产能扩张核心逻辑

- 中国工业化+全球化加速→大宗商品超级周期→海运需求爆发

- 投机性订船推波助澜→订单激增→刺激船厂扩产(船台/船坞疯狂建设)

- 行业特征:**需求驱动产能扩张**,产能与需求相互强化,最终形成“泡沫-崩盘”循环

- 风险点:产能扩张无底线,一旦需求退潮,全行业陷入产能过剩与价格战

2025年产能刚性核心逻辑

- 三重刚需共振,**供给端被动适应**

✅ 船队老龄化:2007-2010年交付高峰船舶集中进入15-20年特检期,自然更新需求刚性

✅ IMO环保强制约束:2000年前建造船舶(占比约20%)面临强制淘汰,催生结构性换船潮

✅ 产能长期出清:供给端物理锁死,难以复制2007年非理性扩张

- 行业特征:**产能约束支撑船价**,头部船企议价能力提升,避免2007年后“价格战-亏损”恶性循环

七、总结:2025 vs 2007,造船产能进入“高质量、强约束”新阶段

1. 总量视角:2025年有效产能低于2007年,但产能利用率更高、订单质量更好、交付周期更稳

2. 结构视角:中国主导、绿色产能占比提升,产能与高端化、低碳化转型深度绑定

3. 风险视角:2007年产能风险是“过剩崩盘”;2025年产能风险是“结构性错配”(传统产能过剩、绿色产能不足)

4. 周期启示:当前产能格局决定本轮船舶周期难以像2007年那样“非理性繁荣后断崖下跌”,更可能呈现**温和上行、结构性分化、长周期延续**(至2030年前后)的特征