资产配置的长期坚持,华侨城A与华润置地对比

双碳小亨

· 北京

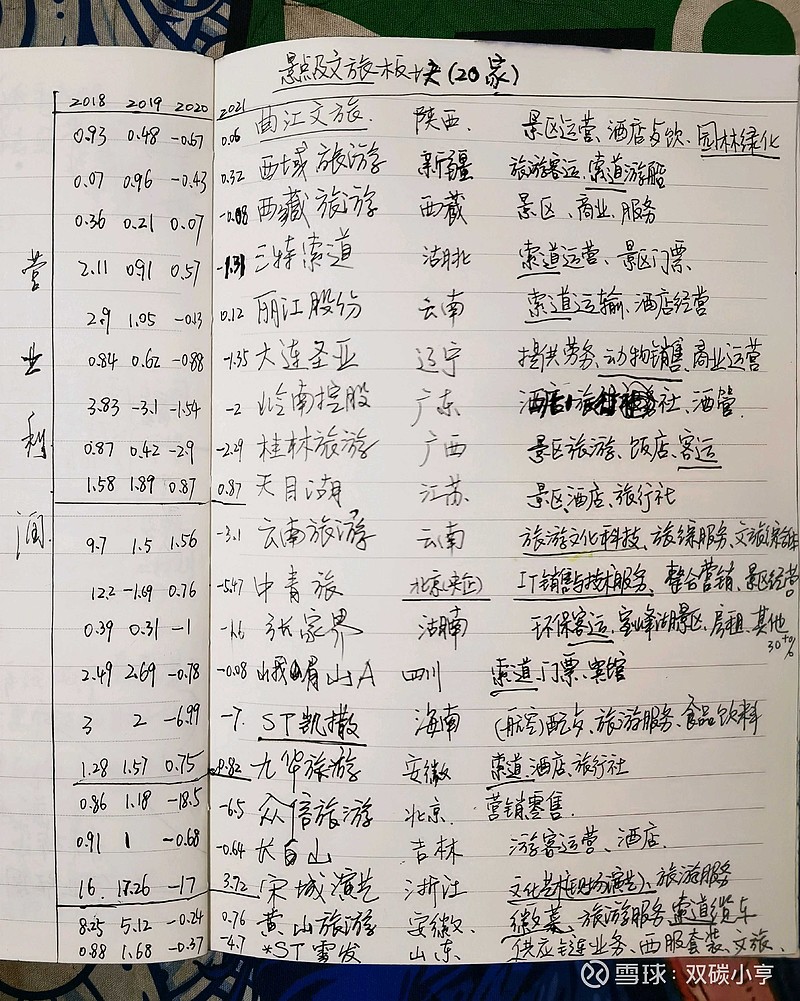

前段时间和一个就职于地方平台的哥们聊天,他曾在华侨城干过三年,他说那段时间自己被耽搁,干的也不如意,现在庆幸跳出来了。又到一年外出高峰时,回看2022年盘点的景点和文旅板块20家公司,而今张家界变成ST张家界,三年来各地文旅局招数尽使、亮点不断,甚至都开始跨界搞“苏超”了。然而这份行业表单竟没有华侨城A,翻看其历史业务结构也十分诧异。站在旅游和资产的角度看华侨城,但这个板块企业的市值规模都不大,本文旨在分析转型逻辑,所以咱们把在港上市、同为央企的华润置地作为对比。

一、十年数据对决:两条赛道的命运分野

当 2024 年华润置地以 2788 亿元营收、336.8 亿元税后利润交出成绩单时,华侨城 A 的 544.1 亿元营收与 86.6 亿元净亏损形成刺眼对比。回溯四个关键时间节点,两者的发展轨迹早已埋下分野的伏笔。

(一)营收规模:从并跑到断层

2010 年的行业起点上,双方差距尚不显著。华润置

点击查看全文