古茗(12):估值实践

尝试估值$古茗(01364)$ ,以下是本文大纲:

1️⃣使用PEG估值,古茗如果能做到未来三年净利复合增长44%,27年财报净利达到45亿,则当前价格低估。

2️⃣使用市赚率估值,当下的PR=59,已经进入六折区间。

3️⃣下一篇古茗文章的计划:古茗如何才能做到净利45亿?

PEG估值

对于成长股来说,PEG是很好用的工具。

估值合理性的判断标准

PEG=1:估值合理,股价与未来成长速度完全匹配;

PEG<1:估值偏低(低估),可能因市场未充分预期公司成长,或短期情绪导致股价下跌;

PEG>1:估值偏高(高估),可能因市场过度炒作成长预期,或公司增速不及预期;

PEG<0.5:彼得·林奇(PEG推广者)认为的“理想投资区间”,说明股价显著低于成长对应的合理水平,安全边际较高。

在PEG的安全边际下,古茗未来三年增长率要多少才合格?

下面的PE使用今日的收盘价:

我们不妨直接把PEG=0.5来进行估值,当PEG=0.5时,未来3年净利润复合增长率:

G = PE / ( PEG * 100 ) = 22.18 / 50

G = 0.44

如果未来三年古茗的净利润增速不低于44%的话,那么当下的价格就是安全边际高的。

假设未来三年的净利润增速不低于44%,那么28年发布的27年财报应该有多少利润?

已知:24年财报中,净利润=14.93亿,简化为15亿。

27年净利润:15 * 1.44 * 1.44 * 1.44 = 44.79亿,简化为45亿。

![]() 也就是说,如果27年财报的净利润能达到45亿,那么目前的价格就是低估的。

也就是说,如果27年财报的净利润能达到45亿,那么目前的价格就是低估的。

古茗衍生市赚率

前几天学习了@ericwarn丁宁 提出的市赚率,以下引用于:《当ROE严重失真时…》

“当ROE在10%~50%区间时,市赚率才会有效。当ROE虚高失真时,市赚率则需要借助ROA才能进行估值。衍生市赚率=PE/1.5ROA”

由于是一家新上市并且处于高速成长的消费股,古茗的ROE已经严重失真。

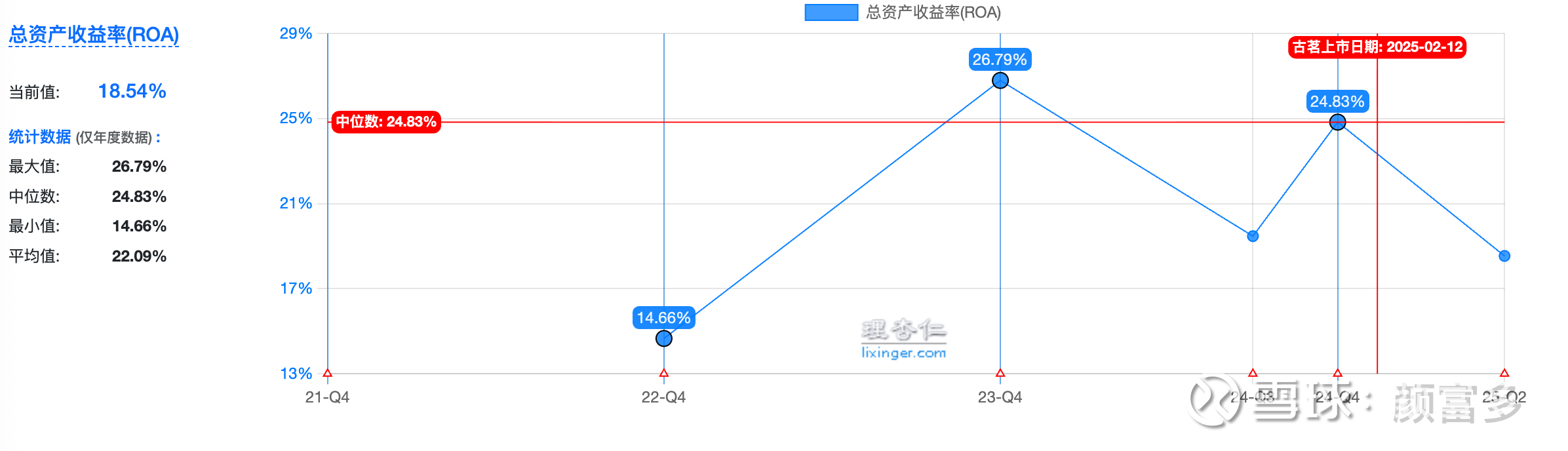

在理杏仁里,我找到了过去两年的ROA:

这里我取ROA=25%,因此:

PR = 22.18 / (1.5 * 0.25 )

PR = 59.15

![]() 在市赚率体系下,古茗目前的价格是被低估的。

在市赚率体系下,古茗目前的价格是被低估的。

写到这里已经让我对今后的加仓更有自信了,但还是差了些什么。

我计划明天再写一篇:古茗在27年能做到45亿净利润吗?将使用毛估估的方式,用乐观以及悲观的角度,来预测未来的增长。