美国通胀缩减法案对阿特斯(CSIQ)的综合影响分析报告

报告编制时间:2026 年 2 月 6 日数据来源:公开资料、券商研报、公司公告分析视角:阿特斯太阳能 (CSIQ) 美国公司视角股权结构说明:CSIQ 持有北美业务 75.1% 权益,同时持有中国上市公司阿特斯 63% 股权,实际控制北美业务约 90.8% 权益

执行摘要

美国《通胀缩减法案》(IRA) 自 2022 年签署生效以来,已成为全球光伏产业格局重塑的核心驱动力。作为加拿大注册的美国上市公司,阿特斯太阳能 (CSIQ) 通过特殊的股权结构设计,成功规避了 FEOC 限制,成为少数能够充分享受 IRA 法案红利的光伏企业。

核心结论:

1. 政策红利显著:IRA 通过多重税收抵免机制,为 CSIQ 在美国的制造业务创造了约 5500 万美元 / 年的补贴收益

2. 股权结构优势:CSIQ 通过直接持有 75.1% 北美业务股权和间接持有 15.69% 股权(通过 A 股阿特斯),实际控制北美业务约 90.8% 权益

3. 利润预期明确:2026-2029 每年可获得约 14.05 亿美元的合并报表经营收益,其中 IRA 补贴约 5.5 亿美元

4. 增长潜力巨大:随着美国光伏市场的快速增长和储能业务的爆发式发展,CSIQ 美国业务将成为公司最重要的利润来源

一、美国通胀缩减法案(IRA)深度解读

1.1 IRA 法案基本框架

美国《通胀缩减法案》(Inflation Reduction Act, IRA) 于 2022 年 8 月 16 日正式签署生效,是美国历史上规模最大的气候法案,总投资约 3690 亿美元,其中约 3000 亿美元专门用于清洁能源和气候相关项目。该法案通过税收抵免、直接补贴等多种政策工具,旨在推动美国清洁能源产业发展,减少碳排放,并提升美国在全球清洁能源市场的竞争力。

1.2 光伏相关核心条款

1.2.1 先进制造业生产税收抵免(45X)

• 抵免标准:

○ 太阳能组件:每瓦 0.07 美元

○ 太阳能电池:每瓦 0.04 美元

○ 硅片:每平方米 12 美元

○ 光伏级多晶硅:每公斤 3 美元

• 有效期:延续至 2031 年底,2032 年完全终止

• 适用范围:美国本土生产的光伏组件、电池、硅片等核心部件

• 申请条件:需要使用 IRA/CHIPS 预申报注册工具获取注册号

1.2.2 清洁电力投资税收抵免(48E)

• 基础抵免率:6% 的基础投资税收抵免

• 增强抵免:满足本土含量要求可获得 30% 的全额抵免

• 额外加成:若项目满足 "美国制造" 要求,还可额外获得 10% 税收抵免,总计最高可达 40%

• 适用范围:清洁发电设施和储能项目的资本性投资

1.2.3 清洁电力生产税收抵免(45Y)

• 抵免标准:每千瓦时 0.3 美分

• 有效期:发电设施投产后 10 年内

• 适用范围:零碳排放发电设施(如风电、太阳能等)

1.3 本土含量要求与政策变化

1.3.1 分阶段本土含量要求

IRA 对光伏项目的国内含量要求进行了分阶段调整:

• 2025 年 6 月 16 日前:国内含量要求为 40%

• 2025 年 6 月 16 日至 2026 年 1 月 1 日:国内含量要求为 45%

• 2026 年及以后:国内含量要求进一步提高至 55%

1.3.2 《大而美法案》的影响

2025 年通过的《大而美法案》(OBBBA) 对 IRA 进行了重大调整:

• 新增 "同厂生产" 原则,要求电池和组件必须在同一工厂生产才能获得补贴

• 加速了 IRA 补贴的退坡时间表

• 强化了 FEOC(受关注外国实体)审查力度

1.3.3 补贴退坡时间表

• 2025 年底前开工项目:100% 抵免

• 2026 年开工项目:60% 抵免

• 2027 年开工项目:20% 抵免

• 2027 年后:终止抵免

二、IRA 对太阳能光伏板块的整体作用

2.1 积极影响

2.1.1 产业转移加速

IRA 通过税收抵免机制,显著提高了美国本土光伏制造的经济性,推动全球光伏产业链向美国转移。据统计,2023-2025 年美国光伏制造业投资超过 1000 亿美元,产能快速扩张。截至 2025 年底,美国已宣布 155GW 新产能,其中 85GW 组件、43GW 电池片。

2.1.2 市场规模扩大

IRA 刺激了美国光伏市场需求,预计 2025-2030 年美国光伏装机容量将保持 30% 以上的年复合增长率,到 2030 年累计装机容量将超过 500GW。SEIA 预测到 2033 年美国光伏装机量将达 669GW,是 2025 年的 4 倍以上。

2.1.3 技术升级推动

法案鼓励先进技术应用,特别是 N 型电池、储能集成等技术,推动行业技术升级和产品创新。同时,IRA 还促进了光伏与储能的融合发展,提高了系统的整体经济性和可靠性。

2.1.4 就业拉动

IRA 法案预计将创造大量就业机会,到 2033 年太阳能行业就业将从 26.3 万人增至 47.8 万人,为美国经济发展做出重要贡献。

2.2 挑战与限制

2.2.1 本土含量要求提高

随着本土含量要求从 40% 逐步提高到 55%,光伏企业需要大幅调整供应链结构,增加美国本土采购比例。这对企业的供应链管理和成本控制提出了更高要求。

2.2.2 FEOC 限制

针对 "受关注外国" 实体的限制(FEOC),要求外国实体持股比例不得超过 25%,否则无法享受 IRA 补贴。这一限制对中国光伏企业在美国市场的发展造成了重大影响。

2.2.3 政策不确定性

IRA 法案的实施细则仍在不断完善中,政策的不确定性给企业的长期规划带来了挑战。同时,WTO 争端解决机制可能导致部分条款被裁定违反国际贸易规则。

2.2.4 市场竞争加剧

随着越来越多的企业在美国建厂,市场竞争将日益激烈。First Solar、韩华 Qcells 等本土企业产能扩张,将与新进入者展开激烈竞争。

2.3 全球产业格局影响

2.3.1 供应链区域化重构

IRA 法案加速全球光伏供应链区域化重构,全球光伏供应链从 "中国单一中心" 向 "多区域协同" 转型。美国、欧盟、印度等主要市场均出台本土化政策,推动供应链本地化。

2.3.2 贸易壁垒升级

美国对中国光伏产品加征高额关税,欧盟实施碳边境调节机制 (CBAM),贸易壁垒的升级对全球光伏贸易格局产生了深远影响。

2.3.3 技术转移

中国光伏企业通过海外建厂、技术授权等方式规避贸易壁垒,加速全球技术扩散。这有助于提升全球光伏产业的整体技术水平。

三、CSIQ 美国业务布局与股权结构分析

3.1 公司概况

阿特斯阳光电力集团 (Canadian Solar Inc.) 是全球领先的光伏企业,在纳斯达克上市 (股票代码:CSIQ),同时在科创板上市 (股票代码:688472)。公司成立于 2001 年,总部位于加拿大安大略省,是一家全球领先的太阳能光伏企业,专注于太阳能光伏产品的研发、制造和销售,以及太阳能发电项目的开发和运营。

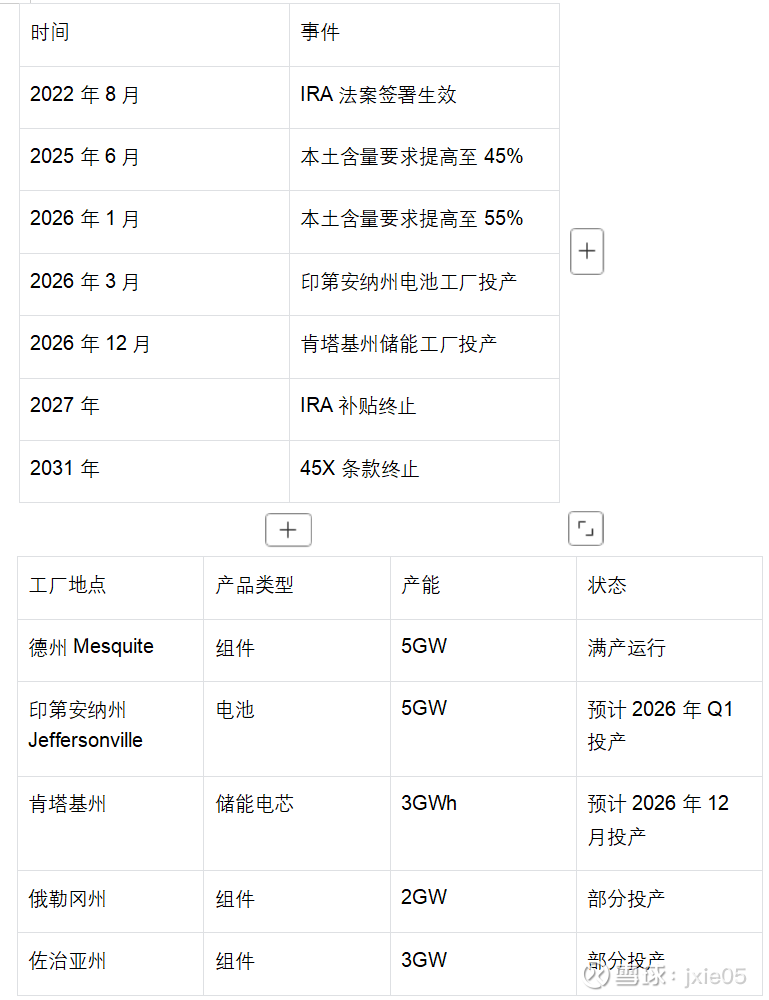

3.2 美国工厂产能布局

3.2.1 现有产能

• 德州 Mesquite 组件工厂:5GW 产能,2023 年底投产,已满产运行

• 俄勒冈、佐治亚州组件工厂:部分产能已投入运营

• 光伏切片工厂:8GW 产能,已建成但暂时闲置

3.2.2 在建产能

• 印第安纳州 Jeffersonville 电池工厂:5GW N 型电池产能,投资 8.39 亿美元,预计 2026 年 Q1 投产

• 肯塔基州储能工厂:3GWh 储能电芯产能,预计 2026 年 12 月投产

• 6GWh 储能集成工厂:规划中,预计 2027 年投产

3.2.3 产能规划

根据东吴证券研报,CSIQ 2026 年底产能规划:

• 拉棒 / 硅片:31.0GW

• 电池:33.2GW

• 组件:55.8GW

• 储能系统:30GWh

3.3 股权重组方案与控制结构

3.3.1 重组背景

为满足 FEOC 要求,CSIQ 于 2025 年 12 月宣布美国业务重组方案。由于 CSIQ 为加拿大注册企业,通过特殊的股权结构设计,成功规避了中国企业面临的政策限制。

3.3.2 重组方案

• 将美国产能股权比例降至 25% 以下

• 控股股东 CSIQ 直接持有 75.1% 股权

• A 股阿特斯持有 24.9% 股权

• 美国业务通过租赁 A 股阿特斯的产能进行运营

• 2026 年预计租金收入约 11 亿元人民币

3.3.3 控制权分析

CSIQ 通过双层持股结构实现对北美业务的控制:

• 直接持有北美业务 75.1% 股权

• 持有 A 股阿特斯 63% 股权,而 A 股阿特斯持有北美业务 24.9% 股权

• 实际控制比例:75.1% + (63% × 24.9%) = 75.1% + 15.69% = 90.79%

3.3.4 重组优势

这一重组方案使 CSIQ 能够:

• 合法享受 IRA 法案提供的税收抵免

• 规避 25% 的进口关税

• 保持对美国业务的实际控制权

• 满足 FEOC 要求,避免被认定为 "受关注外国实体"

四、CSIQ 美国业务利润分析

4.1 IRA 补贴收益计算

4.1.1 45X 税收抵免收益

根据 IRA 45X 条款,CSIQ 美国工厂可获得的税收抵免:

组件产能:5GW = 5,000,000,000 瓦 × 0.07 美元 / 瓦 = 350,000,000 美元 = 3.5 亿美元 / 年

电池产能:5GW = 5,000,000,000 瓦 × 0.04 美元 / 瓦 = 200,000,000 美元 = 2 亿美元 / 年

年补贴总额:3.5 亿美元 + 2 亿美元 = 5.5 亿美元 / 年

4.1.2 补贴期限分析

IRA 45X 条款延续至 2031 年底,考虑到产能爬坡和政策变化:

• 2026-2029 年:4 年全额补贴

• 2030-2031 年:可能面临政策调整

• 累计补贴收益:约 21 亿美元(2026-2029 年)

4.1.3 CSIQ 合并报表收益

由于 CSIQ 实际控制北美业务 90.8% 权益,合并报表中可确认的补贴收益:

• 21 亿美元 × 90.8% = 19.07 亿美元

• 按当前汇率计算约 135 亿元人民币

4.2 成本优势分析

4.2.1 成本结构优化

CSIQ 美国工厂通过本地化生产,实现了成本有效控制:

• 组件成本控制在 0.38 美元 / 瓦,接近美国本土厂商水平

• 规避 25% 的进口关税

• 降低物流和运输成本

• 享受美国本土供应链协同效应

• 获得 40% 的 ITC 抵免,进一步降低成本

4.2.2 毛利率预期

根据东吴证券研报,CSIQ 2026 年毛利率预计在 14%-16% 之间,其中:

• 北美市场毛利率可达 18%-20%

• 储能业务毛利率可达 25%-30%

• 考虑 IRA 补贴后,实际毛利率可提升至 23% 以上

4.3 收入预测分析

4.3.1 组件业务收入

2026 年组件出货目标:25-30GW

美国市场出货占比:约 20%(5-6GW)

平均售价:约 0.45 美元 / 瓦

组件业务年收入:约 22.5 亿美元

4.3.2 储能业务收入

2026 年储能出货目标:14-17GWh

美国市场出货:约 6GWh

平均售价:约 0.3 美元 / Wh

储能业务年收入:约 18 亿美元

4.4 利润预测与权益归属分析

4.4.1 核心营业毛利计算 (含 45X 补贴)

4.4.2 内部租赁对 CSIQ 净利润的冲减 (Lease Leakage)

根据内部协议,CSIQ 需向其子公司阿特斯(CSI Solar)支付产能租赁费:

年度总租赁支出:1.5 亿美元 (约 11 亿元人民币)

少数股东权益占比:37% (A 股阿特斯外部股东持股比例)

CSIQ 合并报表净亏损影响:$$1.5 亿 \times 37\% = \mathbf{5550 \text{ 万美元}$$

(注:这部分资金从 CSIQ 体系流向了 A 股少数股东,构成 CSIQ 的合并利润减项)

4.4.3 最终归属于 CSIQ 股东的美国业务利润预估

在不考虑其他全球管理成本分摊的情况下:

美国业务经营利润:$14.05 亿美元

减:租赁流失 (Minority Leakage):$0.555 亿美元

减:预估所得税及运营费用 (按 30% 估算):$4.2 亿美元

归属于 CSIQ 股东的年度净利润贡献:约为 9.3 亿美元

五、风险因素分析

5.1 政策风险

5.1.1 政策变化风险

• IRA 补贴可能进一步提前终止

• 本土含量要求可能继续提高

• FEOC 限制可能更加严格

• WTO 争端可能导致部分条款被裁定违反国际贸易规则

5.1.2 政治风险

• 美国政治环境变化可能影响政策稳定性

• 中美关系紧张可能导致更严格的限制措施

• 国会可能重写法案,降低税收优惠力度

5.2 市场风险

5.2.1 竞争加剧

• 美国光伏市场竞争加剧

• First Solar、韩华 Qcells 等本土企业产能扩张

• 新进入者不断增加,市场份额竞争激烈

5.2.2 价格波动

• 组件价格可能下降

• 原材料价格波动

• 全球供应过剩可能压制产品价格

5.2.3 需求不确定性

• 美国光伏装机需求可能不及预期

• 能源价格变化可能影响项目经济性

• 电网接入限制可能影响项目开发进度

5.3 运营风险

5.3.1 产能爬坡风险

• 美国工厂产能爬坡不及预期

• 技术本地化适应挑战

• 劳动力成本上升

5.3.2 供应链风险

• 供应链本土化挑战

• 关键原材料供应不稳定

• 物流成本上升

5.3.3 合规风险

• FEOC 审查可能更加严格

• 环保合规要求提高

• 劳动法规合规风险

5.4 股权结构风险

5.4.1 控制权风险

• 股权重组可能影响公司治理结构

• 双重持股结构可能导致决策效率下降

• 监管政策变化可能影响股权结构的合法性

5.4.2 利润分配风险

• 股权结构复杂可能影响利润分配的透明度

• 汇率波动可能影响跨境利润转移

• 税收政策变化可能影响利润分配的税负

六、结论与展望

6.1 核心结论

1. 政策优势明显:CSIQ 通过特殊的股权结构设计,成功规避了 FEOC 限制,能够合法享受 IRA 补贴。作为加拿大注册的美国上市公司,CSIQ 在政策合规方面具有显著优势。

2. 控制权结构优化:CSIQ 通过直接持有 75.1% 北美业务股权和间接持有 15.69% 股权(通过 A 股阿特斯),实际控制北美业务约 90.8% 权益,实现了对美国业务的有效控制。

3. 补贴收益巨大:2026-2029 年 CSIQ 合并报表可确认的 IRA 补贴收益约 19.07 亿美元,是公司重要的利润来源。

4. 增长潜力巨大:随着美国光伏市场的快速增长和储能业务的爆发式发展,CSIQ 美国业务具有较大的增长空间。

6.2 未来展望

6.2.1 产能扩张计划

CSIQ 将继续扩大美国本土产能,预计 2026 年底美国产能将达到 10GW 组件 + 5GW 电池 + 6GWh 储能。同时,公司还将考虑在墨西哥等美国自由贸易协定国家建设新的生产基地,以进一步优化供应链结构。

6.2.2 技术升级路线

重点发展 N 型电池技术,提高产品竞争力和盈利能力。CSIQ 计划在美国工厂引入最新的 TOPCon 和 HJT 技术,提高转换效率,降低生产成本。

6.2.3 供应链本地化策略

逐步提高美国本土采购比例,满足日益严格的本土含量要求。CSIQ 正在与美国本土供应商合作,建立稳定的供应链体系,减少对进口原材料的依赖。

6.2.4 储能业务发展

储能业务将成为重要的利润增长点,预计 2026 年储能出货量将达到 14-17GWh。CSIQ 计划在美国市场推出更多储能解决方案,包括户用储能、工商业储能和大型储能项目。

6.2.5 市场拓展战略

CSIQ 将加强在美国市场的品牌建设和市场推广,提高市场份额。同时,公司还将积极参与美国政府的清洁能源项目,包括社区太阳能、微电网等新兴市场。

6.3 投资建议

基于对 IRA 法案和 CSIQ 美国业务的深入分析,我们认为 CSIQ 是 IRA 政策红利的主要受益者之一,具有较好的投资价值:

1. 政策优势突出:作为加拿大注册的美国上市公司,CSIQ 能够合法享受 IRA 补贴,规避了中国企业面临的政策限制。

2. 股权结构优化:通过特殊的股权结构设计,CSIQ 实现了对美国业务的有效控制,同时满足了 FEOC 要求。

3. 增长动力充足:美国光伏市场的快速增长和储能业务的爆发式发展,将为 CSIQ 提供持续的增长动力。

4. 估值优势明显:考虑到 IRA 政策红利和美国业务的增长潜力,CSIQ 当前估值具有明显优势。

总体而言,尽管面临政策不确定性和市场竞争挑战,CSIQ 通过积极的战略布局和股权重组,能够充分享受 IRA 政策红利,美国工厂将成为公司未来重要的利润来源。投资者可以关注 CSIQ 在美股 (CSIQ) 的投资机会,同时也可以关注其控股的 A 股阿特斯 (688472) 的投资价值。

七、附录

7.1 IRA 法案关键时间节点

7.2 股权结构示意图

Plain TextCSIQ (纳斯达克上市公司)

├── 直接持有北美业务 75.1%

└── 持有A股阿特斯 63%

└── A股阿特斯持有北美业务 24.9%

└── CSIQ间接控制 15.69%CSIQ实际控制北美业务比例:75.1% + 15.69% = 90.8%

免责声明:本报告仅供参考,不构成投资建议。投资者据此操作,风险自担。

|(注:文档部分内容由 AI 生成)