重组、易主轮番救场,永安行化债将成难逃低价定增拷问

随着多份可转债摘牌提示公告的密集披露,永安行(603776.SH)这场历时四年多的债转股拉锯战终近尾声。

截至8月4日,“永安转债”未转股比例仅余13.61%,但过程充满波折:因永安行股价长期低迷,债券未转股比例曾长年高达82.8%,直到近期靠重组、易主等事件拉升股价才撬动转股热情。讽刺的是,就在化债成功近在咫尺之际,永安行将此次可转债的核心募投项目大幅延期至2027年。

在此之前,永安行已抛出8.4亿元定增补流,由新入主的上海哈茂包揽,发行价仅为当前市价的5折,在前次募投不及预期、公司账面充裕背景下,其融资必要性与中小股东权益稀释问题恐遭市场拷问。

并购变易主,化债进入倒计时8月4日晚,永安行发布公告称,自2025年8月12日起,本公司的“永安转债”将在上海证券交易所摘牌,最后转股日为2025年8月11日,转股价格为14.22元,最后交易日为2025年8月6日,赎回价格为101.4301元/张。

这是继7月29日以来永安行第六次发布提示性公告。公司表示,因目前“永安转债”二级市场价格(2025年8月4日收盘价为153.291元/张)与赎回价格(101.4301元/张)差异较大,投资者如未及时转股或卖出,可能面临较大投资损失。

2020年12月23日,永安行可转换公司债券在上交所挂牌交易,债券简称“永安转债”,发行规模88,648万元,期限为6年。自2021年5月31日起,“永安转债”进入换股期,初始转股价格为20.34元/股,后因利润分配及资本公积转增股本、股价下跌等原因,历经多次调整后最新转股价格降至14.22元/股。

自进入转股期后,永安行股价长期低迷,因此转股者寥寥。数据显示,2021年5月31日,永安行股价不足19元,低于初始转股价格;此后股价持续低位震荡,期间还曾于2024年2月创下7.13元(前复权)的历史新低,因此未转股比例长期卡在82.8%。

如果股价持续低于换股价,投资者肯定不愿意换股。永安行的低转股率一直持续到去年底。直到2024年12月5日起,在重大资产重组预期催化下,复牌后的永安行股价接连拉出3个涨停板。同时,12月6日起,公司债转股比例开始放大。不过随着股价的迅速回调,投资者的转股热情再次“冰冻”。

来源:Wind

类似剧情二度上演。在今年2月底宣布并购联适导航65%股权失败后,永安行火速启动易主计划。在官宣接盘方为哈啰出行创始人杨磊后,永安行自3月17日复牌后拉出5个涨停板。同时,“永安转债”未转股比例进一步缩小至64.65%。

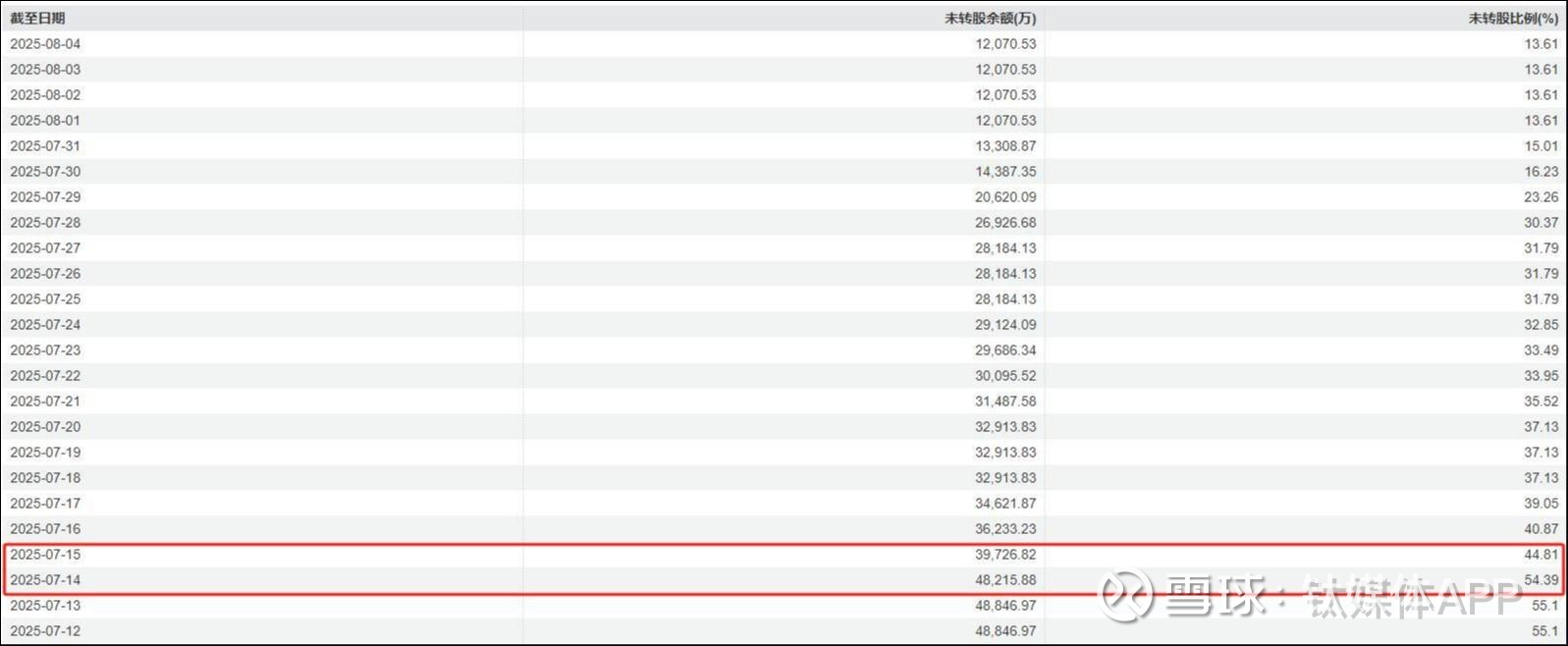

7月14日,永安行再下一剂猛药——公告称自2025年6月24日至2025年7月14日,公司股票已有15个交易日的收盘价格不低于“永安转债”当期转股价格的130%(含130%),即不低于18.49元/股。根据《可转换公司债券募集说明书》的相关约定,已触发“永安转债”的有条件赎回条款。

该消息意味着,投资者若未在规定时限内通过二级市场继续交易或者进行债转股,就只能被强制赎回,可能面临较大投资损失。受此消息影响,“永安转债”未转股比例迅速下降至50%以下。截至8月4日,未转股比例仅有13.61%,距离化债成功仅一步之遥。

来源:Wind

募投延期与低价定增永安行债转股推进艰难,究其根本,与其持续疲软的基本面密不可分。

作为共享单车行业最早登陆A股的企业,永安行的市值一度突破百亿。随着无桩共享单车的崛起,公司传统业务遭受重创,已连续三年录得亏损。2025年上半年预计再度亏损,归母净利润为-6,200万元到-8,000万元。

业绩预亏原因系受宏观环境影响,公司公共自行车项目增量不足、存量缩减,导致公司当期收入减少;公司主营业务中的公共自行车业务是TO G模式,主要客户为国家机关及事业单位,因部分客户拖延付款造成应收款项未能及时到账,信用减值损失计提增加,致当期利润下降。

核心募投进展缓慢,印证了永安行的困局。公司2020年年底发行的8.86亿元可转债,主要用于“共享助力车智能系统的设计及投放项目”及“补充流动资金”。截至2025年6月30日,核心募投项目“共享助力车项目”募资使用进度仅为64.18%,部分城市项目投资进度远不如预期。

来源:公告

为此,永安行昨日公告称,将募投项目“共享助力车智能系统的设计及投放项目”达到预定可使用状态时间从2022年11月调整至2027年12月。

就调整原因,永安行解释称,因共享出行行业受宏观经济及区域运营政策影响,公司基于风险管控放缓部分城市投放计划,以及研发、硬件采购、跨区域投放及系统迭代等因素导致实施周期较长。公司同时表示将于2025年至2027年在华北、华中、华南和华东城市新增或扩大共享助力自行车项目。

值得注意的是,永安行于今年3月16日披露面向上海哈茂的不超过8.4亿元的定增预案,发行价为11.70元/股,约为当前市价打5.4折,拟全部用于补充流动资金。然而,彼时公司并未提供前次募集资金使用情况报告,理由是“公司2024年年度报告尚未审议及披露”。

从账面看,永安行手头颇为宽裕。截至2024年末,公司资产负债率28.25%,货币资金5.24亿元,24.21亿元的交易性金融资产中有2.35亿元为理财产品,短债规模仅为0.17亿元。

基于股份转让及表决权放弃安排,永安行于今年4月21日正式完成易主,控股股东变更为上海哈茂,实控人变更为杨磊,杨磊及上海哈茂合计享有上市公司表决权比例为22.98%。若叠加此次定增,二者合计持有上市公司股份比例将达到38.21%,控制权将得到进一步巩固。

只不过,低价定增势必将稀释中小股东的权益。而在前次募投项目大幅延期、债转股接近完成、账面宽裕背景下,再度定增融资补流是否有必要?(本文首发钛媒体App,作者 | 马琼,编辑 | 曹晟源)