湖南常德农村商业银行评级被下调

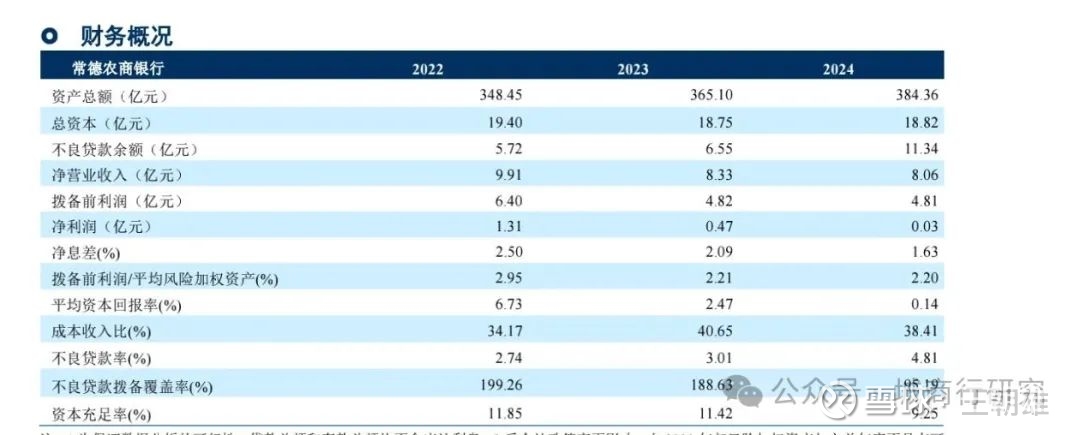

常德在湖南省GDP排名如下:(1)长沙1.53万亿;(2)岳阳0.51万亿;(3)常德0.45万亿!常德农村商业银行不良贷款余额一年内从6.55亿元激增至11.34亿元,增幅高达73.13%;不良贷款率从3.01%飙升至4.81%,远超农商行平均水平关注类贷款规模翻倍至10.76亿元,在总贷款中占比升至4.56%!

近日,中诚信国际发布跟踪评级报告,将常德农村商业银行的主体信用等级从AA下调至A+,评级展望为稳定;同时将其发行的“21常德农商二级”债券的信用等级由A+下调至A。这是该行信用资质的显著弱化。

资产质量显著恶化

核心数据的滑坡触目惊心:

不良贷款余额一年内从6.55亿元激增至11.34亿元,增幅高达73.13%

不良贷款率从3.01%飙升至4.81%,远超农商行平均水平

关注类贷款规模翻倍至10.76亿元,在总贷款中占比升至4.56%

逾期贷款占比攀升至11.40%,风险敞口持续扩大

资产质量恶化的背后,是宏观经济承压与行业风险暴露的双重冲击。该行贷款高度集中于常德本地,且房地产相关行业(建筑业、房地产业及住房按揭)敞口达23.95%。随着当地房地产价格波动与去化缓慢,建筑业关注类贷款风险尤为突出。

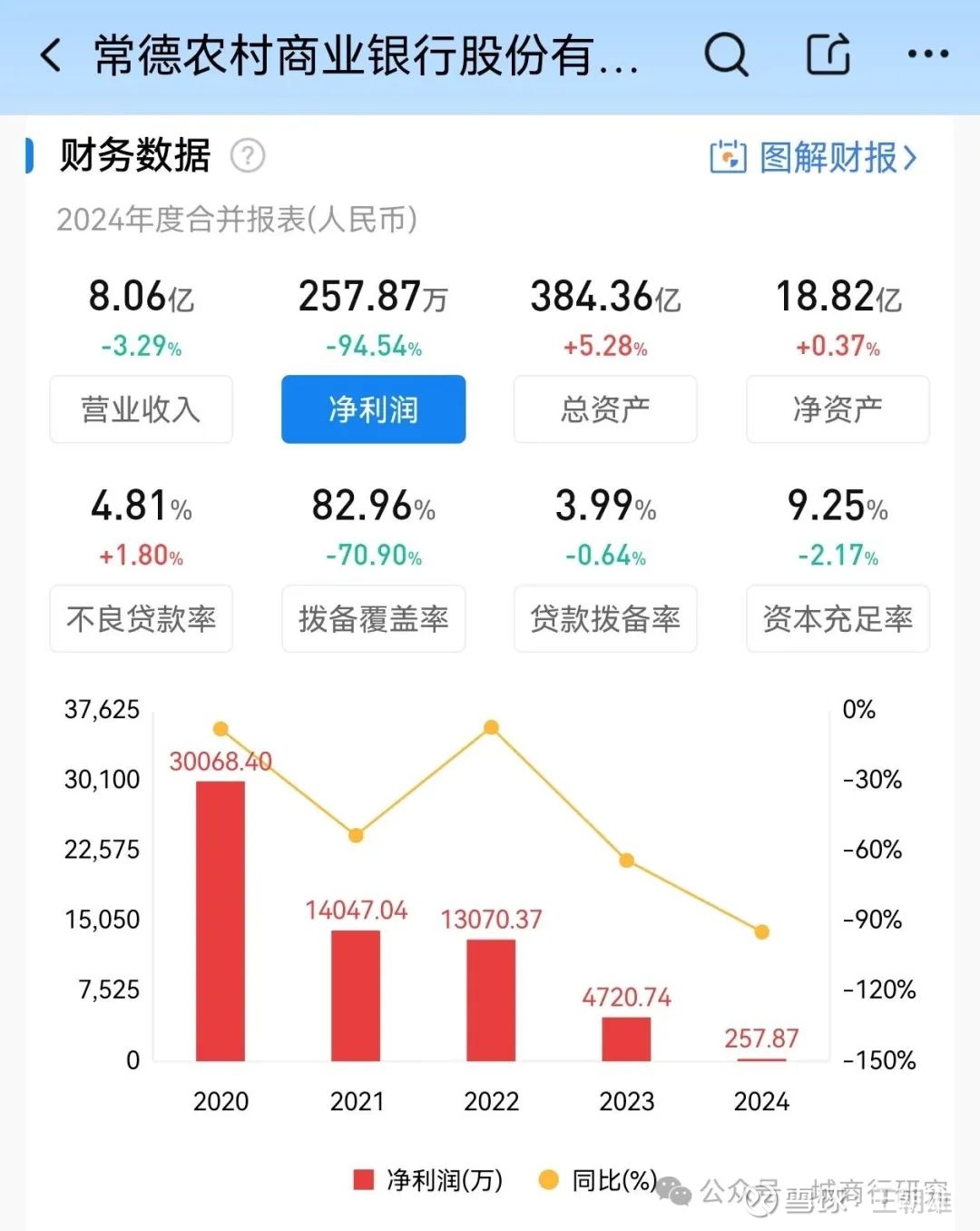

盈利能力大幅滑坡

盈利指标呈现断崖式下跌:

净利润从2023年的4700万元骤降至2024年的300万元,跌幅达94.54%

净息差

持续收窄至1.63%,较两年前缩窄近1个百分点

平均资本回报率从2.47%降至0.14%,资本创利能力几近枯竭

在息差收窄与不良攀升的双重挤压下,该行拨备计提压力剧增。2024年资产减值损失占拨备前利润比例高达93.14%,直接吞噬了利润空间。

资本充足率跌破监管红线

更严峻的是资本防线失守:

资本充足率从11.42%暴跌至9.25%,已低于10.5%的监管要求

核心一级资本充足率降至7.88%(2025年一季度进一步跌至6.75%)

抵债资产规模高达11.06亿元,其中9.16亿元滞压超两年,进一步制约资本流动性

资本吃紧直接削弱了风险抵御能力。该行拨备覆盖率已从188.63%腰斩至95.19%,显著低于监管要求,对不良资产的覆盖能力大幅削弱。

存续债券风险需警惕

此次被下调评级的“21常德农商二级”债券余额3亿元,存续期至2031年。债券未设置担保条款,其偿付能力与该行自身信用高度绑定。在资本金不足、资产质量承压的背景下,债券信用风险有所上升。

政府支持成关键变量

目前常德市区两级政府通过下属企业合计持股37.62%,湖南省联社也在管理、科技等方面提供支持。但地方政府对区域性银行的救助能力和意愿,将成为该行能否化解当前危机的关键。

常德农商行的困境折射出区域性银行面临的普遍挑战:在经济周期下行压力下,业务区域集中、行业敞口过大、资本补充能力薄弱等结构性短板被急剧放大。尽管地方政府与省联社的支持提供了一定缓冲,但不知道该行能否在资产质量继续恶化的趋势中获得有效“输血”?