Block: 乘上稳定币东风,总算触底反弹?

美国支付垂类小龙头--$Block(XYZ)$ 于 8 月 8 日早美股盘后,发布了 2025 年 2 季度财报,整体来看当季业绩表现不错,主要指标普遍跑赢预期,但也稍有一些瑕疵,指引下季度调整后经营利润环比下滑,低于预期是其中主要问题。要点如下:

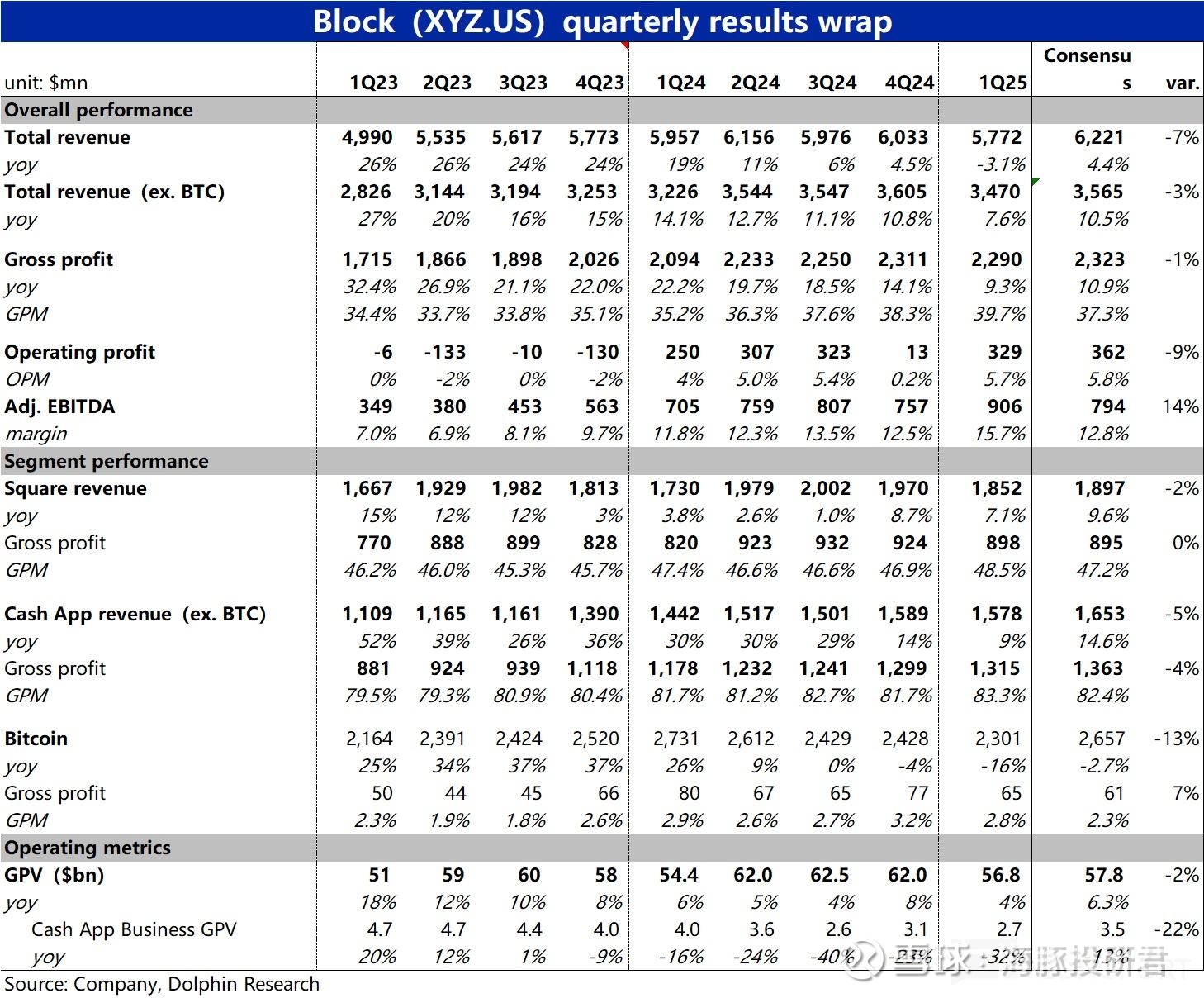

1、本季度 Block 整体营收$60.5 亿,继续同比负增长 1.6%,看似大幅不及预期。但这主要是受 BTC 交易在 2 季度低迷的拖累,剔除该业务后,核心营收同比增长 10.3%,较上季的 7.6% 明显改善,实际营收表现好于预期。

盈利层面,最受关注的毛利润同比增长 13.6%,同样较上季 9.3% 大幅提速,实际毛利润额比预期高出约 3%。除了营收增长有所修复外,在 Cash App 板块的带动下,本季整体毛利率超预期环比走高 2.2pct,进一步提升了毛利润的表现。

2、分板块看,带动整体毛利超预期的主要功臣是 Cash App 板块表现强劲。剔除 BTC 业务后,Cash App 板块毛利收入同比增长 15%,较上季的 12% 有所提速。毛利率为 83.4%,环比小幅走高 0.1pct。相比之下,市场预期非常保守,彭博上卖方预期毛利率仅 81.3%,与去年同比持平。

Square 板块毛利润大体符合预期,毛利率环比小幅收缩,也略低于市场预期。板块毛利润额同比增长 11.3%,与预期大体一致,稍低于整体毛利增速。

3、Square 板块,本季实现营收$17.6 亿,同比增长 9.4% 较上季的 7.1% 小幅提速,略微好于预期。底部徘徊良久后终于有初步修复趋势,但能否持续有待观察。

其中,占比最大的交易佣金收入增速环比提升了约 2.9pct 是拉动修复的主要因素。背后是由于本季 Square 商家支付总金额同比增长由上季度 7.3% 修复到了 10%。

推动支付额增长修复的原因有二:一是大型商家的支付额本季大幅增长 16.7%,环比明显提速;二是占比约 19% 的国际支付额本季同比大增 25%,大幅跑赢美国国内 7% 的增速。换言之,向上市场和国际市场是主要增长来源。

4、Cash App 板块剔除 BTC 业务后,本季营收同比增长约 12%,也较上季的 9.4% 有所提速,同样小幅跑超预期。不过,虽然营收表现不错,底层经营指标却并未呈现向好趋势。

首先,Cash App 整体月活用户仍停留在 5700 万人,已连续 6 个季度基本环比零增长。本季Cash App 生态总流入资金为$764 亿,同比增长约 8%,同样环比持平并无加速趋势。

而本季收入的加速主要是归功于变现率的走高(同比提升了 10bps),海豚猜测可能是信贷业务继续渗透的利好。

5、费用上,本季合计支出约 4.8 亿,同比增长 6.5%,略有提速也比预期的$4.67 亿稍多。具体来看,主要是本季确认了$2.9 亿的信用损失计提,较一般情况下的$1.7~$1.9 明显增长。其他常规三费实际同比增速是比上季度下降的。

整体上,因毛利增长超预期,且费用支出也仍低于毛利和营收增速,利润也有所改善。GAAP 口径下经营利润占毛利润比重为 19.1%,环比大幅提升 4.8pct,最终实现经营利润 4.8 亿。调整后口径下为$5.5 亿,比市场预期多出$1 亿。

6、对于下季度的指引,公司预期毛利润额同比增长 15.6%,较本季继续提速且好于预期。但或因为投入会继续增加,指引下季调整后经营利润$4.6 亿,环比本季下滑,也跑输预期的约$5.1 亿。利润率(占毛利)由本季的 19.1%,下降到 18%。

对 2025 全年的指引,公司将毛利润的增长指引从 12% 再度上调回到 14%。调整后经营利润额也从 19 亿上调回$20 亿。利润率(占毛利)从 19% 提升回 20%。

海豚投研观点:

概括上文,本季度 Block 的业绩表现,在上季度极差的基础上有不错的修复。收入、毛利润和经营利润的增长都有一定提速,且普遍好于预期。

Square 板块在国际化和向上升级的带动下,支付额和支付收入都在触底改善。而 Cash App 板块,一方面底层经营指标没有明显变好的迹象(用户数停止增长,资金流入也无提速)这并非好的信号。另一方面,随着信用卡、BNPL、和消费贷款等业务的推进,公司从相对稳定的 Cash App 业务中变现的收入还是向好的。

后续中短期内业绩趋势,根据公司的指引,下季度毛利润增长近 16%,隐含 4 季度增长则会达到 22%,增速持续向上。

不过,增长端虽然向好,隐含 3 季度和 4 季度调整后经营利润率则大体稳定在 18%~20% 左右,较上半年则是略有下降的。即费用支出会相对扩张,导致利润表现不会像增长端那么好。

业绩之外,因公司是少数几个同时拥有支付业务和加密货币业务的公司,市场对稳定币后续可能渗透至日常支付、消费带来的巨大想象空间,无疑也是利好公司的主要逻辑。