海外的三季度数据与海控的利润推算

1. 营收与利润估算

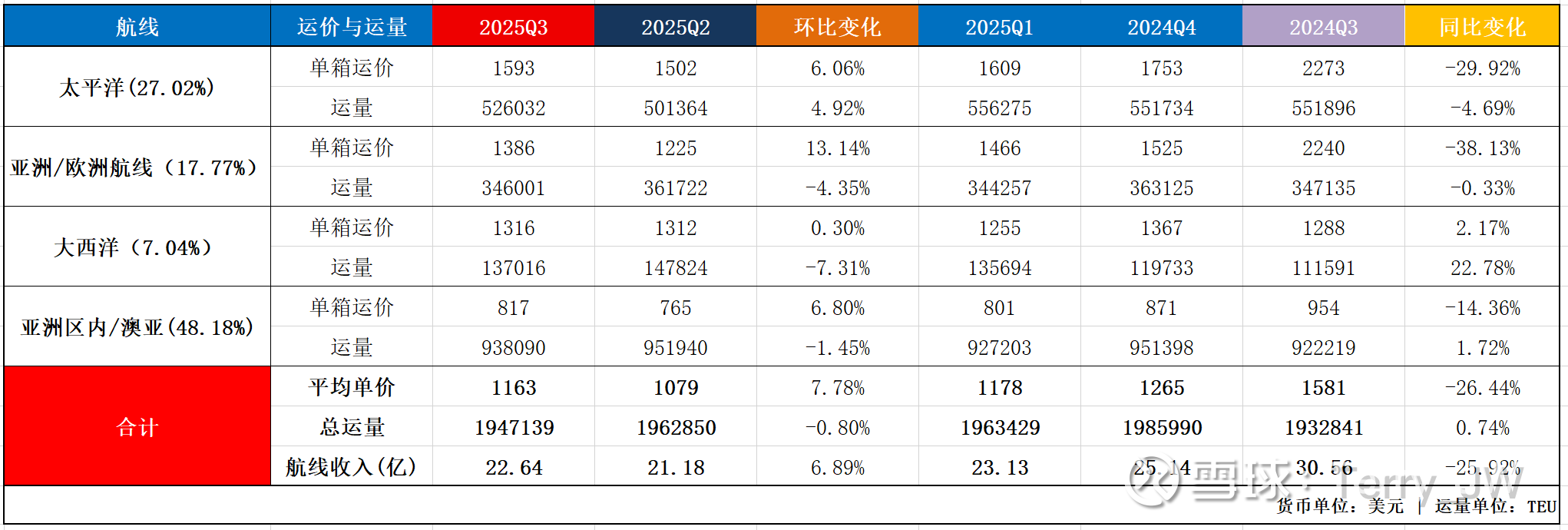

① 海外三季度营收22.64亿,主要得益于美线的量价齐升(关税驱动下的抢运)与其他航线的运价回暖(欧线大跌后反弹明显);

② 根据二季度海控集运利润与中远集运利润推算东方海外二季度利润在3.5亿美元左右,当季营收21.2亿美元,成本在17.7亿美元左右;

③ 海外三季度整体运量较二季度略微下滑0.8%,估算成本在17.5亿美元左右,推算三季度利润在5.1亿美元左右。

2. 运价与运量

1)环比:① 运量:下滑0.8%,分行航线看,除了美线有增长,其余航线均有下降;② 价格:增长7.8%,欧线运价在二季度大幅下跌16%后反弹明显(+13%);

2)同比:① 运量:较去年同期微涨0.7%,大西洋货量增长明显;② 价格:下滑26%,欧线美线跌幅惨烈;

3. 长荣的表现与海控的利润推算

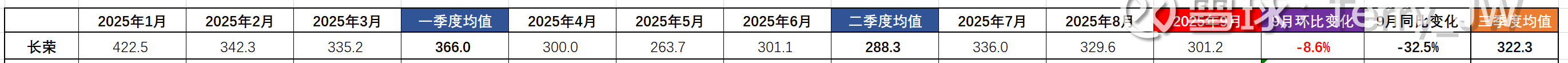

9月份营收301.2亿新台币,比8月份下滑了8.6%;若剔除汇率因素,9月份的营收水平较8月份下滑 9%左右,表现不及东方海外:

1)预期内的营收下滑

美线的货量情况之前已多次探讨过,7月份抢运潮过后的整体营收下滑是在预期之内的。

2)海控的业绩推算

① 长荣三季度营收均值322亿新台币,较一季度均值下滑了44亿,剔除汇率因素后实际下滑约20亿,折合人民币4.6亿;

② 根据上半年长荣营收数据与海控航线收入的比例(2.03),推算海控相较一季度减少约28亿的航线收入,利润下滑约17亿;考虑到日益增厚的投资收益,推算海控三季度的利润应该在100亿以上;

③ 按此利润水平三季度末净资产在15以上,依旧破净。

4. “昨日重现”的美线三季度

从美线数据来看,5月份对等关税的互免支撑了6月份货量的企稳,8月初暂缓截至前的抢货造就了7月份货量的暴涨,同样也导致了8月份的回落与9月份的萧条,所以今年美线的货量旺期出现在一季度与7月份,而往常兴旺的九月美线价格却一度重现了23年底的至暗时刻。

目前,除了中国暂缓至11月中旬的对等关税,Trump的关税博弈已基本尘埃落定。接下来的四季度不确定性依旧,关税暂缓的又一次期满与即将生效的301船舶法案都是对海控的考验,更是对身处“牛市”却被定义为“保守老登派”的海控股东们的考验,于我而言,海控本身的确定性让我可以用更加平和的心态面对这些,唯一的期待就是管理层可以在当下行业不景气的阶段,利用好回购这样的市值管理手段,让价格不要始终处于破净状态。