晨光股份(603899)2025年半年报简要分析

一、公司概况与核心业务结构

上海晨光文具股份有限公司是中国领先的综合文具供应商与办公服务商,业务涵盖传统核心业务(书写工具、学生文具、办公文具)与新业务(零售大店、ToB电商平台)。公司以“让学习和工作更快乐、更高效”为使命,持续推进产品创新、渠道升级与数字化转型。

业务构成:

传统核心业务:书写工具、学生文具、办公文具,占比约37.3%(营收40.26亿元)。

新业务:

科力普(ToB电商):营收61.29亿元,占比56.7%,同比增长0.15%。

零售大店(九木杂物社+晨光生活馆):营收7.79亿元,占比7.2%,同比增长6.98%。

线上业务(晨光科技):营收5.56亿元,同比增长15.14%。

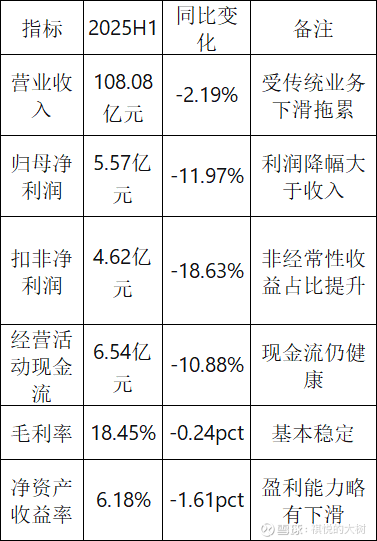

二、2025H1财务表现摘要

三、重点关注事项

1. 传统业务承压,新业务增长乏力

传统核心业务营收同比下降7%,主要受人口结构变化、出生率下降影响。

科力普增速仅0.15%,较往年明显放缓,反映企业采购需求疲软。

九木杂物社增速9.49%,表现尚可,但规模仍小,对整体拉动有限。

2. 盈利能力下滑

净利润降幅大于营收,主因:

销售费用增长8.99%(线上引流、IP合作投入增加);

政府补助等非经常性收益占比提升,主业盈利能力减弱。

3. 现金流与资产结构

货币资金下降51.86%,主因分红及购买理财;

交易性金融资产(理财)增长32.89%,显示资金管理积极;

应收账款增长20.9%,需关注回款风险。

4. 海外市场拓展

海外收入同比增长15.92%,毛利率提升2.82pct,成为亮点;

重点布局东南亚、非洲市场,本土化策略初显成效。

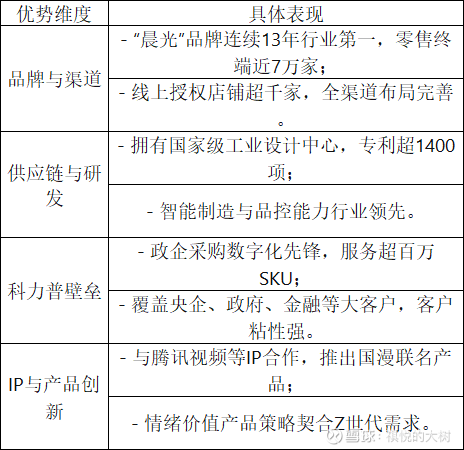

四、竞争优势分析

五、风险提示

1. 宏观与行业风险

出生率下降导致文具需求结构性下滑;

公共采购增长放缓,科力普增速承压;

竞争加剧,线上渠道分散化。

2. 公司经营风险

传统业务持续下滑,新业务尚未形成足够替代;

毛利率波动,成本管控压力增大;

应收账款增长较快,信用风险需警惕。

3. 财务与政策风险

高新技术企业税收优惠2025年到期,若未能续期将影响净利润;

外汇衍生品交易产生亏损334万元,暴露汇率风险。

六、行业对比与管理分析

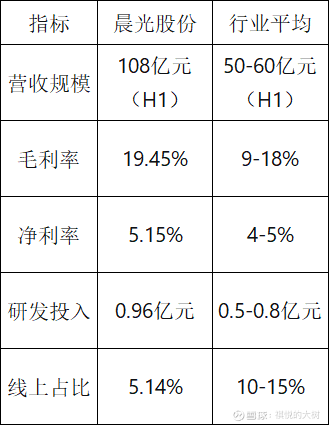

与同行对比(vs. 齐心集团、广博股份等)

优势:品牌、渠道、供应链能力领先,科力普在B端市场具先发优势。

劣势:线上占比偏低,传统业务转型速度较慢。

管理分析

高管变动:报告期内财务总监更换为刘佳琦,需关注财务策略连续性;

ESG推进:发布2030年可持续发展战略,获“可持续先锋案例”,提升品牌形象;

股东回报:连续多年提高分红比例,报告期每股派现1.0元,注销回购股份增强信心。

七、总结

短期业绩承压,传统业务下滑拖累整体增长;

新业务增速未达预期,科力普增长乏力;

但品牌、渠道、供应链基础扎实,海外市场与IP产品有望贡献增量;

当前估值处于历史低位,具备长期配置价值,建议密切关注Q3业绩改善信号。

关注点:

科力普订单恢复情况;

九木杂物社门店扩张与单店效益;

高新技术企业税收优惠续期进展。