纯碱:博源化工买卖点剖析

供给端:

2024 年国内纯碱有效运行产能 3970 万吨,其中氨碱产能 1440 万吨、联碱产能 1840 万吨、天然碱产能 690 万吨。2025 年至今实际新增产能 230 万吨/年。截至2026 年,若现有规划产能全部投产,将有望增至 4460 万吨左右。

总体来看,纯碱行业供给增速将高于需求增速,2025-2026 年可能出现阶段性产能过剩,价格承压。

需求端:

国内近五年的纯碱需求量处在2700~3400万吨,另有约100万吨的净出口,按24年底有效产能计算,目前综合产能利用率70~88%,中位数79%,处在供大于求的状态。

行业下游:平板玻璃是纯碱最大的消费领域,占比高达45.00%,显示出其在建筑和汽车玻璃制造中的核心地位。光伏玻璃紧随其后,占比为25.00%,反映了新能源行业对纯碱需求的快速增长。日用玻璃和小苏打分别占10.00%和8.00%,而其他应用领域则占12.00%。这一分布格局揭示了纯碱市场需求的多元化特点,同时也突显了平板玻璃和光伏玻璃两个主要消费领域的主导地位。

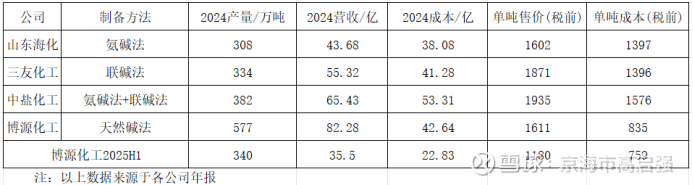

业内玩家:

前三大合计占比:35%,前五大合计占比:45%,行业集中度近些年有所提高,整个纯碱行业,国企产能占比45%,民企产能占比55%。

三种制备方式:

氨碱法:目前产能占比最多的制备方式。优势是原料成本较低,工艺成熟稳定,产品品质高。缺点是产生大量废液,污染严重,需要额外投入环保费用,目前已被列为限制类项目,新增产能受限。

联碱法:优势是无废渣排放,具有环保优势,且副产品氯化铵可作化肥以降低综合成本,缺点是品控难度较高,杂质多。若计入副产品氯化铵,单位成本可降低300元。

天然碱法:优势是成本最低,近乎零污染,产品纯度高。局限是严重依赖碱矿资源。

可以看到氨碱法与联碱法的生产成本差不多均在1400元/吨左右,中盐化工单位成本明显偏高,但单吨售价比同行也高出一截,我猜想中盐可能是产能由两种制备方法分散了,导致没有产生规模效应。这点在博源化工2025年上半年产能利用率提升后单吨成本显著降低可见一斑。

粗略确定剔除天然碱法的平均成本:1400元/吨

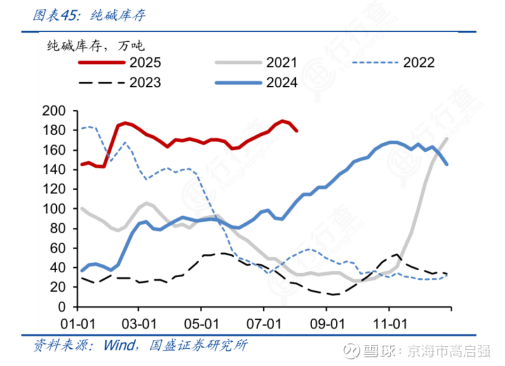

库存:

1. 截至2025年8月7日,国内纯碱厂家总库存达186.51万吨,同比高出72.12万吨,为历史同期最高位。

2. 受反内卷政策影响,光伏玻璃产能收缩30%,直接利空重碱需求。

3. 下游以刚需采购为主,主动降低原料库存,进一步抑制需求。

行业趋势:

天然碱法因低成本和环保优势,成为未来产能扩张的主流;联碱法在农业与化工协同区域仍具竞争力;氨碱法核心设备的使用平均年限通常是15~20年,而目前业内47%的氨碱产能使用年限已超20年,2024年6月《化工老旧装置淘汰退出和更新改造工作方案》出台,要求实现“依法淘汰一批、有序退出一批、改造提升一批”,2026年底前全面验收。因此落后产能将加速淘汰。假设有一半的老旧产能淘汰,那么2027年开始氨碱法将退出340万吨左右。

博源化工:

目前产能:纯碱680万吨,其中河南180万吨/年,内蒙古阿拉善500万吨/年资源自给率。100%:依托鄂尔多斯和阿拉善优质碱矿,矿石储量超10亿吨,可支撑80年以上开采。

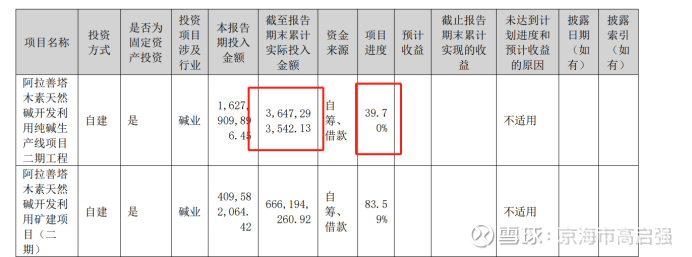

另阿拉善项目二期规划产能280万吨,计划2026年达产。

底线思维计算博源化工(80%产能利用率)纯碱毛利:

据前文可得博源化工单吨成本较同行低600~640元/吨,取中间值620元/吨

620*768w=47.6亿;

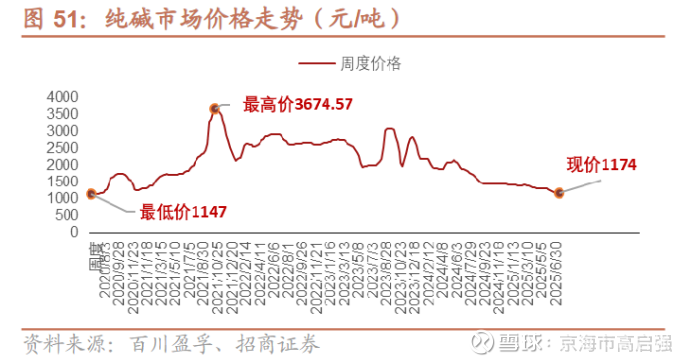

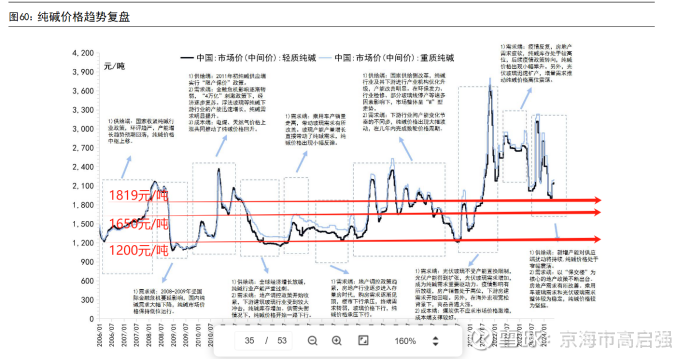

以下为近十年平均纯碱价格:

平均价格计算博源化工(80%产能利用率)纯碱毛利:

(1819-780)*768w=79.8亿;

除去2021&2022年计算博源化工(80%产能利用率)纯碱毛利:

(1659-780)*768w=67.5亿;

博源化工每年的净利润是毛利润的50~60%,取55%的中位数(公司的运输费用算在销售费用里而非营业成本中,导致销售费用奇高),则:

2026年利润:

行业成本计算法:47.6*55%*8.5pe=222.5亿(建仓点);

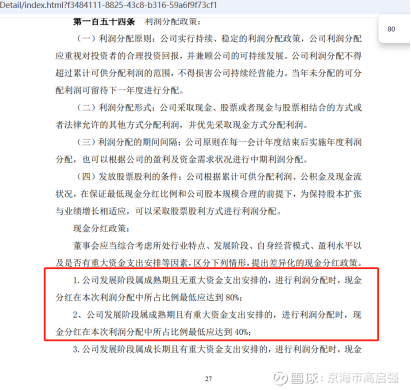

考虑到公司承诺业务步入成熟期时将80%利润用于现金分红,可用股息率估值法,考虑到是强周期股再打八折,则合理估值14.4pe(当前适用40%)。

除去价格高点的平均合理市值计算法:67.5*55%*14.4pe=534.6亿(卖出点)

中间约有140%的利润。

固定资产投入:

阿拉善二期36个亿对应40%进度,今后还需要再投入54亿,考虑到目前账上净现金为负,大额分红至少在两三年以后。

股息角度考虑:当前价格买入后未来稳态下股息有望达到67.5*55%*80%/215=13.8%

未来倘若两三年供需关系严重失衡,等待周期反转的时间可能较长。

考虑到目前纯碱价格1200元/吨,已在行业成本线以下,非天然碱法的计划扩产公司的新产能建设大概率会推迟。倘若光伏玻璃未来景气度不能够回暖,将持续压低纯碱售价,那么全行业内将仅剩天然碱法公司将盈利,倒逼20年以上的产能持续加速出清。

以上只计算了纯碱带来的业绩,预计公司2026年额外还有尿素和小苏打的利润贡献毛利约15%,权当作安全边际。

公司股价走势与纯碱价格相关性较高,抛开价投思想,仅需考虑当前纯碱价格是否持续即可决定买卖。

风险点:

1. 二期项目实际投产推迟;

2. 行业老旧产能去去化不及预期;

3. 下游景气度不及预期;

同业逆周期扩张,进一步加大竞争强度;