2025-11-25【核电】高盛报告总结纪要:AI的终极战场-电力、储能与资本重构

来源:新能源日记

长期(10–20年):核能回归主角。这是一切的底层逻辑,AI需要稳定、可预测、接近0边际成本的基载电力,只有核能能满足。微软决定重启三哩岛核电站(835MW)并签下20年PPA,特朗普政策目标即2050年美国核电达到 400GW(当前约100GW),小型模块堆(SMRs)成政策重点,AI数据中心正在变成核电站的天然“锚定客户”。

过去两百年,每一次技术革命背后,都站着一套体量更庞大的基础设施体系。铁路、电网、互联网,每一轮都在重构资本市场,也在重塑全球资源分配的权力格局。今天,AI时代的序幕拉开——但这场竞赛的胜负,并不取决于模型大小,而是谁能解决两个终极瓶颈:电力与资本。

高盛报告《Powering the AI Era》可以得出一个足够残酷的结论: “AI 的极限,不是算法,而是供电能力与融资能力。”

AI算力爆炸:

所有问题最后都收敛到电

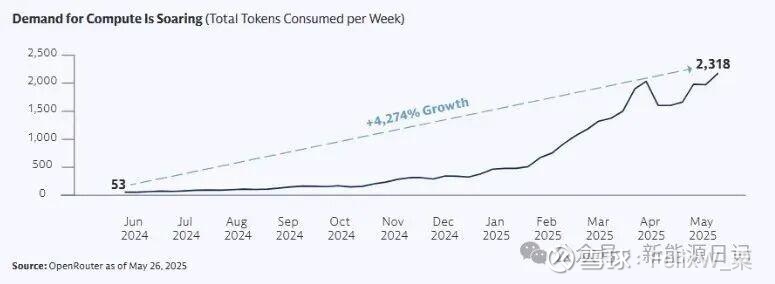

五年前的数据中心还是“互联网工厂”;如今的AI数据中心,已经成了高能物理实验室,过去一年Ai对算力的需求超过了4000%。

近一年美国对算力的需求,图源丨高盛报告

AI服务器功耗:从传5–15kW→500kW+。能耗暴涨 50倍,超大规模企业预计将在2027年前投入 1万亿美元 扩建算力。这意味着——建一个250MW的AI数据中心,需要120亿美元,核心成本不是建筑,而是GPU。

更糟糕的是,全球数据中心空置率只有 3%,而真正的限制并非土地,而是电力接入能力。

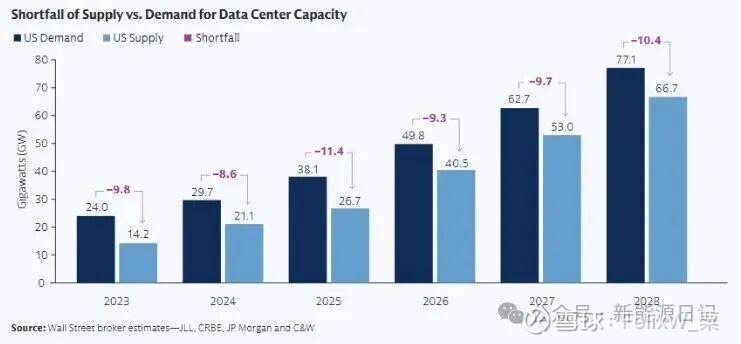

美国电力需求缺口情况,图源丨高盛报告

电力短缺成为整个AI行业的天花板,并且会长期持续。2030年数据中心电力需求将增长 +160%,其中 60% 需要新增发电能力,美国电网平均年龄 40年,新天然气电厂审批周期 5–7年。这意味着:AI扩张速度将不再由OpenAI、Google决定,而由电力公司与地方政府审批表决定。

数据中心的本质重塑:

从房地产项目 → 能源项目

传统数据中心是地产+服务器,融资靠抵押物。但AI数据中心完全不是一回事。

成本结构彻底翻转,物理设施成本≈ 25–30%,GPU硬件成本是建筑成本的 3–4倍;开发商过去拿地、建壳、出租即可。现在最大难题变成:如何融资?硬件随时贬值,传统银行根本不敢贷。

这逼迫行业跳向更复杂的融资结构:硬件担保贷款(Hardware-backed credit)、SASB CMBS/ABS证券化、合资(JVs)+主权基金/养老金资本、保险资本(与长债匹配)。

2025年数据中心证券化占SASB市场已达 13%,Equinix与新加坡GIC+加拿大养老金募了 150亿美元,这只是开胃菜。

AI不是烧钱,是烧基础设施资产负债表。

美国电力方案:

短期靠天然气,长期押核能

美国不同电力来源的优势与挑战

信息整理自丨高盛报告

电力是AI的物理极限,解决方案只能组合拳。以下仅是对美国市场的视角:

短期(未来5年):优先保障电力可用性。天然气发电占AI新增电力的 60%。其中CCGT机组与快速调峰机组各占一半,分布式微电网提供“独立保底电源”,例如德州暴雪期间,PowerSecure微电网向客户供电 2.26GWh,证明了“表后供电”模式在极端情况下的价值。

中期(5–10年):报告认为风光继续扩张,但靠不住。2030年新增供电结构(预测)太阳能27.5%,风电12.5%。但问题是可再生能源间歇性太强,适合托底而非主力。

长期(10–20年):核能回归主角。这是一切的底层逻辑,AI需要稳定、可预测、接近0边际成本的基载电力,只有核能能满足。微软决定重启三哩岛核电站(835MW)并签下20年PPA,特朗普政策目标即2050年美国核电达到 400GW(当前约100GW),小型模块堆(SMRs)成政策重点,AI数据中心正在变成核电站的天然“锚定客户”。

地缘政治:

数据中心成为“数字大使馆”

数据中心不仅是产业载体,也是地缘资产。高盛称之为“Digital Embassies”。全球趋势非常明确:美国靠不住,必须全球布局。

原因有三:其一,美国电网扩容缓慢;其二,芯片出口管制增加供应链不确定性;其三,海外能源成本更低、增长空间更大。

典型例子:巴西90%电力来自可再生能源,数据中心市场未来5年将翻倍;中东、北欧成为全球AI算力的新建重地;甚至美国自己的AI巨头也在押注海外“星门计划(Stargate)”,投资规模高达 5000亿美元。AI的地缘格局正在被重写。

AI不是Capital Intensive,

而是Capital Redefined

AI基础设施要扩张,资本必须重新组织。

1. 私募信贷—真正的金主

全球私募信贷待投“干火药”:4万亿美元,这类资金不怕项目周期长,只要现金流稳定。

2. REIT & 证券化—从资产到产品化

2025年数据中心相关证券化超过 20亿美元,并快速增长。证券化的好处:降低融资成本 50–100bps,回收资本 → 投新项目,让数据中心变成“可交易资产”

3. 保险资本入局

寿险公司需要长周期、高分红、低风险资产——AI基础设施正中靶心。高盛正通过旗下结构化融资团队把这些资本“编织”到一起。

没有基础设施升级

就没有技术革命

铁路 → 连接工业

电网 → 驱动电气化

光纤 → 托起互联网

GPU集群 → 需要新的电力体系

当年的铁路融资规模占股市 80%;20世纪电网建设融资规模(折算现价)达到 2950亿美元;2000年代光纤投资累计超过 8000亿美元。如今,AI属于同级别变革,而其背后的基础设施投资规模是:能源 + 电力 + 数字基建 = 17万亿美元(2030年前)。

这是新千年的“大基建周期”。

AI革命的底座不是算力,

而是电力+资本

无论是OpenAI、Anthropic、谷歌还是英伟达,所有的路线最后都收敛为同一个问题:

谁能更快拿到电力?

谁能更便宜融资?

谁才能真正扩张算力?

高盛的角色,是把投行、资产管理、保险资本整合到一起,做成“AI时代的基础设施发动机”。未来十年,AI的竞争将从模型PK,转向:电力、电网容量、发电结构(天然气/核能/风光储)、数据中心建设速度、资本效率、地缘能源安全

AI的终局,不在硅谷,而在:电厂、变电站、数据中心、电网升级工程、国际能源协议、资本结构创新。

这是一场新的“基础设施主义”时代。

#今日话题# #核电概念股# #天然铀# $中广核矿业(01164)$ $Cameco Corp(CCJ)$ $铀矿ETF-Global X(URA)$