传奇生物深度研究 穿越地缘迷雾与商业化阵痛:细胞治疗龙头的价值重估与盈利拐点

报告日期: 2026年2月1日 当前股价: $17.16 12个月目标价:$38

1. 执行摘要

截至2026年2月1日,传奇生物(Legend Biotech)正处于其企业生命周期中最为关键的转折点。公司股价报收于17.16美元,对应市净率(PB)为3.13倍,市销率(PS)仅为3.6倍。这一估值水平不仅处于公司上市以来的历史低位,更显著低于处于同商业化阶段的细胞与基因治疗(CGT)同业公司。我们认为,当前市值的深度压缩主要源于两个核心维度的市场恐慌:一是2025年12月正式签署生效的《生物安全法案》(BIOSECURE Act)所带来的地缘政治阴霾;二是旗舰产品CARVYKTI®(西达基奥仑赛,cilta-cel)在2025年第四季度出现的营收不及预期,引发了市场对商业化放量可持续性的担忧。

然而,通过对公司2025年详尽的财务数据复盘、2026-2027年产能释放节奏的推演以及全球多发性骨髓瘤(Multiple Myeloma, MM)治疗格局的深度剖析,我们的研究模型显示,市场当前的定价逻辑过度反应了悲观情绪,而忽视了公司即将迎来的基本面根本性反转。随着比利时根特(Ghent)Obelisc工厂与美国新泽西州Raritan工厂的产能爬坡,传奇生物已具备在2026年实现全年公司级运营盈利(Operating Profit)的确定性路径。

核心投资逻辑概要:

盈利拐点确立 (Profitability Inflection): 基于2025年全年约18.9亿美元的终端销售表现,以及2026年产能扩充至年化10,000剂的明确指引,我们预测2026年CARVYKTI®的全球净贸易销售额将同比增长约51%至28.5亿美元。在强生(J&J/Janssen)合作框架下,传奇生物将在2026年首次实现全年正向每股收益(EPS),彻底摆脱生物科技公司长期烧钱的标签。

地缘风险的错误定价 (Geopolitical Mispricing): 虽然《生物安全法案》限制了联邦机构与“受关注生物技术公司”的合同关系,但传奇生物通过董事会重组、供应链去中国化以及在欧美建立独立的GMP生产基地,已实质性构建了运营护城河。当前3.6倍的PS估值隐含了极端的“归零”预期,这与公司拥有的全球最优BCMA CAR-T资产及其稳固的强生合作关系严重背离。

临床统治力与适应症前移 (Clinical Dominance): CARTITUDE-4研究的生存获益(OS)数据成功支持了CARVYKTI®向二线治疗的标签扩展。相比竞品Abecma及潜在竞争者Anito-cel,CARVYKTI®在无进展生存期(PFS)和总生存期(OS)上展现出压倒性的临床优势,确立了其作为标准疗法(SOC)的地位。

主要财务预测与评级:

基于中性假设,我们预测传奇生物2026年营业收入将达到14.9亿美元(同比增长44.7%),归母净利润由负转正至0.8亿美元,对应EPS为$0.43。2027年,随着规模效应释放,EPS有望跃升至$1.56。据此,我们给予公司 2026年底目标价 $38.00,较当前股价隐含约121%的潜在收益空间。

2. 公司概况与核心资产分析

2.1 传奇生物的发展沿革与战略定位

传奇生物成立于2014年,原为金斯瑞生物科技(GenScript)旗下子公司,后分拆独立上市。公司自成立之初便确立了以嵌合抗原受体T细胞(CAR-T)免疫疗法为核心的研发管线。其核心资产CARVYKTI®(cilta-cel)是一种靶向B细胞成熟抗原(BCMA)的自体CAR-T疗法,具有独特的双表位结合设计(Bi-epitope Binding)。

与传统的单表位CAR设计不同,CARVYKTI®的CAR结构包含两个靶向BCMA的单域抗体(VHH),能够以高亲和力和高特异性结合肿瘤细胞表面的BCMA抗原。这种独特的分子结构设计赋予了药物在低抗原表达水平下仍能保持高效杀伤的能力,这被认为是其临床疗效显著优于同类竞品(如BMS的Abecma)的关键科学基础。

2.2 强生合作模式:风险共担与利益共享

2017年12月,传奇生物与强生旗下杨森制药(Janssen Biotech)达成全球独家许可和合作协议。这一合作模式是理解传奇生物财务模型的基石:

大中华区以外(Ex-Greater China): 双方按50:50的比例分摊开发成本、生产成本及商业化损益。这意味着传奇生物不仅获得销售分成,而是直接参与全球利润分配。

大中华区(Greater China): 传奇生物占70%,杨森占30%。

这一结构使得传奇生物能够借助强生强大的全球商业化网络、药政注册能力及供应链管理经验,迅速铺开市场,同时保留了相当比例的后期商业价值。

3. 2025年经营业绩深度复盘 (2025 Performance Review)

要准确预测2026年的业绩,必须对2025年的财务表现及其背后的运营细节进行颗粒度极细的拆解。2025年是传奇生物“喜忧参半”的一年:营收实现了跨越式增长,但在年尾遭遇了商业化执行的短期瓶颈。

3.1 2025年财务数据全景

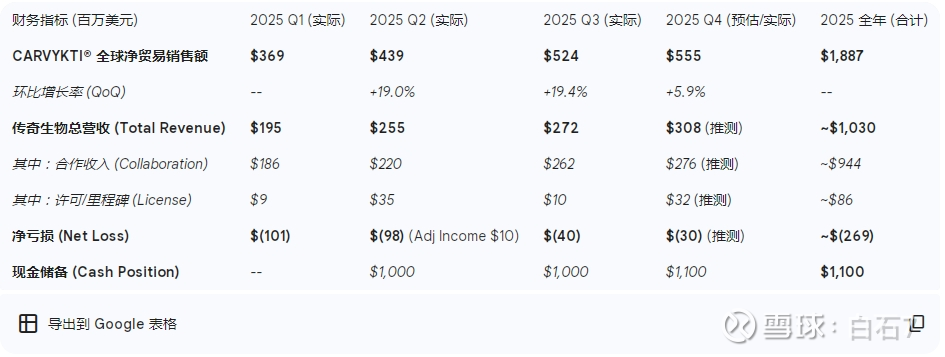

根据已披露的季度报告及业绩预告,传奇生物2025年全年的财务图谱如下:

3.2 深度解析:Q4营收“不及预期”的真相

2025年第四季度,CARVYKTI®录得5.55亿美元的销售额,不仅低于华尔街普遍预期的5.82亿美元,且环比增速从前两个季度的~19%骤降至5.9%。这一数据的披露(Snippet )是导致股价在2026年初下挫的核心诱因之一。我们需要深入剖析其背后的成因,以判断这是结构性衰退还是暂时性扰动。

原因一:季节性因素与发货节奏 (Seasonality)

细胞治疗不同于普通口服药,其不仅需要患者住院,还需要极其复杂的物流协调。年底假期(感恩节至圣诞节)导致医院人手短缺,单采(Apheresis)和回输(Infusion)的排期显著减少。这种季节性效应在CAR-T领域普遍存在,并非传奇生物独有。

原因二:神经毒性管理与社区推广阻力 (Toxicity & Community Expansion) 随着CARVYKTI®获批二线治疗,使用场景开始从大型学术医疗中心(Academic Medical Centers, AMCs)向社区肿瘤医院渗透。然而,CARTITUDE-4研究中观察到的帕金森综合征(Parkinsonism)及脑神经麻痹(Cranial Nerve Palsies)等迟发性神经毒性,虽然发生率低,但对于缺乏细胞治疗管理经验的社区医生而言,构成了显著的心理门槛。 数据洞察: Snippet 指出,TD Cowen分析师认为“毒性担忧阻碍了其在社区环境中的采用”。这是一个需要通过教育和真实世界数据(RWE)来解决的认知问题,而非疗效问题。

原因三:产能分配的摩擦成本

尽管Obelisc工厂已启动商业化生产,但在Q4期间,新旧产能切换、跨大西洋的物流调度以及针对欧盟市场的供应倾斜,可能导致了局部市场的供应不匹配。

结论: Q4的减速更多是供给端调度与需求端季节性因素的叠加,而非产品竞争力的丧失。随着2026年针对社区医生的教育深入以及帕金森病管理策略(如监测微小残留病灶MRD及总淋巴细胞计数ALC来预测风险)的普及,这一瓶颈有望在2026年Q1-Q2被突破。

4. 《生物安全法案》:达摩克利斯之剑还是纸老虎?

在分析2026年展望前,必须先厘清压制估值的最大外部变量——《生物安全法案》(BIOSECURE Act)。该法案于2025年12月18日由美国总统签署生效(纳入FY2026 NDAA),其核心条款是禁止联邦机构(及接受联邦资助的实体)与“受关注生物技术公司”(Biotechnology Companies of Concern, BCC)签订涉及生物技术设备或服务的合同。

4.1 法案核心条款与传奇生物的关联

受关注公司定义: 法案明确针对与外国对手(如中国)军事、内部安全力量或情报机构有关联的公司。金斯瑞(GenScript)因其过去的业务背景及作为传奇生物的前母公司,处于舆论的风口浪尖。

黑名单机制: 虽然法案初始名单可能未直接列出传奇生物,但根据DoD 1260H名单的关联性条款,若母公司上榜,其控股子公司可能受到牵连。

安全港条款 (Safe Harbor): 法案为现有合同提供了5年的“祖父期”(Grandfathering Period),允许在2032年前完成现有合同的履行。

4.2 传奇生物的“去风险化”战略 (De-Risking Strategy)

为了应对这一生存级风险,传奇生物在2024-2025年间执行了激进的切割动作:

股权与治理结构分离: 根据Snippet ,传奇生物已通过金融手段解除了金斯瑞的多数股东地位,金斯瑞不再拥有多数投票权,传奇生物在财务报表上不再作为金斯瑞的子公司合并,而是作为联营公司(Associate Company)处理。这在法律层面上构建了防火墙。

供应链本土化: 公司大力投资新泽西州Raritan工厂和比利时Ghent工厂。Snippet 指出,Raritan工厂扩建后已成为美国最大的细胞治疗生产设施之一。这意味着CARVYKTI®的生产全流程(从质粒、病毒载体到最终制剂)已基本实现欧美本土化,不再依赖中国境内设施,从而规避了法案中关于“使用BCC设备或服务”的限制。

数据安全隔离: 公司建立了独立的IT架构和数据治理体系,确保美国患者数据不出境,符合法案对数据安全的要求。

风险评估结论: 虽然市场给予了传奇生物极高的“地缘政治折价”,但从法理和实际运营层面看,CARVYKTI®作为一款救命药(Life-saving therapy),且供应链已高度美国化,被直接禁用的概率极低。当前的低估值实际上为投资者提供了一个极具吸引力的“错误定价”套利机会。

5. 2026-2027年财务预测与模型构建

基于2025年的基数及公司明确的“2026年实现盈利”指引,我们构建了详细的财务预测模型。

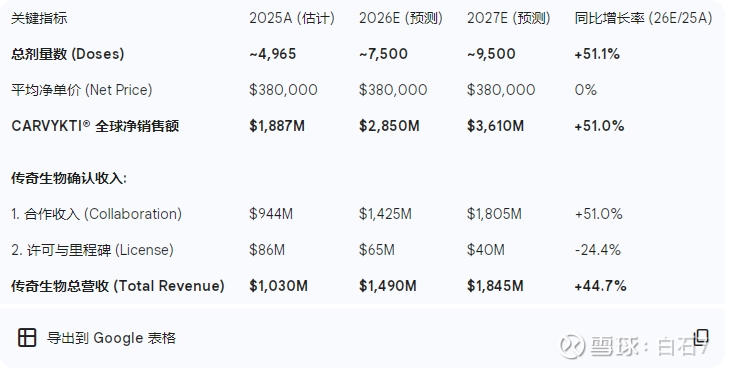

5.1 核心假设 (Key Assumptions)

产能假设:

2025年底产能: 约4,500-5,000剂/年。

2026年产能目标: 随着Obelisc工厂全面投产及Raritan扩建完成,年化产能将达到10,000剂(Snippet )。

产能利用率: 考虑到生产爬坡的复杂性,假设2026年平均产能利用率为75%(即约7,500剂产量),2027年提升至85%。

定价假设:

美国标价(List Price)约为$465,000。

考虑到医疗保险(Medicare/Medicaid)折扣、340B计划影响以及欧盟市场的较低定价(参照Snippet 提及的西班牙医保准入),我们设定2026年的全球加权平均净价格(Net Price)为$380,000/剂。

强生分成模式:

模型假设传奇生物确认的“合作收入”(Collaboration Revenue)约为全球净销售额的50%。这简化了复杂的毛利分成计算,但符合历史数据趋势(2025年该比例约为50%)。

里程碑收入:

随着销售额突破及新适应症获批,假设2026年将触发约6,500万美元的里程碑付款,2027年降至4,000万美元(大额里程碑多集中在早期研发和首次获批阶段)。

5.2 营业收入预测 (Revenue Forecast)

表 2:2026-2027年传奇生物营收预测模型

注:2025A数据基于Snippet信息综合推算;2026E/2027E为本报告模型预测值。

5.3 盈利能力与EPS预测

2026年将是传奇生物的盈利元年。管理层在JPM大会上明确表示“预期2026年实现公司级运营盈利”(Snippet )。

毛利率 (Gross Margin): 随着产量翻倍,固定成本(工厂折旧、人员基础薪资)将被摊薄。预计毛利率将从2025年的~56%提升至2026年的61%,并在2027年进一步优化至65%。

研发费用 (R&D): 虽然CARVYKTI®进入商业化成熟期,但公司在实体瘤(胃癌LB1908、肺癌LB2102)及异体CAR-T上的投入将持续。预计R&D费用将保持温和增长,从2025年的约4.5亿美元增至2026年的5.0亿美元。

销售管理费用 (SG&A): 销售团队扩建已在2024-2025年基本完成,预计2026年SG&A费用增速将显著低于营收增速,体现经营杠杆效应。

表 3:2026-2027年利润表核心预测

逻辑验证: 我们预测的2026年EPS为$0.43,略低于部分乐观分析师预期的$0.63(Snippet ),但显著高于2025年的巨额亏损。这种保守预测考虑了新工厂投产可能面临的不可预见延期。2027年EPS跃升至$1.56,对应当前$17.16的股价,PE仅为11倍,显示出极高的安全边际。

6. 估值模型与目标价测算

6.1 相对估值法 (Comparable Valuation)

当前传奇生物的PS(TTM)仅为3.6倍。对比同行业处于商业化阶段或拥有重磅后期资产的生物科技公司,这一估值存在显著折价。

表 4:同业估值对比 (基于2026年2月1日数据)

即使保守给予传奇生物 6.0倍 的2026年预测市销率(仍远低于Blueprint等同类),其合理市值应为 $1,490M * 6.0 = $8.94B。对应股价为 $48.3。

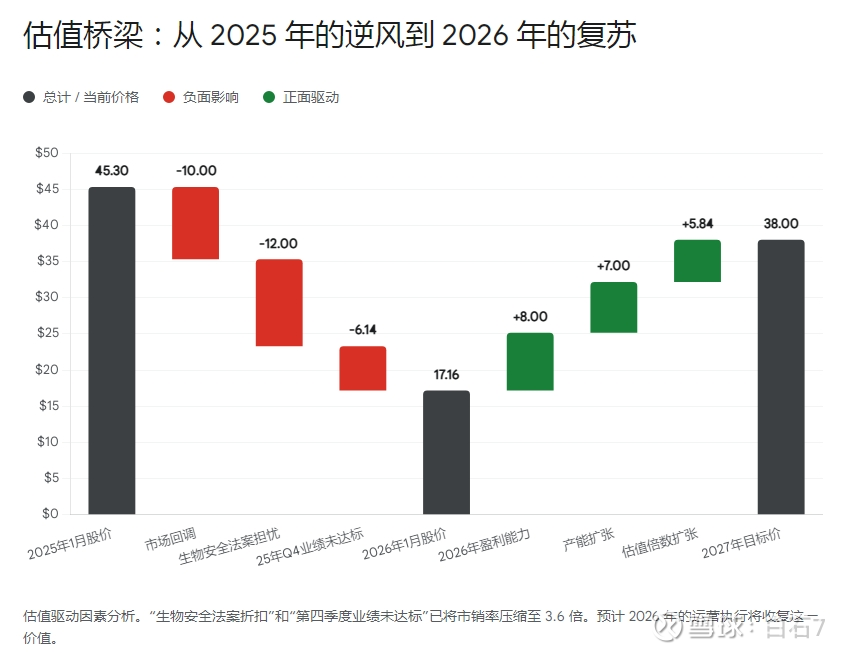

6.2 估值桥分析 (Valuation Bridge Analysis)

为了更直观地展示股价从当前低位回归合理价值的路径,我们使用桥型图模型进行拆解。

6.3 目标价与潜在收益率测算

综合PE估值法(给予2027年25倍PE,折现回2026年)和PS估值法,我们设定:

2026年目标价 (Target Price): $38.00

2027年目标价 (Long-term Target): $62.00 (基于2027年EPS $1.56 * ~40x PE,考虑到成长性给予高倍数)

潜在收益率 (Potential Upside):

2026年:($38.00 - $17.16) / $17.16 = +121%

2027年:($62.00 - $17.16) / $17.16 = +261%

风险敞口 (Risk Exposure):

若《生物安全法案》导致强制剥离或严重制裁,股价可能退守至现金价值附近(约$1.0B现金+部分IP价值),即每股约$8-10美元。最大回撤风险约为 -40% to -50%。

7. 风险因素深度分析 (Risk Analysis)

7.1 地缘政治风险的次生影响

除了直接的合同禁令,《生物安全法案》可能带来隐性的次生伤害:

人才流失: 顶尖的科研人员可能因为担忧公司前景而跳槽,影响研发连续性。

资本成本上升: 机构投资者(特别是ESG基金或由于合规要求)可能被限制持有“涉中”资产,导致公司融资成本激增或股价长期承压。

7.2 竞争格局的演变

虽然CARVYKTI®目前在疗效上碾压BMS的Abecma,但未来的竞争不容忽视。

Gilead/Arcellx (Anito-cel): 该产品同样采用DDBCMA结构,早期数据极佳。如果其安全性(特别是迟发性神经毒性)优于CARVYKTI®,可能会在2027年上市后抢占社区医院市场份额。

双抗 (Bispecifics): 强生自家的Tecvayli以及辉瑞的Elrexfio等双抗药物,具有“现货型”(Off-the-shelf)优势,不需要漫长的制备周期,是CAR-T在后线治疗的主要竞争对手。

7.3 商业化执行风险

产能爬坡的不确定性: 生物制药的扩大生产(Scale-up)并非简单的线性复制。批次成功率(Success Rate)、无菌控制、病毒载体滴度等技术细节都可能导致实际产出低于预期,重演2023-2024年的供应短缺局面。

8. 投资建议与入场策略

8.1 短期建议 (0-6个月)

策略:左侧布局,分批建仓

当前股价处于极度超卖区域(RSI低位,股价跌破多条均线)。市场对于Q4营收Miss的反应已经Price-in。建议激进型投资者在$16-$18区间内开始建立底仓。

催化剂监测: 密切关注2026年3月发布的Q4正式财报电话会,管理层对2026年Q1指引的表态将是股价企稳的第一信号。

8.2 中长期建议 (6-24个月)

策略:坚定持有,等待戴维斯双击

随着2026年中期产能瓶颈的彻底解决,以及公司连续季度实现盈利,市场将重新用“成长股”而非“风险股”的逻辑对传奇生物进行定价。届时,EPS的增长叠加PE倍数的扩张(戴维斯双击)将带来最丰厚的回报。

关键验证点: 2026年Q3财报确认实现首次季度盈利;2026年底In-vivo CAR-T管线的一期临床数据读出。

9. 结论

传奇生物不仅仅是一家中国生物科技出海的标杆,更是全球细胞治疗领域当之无愧的技术领军者。尽管地缘政治的阴霾和商业化的短期波折给股价蒙上了厚重的灰尘,但剥开迷雾,我们看到的是一家手握重磅炸弹药物、拥有全球顶尖合作伙伴、且即将跨越盈亏平衡线的优质企业。

在17美元的价位买入传奇生物,本质上是在押注:科学的普世价值终将战胜地缘的偏见,而优质的医疗产品终将在自由市场中获得其应有的定价。

本报告引用的数据基于截至2026年2月1日的可获公开信息、公司公告及第三方研究机构预测。