中国食品:不性感,但稳赚钱

01 一瓶可乐,半个中国

1978年,可口可乐来到中国。

中粮集团成为它最早的伙伴。

2000年,双方合资成立中粮可口可乐——中粮占股65%,可口可乐35%。

今天,$中国食品(00506)$ 是中粮旗下专注饮料业务的平台,也是可口可乐在中国内地最大的装瓶商。

它手握19个省的独家经营权——覆盖北京、天津等北方、西部和中部地区,触达近7亿人口,占全国一半。(另一半由太古负责,主攻上海、广东等东部与南部沿海。)

“独家授权+品牌+渠道+供应链”,构筑了公司难以复制的销售护城河。

——别人想进?没那么容易。

02 从杂货铺到聚焦饮料

2017年,一场大刀阔斧的转型开始了。

中国食品剥离非核心资产,聚焦饮料主业。

从此,它不再是“什么都卖”的粮油公司,而是全球第五大可口可乐装瓶商。

结果?立竿见影。

净利润:从3亿飙到8.6亿(+170%)

毛利率:从23%跃升至近40%(2025年中达39.58%)

净利率:从2.66%稳步升至7.97%

ROE:从9.1%升至14.96%

ROIC:从3.65%翻倍至9.78%

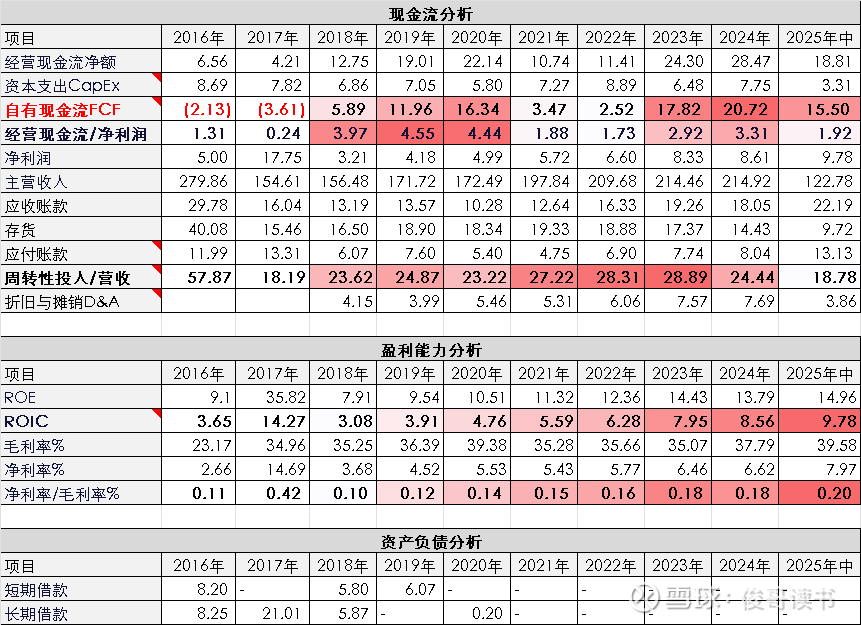

图表:中国食品主要财务数据

这不再是一家挣扎求生的企业,而是一家主业聚焦、账上干净、越活越轻松的成熟消费公司。

1)现金流,很强劲

2018年起,自由现金流年年为正。经营现金流持续走高,尤其2023年收购可口可乐不含气饮料业务后,产品更全,现金更稳。2023–2024年直接跳到17.8亿、20.7亿;2025年上半年就赚了15.5亿,创历史新高。这意味着:大投入期已过,现在是稳稳收钱的阶段。

2)不乱花钱,只花该花的钱

每年资本开支稳定在6–9亿,主要用于维护现有工厂和设备,不是盲目扩张。折旧和投入比例健康,说明公司“量入为出”,很理性。

3)赚钱效率越来越高

ROE从9%升到近15%,ROIC从不到4%翻倍到近10%——同样的钱,现在能赚更多。

公司毛利率从23%不断提升至近40%,创历史最好水平。

为什么?因为产品在升级:

无糖汽水增速15%,快于行业平均;

“酷儿”果汁回归,收入暴增64%;

功能饮料猛增35.6%。

虽然2021–2023年原材料涨价拖累了利润,但现在成本已回落,压力缓解。

4)利润率稳稳提升

净利率从2.7%涨到近8%,说明不仅毛利高,费用也控得住——赚钱能力真正落地。

5)运营越来越轻快

2024年,应收+存货只占营收的15%,说明每一块钱营收,占用的营运资金越来越少。

因为数字化也在发力:

仓库利用率从86%提到90%,库存转得更快;

自研“可乐Go”平台覆盖210万家小店,会员超5300万,直营收入占比突破50%,餐饮渠道增长22%。

03 未来:下沉市场 + 人均潜力

中国内地人均可乐年消费仅48瓶。

对比:香港195瓶,美国256瓶。

差距,就是空间。

中粮的优势区域——大量三四线城市与乡村——正是消费升级的下一片蓝海。 竞争小,渠道深,供应链正加速优化。

再加上智能零售设备、直营比例提升、区域精耕……

增长故事或许还没讲完。

04 风险

1)人口负增长:每年减少约1%,长期压制销量天花板。

2)健康风潮:碳酸饮料全球放缓,含糖产品承压。

3)原材料波动:PET瓶、铝罐、白糖价格一跳,利润就抖。

4)品牌非自有:永远只是“代工者”,想象空间受限;万一授权生变?

但,可口可乐的品牌护城河,穿越周期。中粮+可口可乐的联盟,短期无人能撼动。

投资确定性,高。

05 估值:被低估的收息资产

2023年,公司因流动性不足,被踢出港股通,估值跌至10倍PE。

2025年8月,重回恒生综合指数,股价单日暴涨20%。

如今估值约14倍PE,股息率稳定在4%左右。

它不是高增长明星,而是防御型现金奶牛。

适合当作“类现金”底仓配置——稳、可靠、能分红。

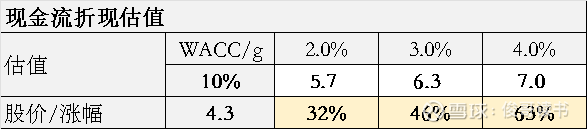

保守测算:若年现金流8.5亿,当前股价(4.3港元)安全边际超32%。

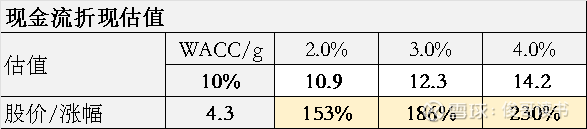

乐观测算:若年现金流20亿,安全边际高达153%!

说到底,中国食品并不“性感”——没有炫目的概念,也没有爆发式增长。

但它稳:稳稳赚钱、稳稳分红、零有息负债,还守着可口可乐这张特许经营护城河。

而且,估值还不贵。

投资的第一要义是确定性,第二是安全边际——目前,这两项都占。

完。

最后做个风险提示:投资有风险,跟风须谨慎。本人炒股多年,水平有限,亏过不少,常受非理性偏见影响,能活下来全靠运气,实属幸存者偏差。不荐股、不收费、不指导,所有分享仅为梳理个人认知,欢迎交流拍砖,但别一起踩坑!