油气、煤炭等价格不同涨幅对企业利润影响测算

油气、煤炭价格不同涨幅对企业利润的影响呈强产业链分化,上游资源端弹性最大,下游高能耗端承压最明显,股价涨幅则与业绩弹性、估值位置、成本传导能力强相关,以下是分板块量化测算与股价预测(基于2026年1月市场基准,基准油价70美元/桶、动力煤市场价690元/吨)。

一、上游资源板块(利好,弹性最大)

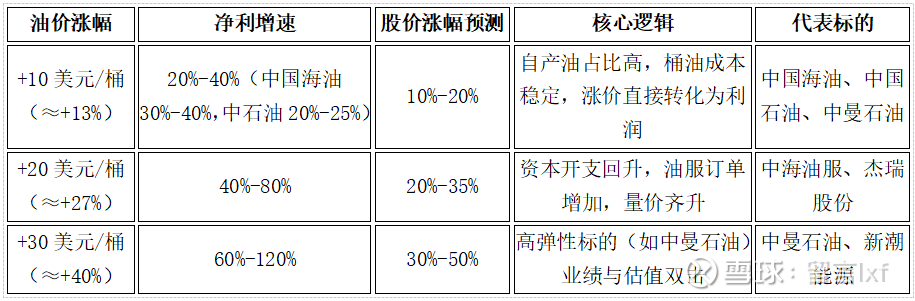

1.油气开采(纯上游)

关键变量:桶油成本(中国海油≈30美元/桶,中石油≈40美元/桶)、自产率、分红率(海油/神华7%+)。

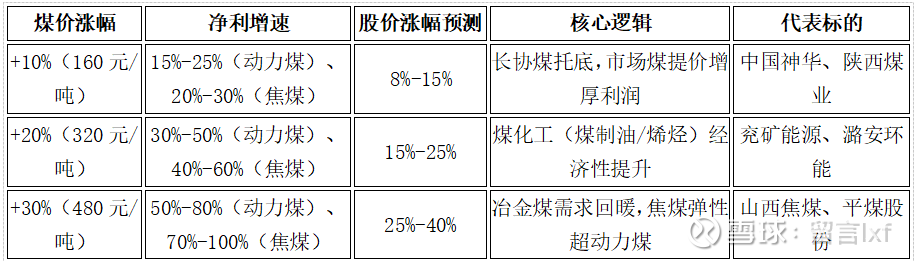

2.煤炭开采(动力煤/焦煤)

关键变量:长协煤占比(神华≈80%)、吨煤成本(陕西煤业≈300元/吨)、下游需求(火电/钢铁)。

二、能源服务与替代板块(利好,弹性中等)

1.油服/煤服

油价+10美元/桶→上游资本开支+15%-20%→油服订单+20%-30%→净利+25%-40%,代表:中海油服、杰瑞股份。

煤价+20%→煤矿扩产/技改需求→煤服设备订单+15%-20%→净利+20%-30%,代表:天地科技、郑煤机。

2.新能源替代(光伏/风电/储能)

油气价+20%→新能源经济性提升→绿电运营商利用小时数+5%-8%→净利+10%-15%,代表:隆基绿能、三峡能源。

储能需求+20%-30%→设备商净利+30%-50%,代表:宁德时代、阳光电源。

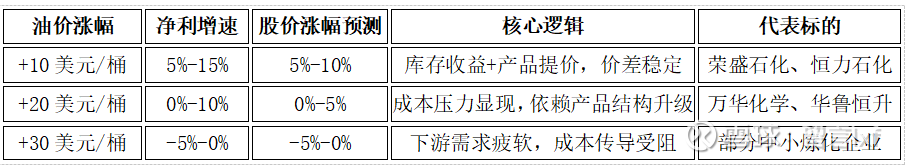

三、中游制造与化工(分化,看一体化与成本传导)

1.炼化一体化

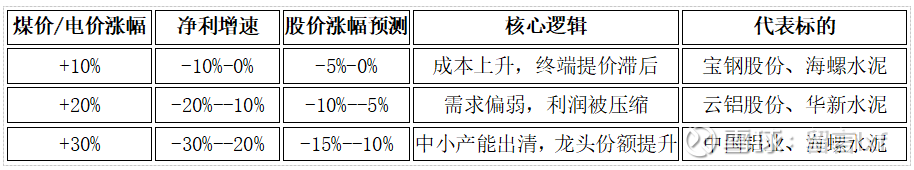

2.高能耗制造(钢铁/电解铝/水泥)

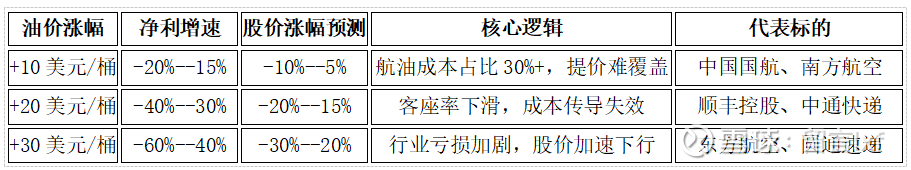

四、下游消费与交通运输(利空,压力最大)

1.航空/航运/物流

2.下游消费制造(家电/汽车/纺织)

油气价+20%→PTA/塑料成本+15%-20%→净利-10%-20%,代表:美的集团、比亚迪、海澜之家。

关键变量:毛利率(家电≈25%,纺织≈10%)、库存周期(低价库存可缓冲1-2个月)。

五、股价预测的关键修正因子

成本传导能力:上游资源>一体化化工>高能耗制造>下游消费,传导越强,股价弹性越高。

库存周期:涨价初期,高库存企业(如炼化)受益于库存增值,股价提前反应;高价库存则成后期负担。

政策调控:煤炭长协价、油气限价、电价调整等会降低业绩与股价弹性,如动力煤长协占比高的企业,煤价涨30%净利增速仅50%-80%,低于纯市场煤企业。

估值位置:低估值(PE<10)、高分红(股息率>5%)的龙头(如中国神华、中国海油),股价涨幅往往高于净利增速,估值修复空间大。

六、总结与风险提示

上游资源板块(油气开采、煤炭开采)是价格上涨的最大赢家,净利与股价弹性均领先;下游高能耗与消费板块承压明显,股价易跌难涨。