股票扫描121 中际联合

产品有升降机也就是大型电梯,

免爬架,就是电机把一个人拉上去.

除了这两类就是安全绳和零件,维护什么的.

1.治理

定期减持,股息一般,竞争力可以.

2.商业模式

绝对的利基市场,这个必然是加大分.认证难,市场很小,客户有粘性

生产机械设备能到这个利润率(他国内业务毛利也不低),实属罕见,过去22年21年风机安装量腰斩,起码还是在增长.对比整机,增速一直快很多.这个利基市场就是不会卷降价.

收现算一般制造业水平,现金流什么的很一般.

资本开支挺低.爬架不用自己产,找oem应该也行.

有周期性,风电安装周期和改造周期,现在是非常景气,26-27更景气,再后面不好说.

3.业务

25年国内整个装了118GW,同比50%.美国改造增速一样凶猛.这么看这个业绩也就正常.

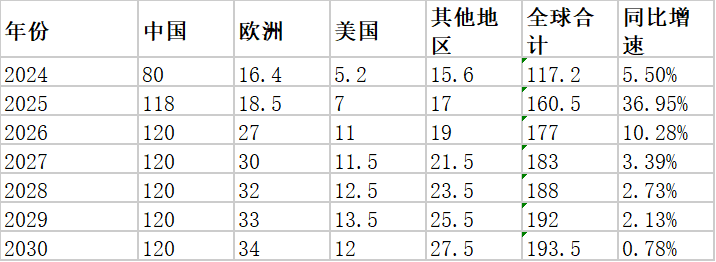

AI预测如下.(保守版)

155每年要120GW,国内能确保不失速.欧美26-27从订单上看有一个爆发期.

关于各个板块

A国内外新装风机,估计升降机不少但是还有大量免爬架,欧美新装的升降机为主.

新风机配套设备都在大型化,但是单位GW的产值不一定增加.1个升降机15万配到8MW的风机,一个免爬架5万可能配到2-3MW的风机.所以市场规模不会很大.

升降机这块竞争更激烈一些.

B海外收入55%,估计美国35%,欧洲15%,其他海外5%.

海外的大头是美国的存量老风机安装免爬器,这个海外没人干,市占率100%.这个存量大概120GW以上.每年15GW,5-7000台这样.这是各种数据猜测的结果.

欧洲的认证更复杂,改造项目他份额很低,估计15%.

C欧洲和美国新安装的电梯,公司说份额是30%.

D另外后市场的维保领域,有4500万服务收入,可能有安全绳零件什么的更换.

他的市场比较复杂,不同业务增速也各不相同,因为公司的信披挺差的,信息不足.按AI给的各类数据,稍微拍一下计算器是这样

分新增,改造和后市场(包括其他业务)

4.问题

A目前欧美的存量改造完成后这部分市场流失.

B全球右转的话,风电的波动性增强,国际机构预测是无效的.

26-27年欧美爆发是跟踪订单和法案的结果.

C后市场本来是熨平周期性的手段,但是现在服务收入只有4500万.一年新增2万台可能只能加3000万收入.我判断服务收入最多一两亿做不起来.

D非风电不要做任何考虑了.2025 年非风电订单仅 1 亿元左右,占总收入比例不足 8%.

E出口尤其对欧美出口为主的企业,必然面对的3个问题,关税,制裁,汇率问题.懂王对风电敌意挺大.

拍一个28年欧美改造减半的结果,收入增速对25年只有10%.更高的增速需要更高的市占率和风电连续的超景气.

最关键的是1.存量改造的持续性,2.后市场的规模,3.海外新装机的竞争烈度.