春风动力-投资价值分析

一、公司简介

浙江春风动力股份有限公司(以下简称“春风动力”)创立于1989年,总部位于浙江杭州,是一家专业从事大排量摩托车、全地形车、新能源摩托车及配套核心部件研发、制造和销售于一体的大型国际化企业。 三十多年来,春风动力始终坚持自主品牌发展道路,坚持自主创新,积极参与国际竞争,致力于成为国际一流动力运动品牌,为全球用户提供高端动力运动产品和品牌体验。截止目前,公司在全球已设立多个研发中心及生产制造工厂,业务遍布100多个国家和地区,拥有超过5000家经销商网点。 作为全国制造业单项冠军企业,公司常年稳居中国品牌全地形车出口额第一,连续10年以上蝉联欧洲市场全地形车占有率第一。同时,公司在>250cc跨骑式摩托车销量位列行业前茅,行业龙头地位显著。 2017年,公司在上海证券交易所挂牌上市,股票简称“春风动力",股票代码603129。 秉持“专注、进取、快乐”的核心价值观,公司紧跟行业发展趋势,坚持“全球化、智能化、电动化”的企业发展战略,以自主创新为根本动力,正在与全球百万用户一起,让生命享受更多的运动乐趣。

二、财务分析

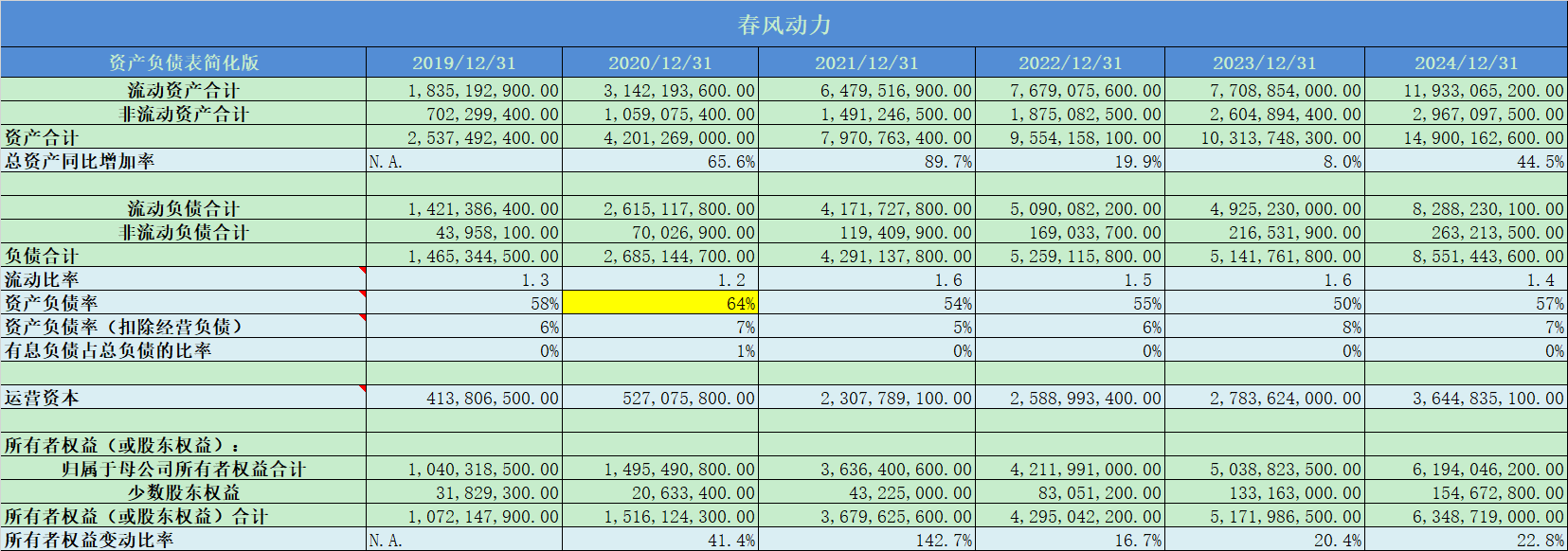

1. 资产负债表概况

公司近5年的总资产呈现高速增长,平均值高达46%;

流动比率1.4,没有偿债风险;

实际资产负债率仅仅7%,且没有有息负债;

所有者权益平均增速48%,和总资产增速基本一致。

总的来看,春风动力的资产质量非常优秀,只有个位数的负债率水平,且没有有息负债,流动比率1.4,账面现金流很好。

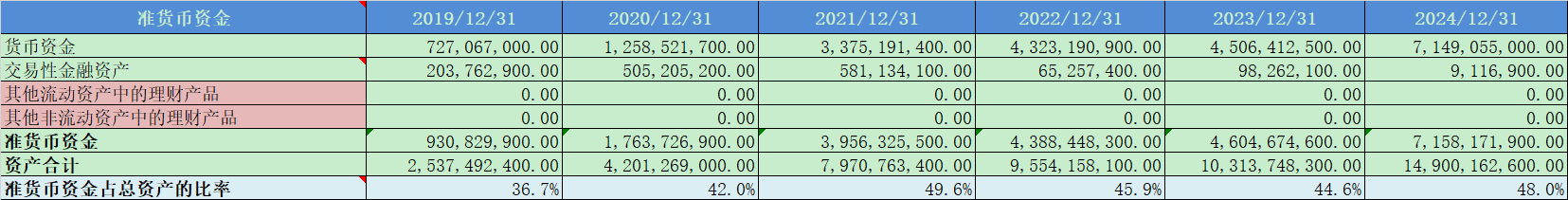

2. 准货币资金

准货币资金占比高达48%,总资产中将近一半都是现金,财务质量十分硬核。

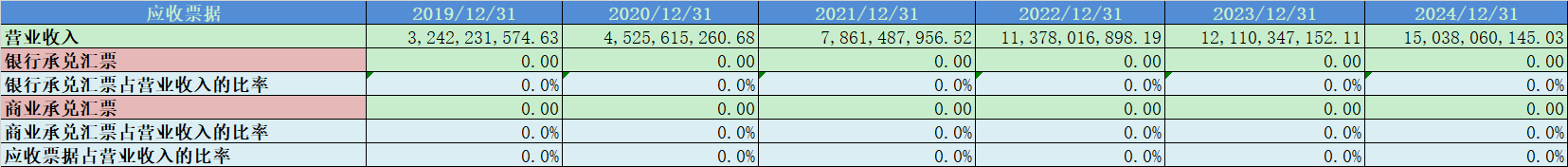

3. 应收票据

公司没有应收票据;

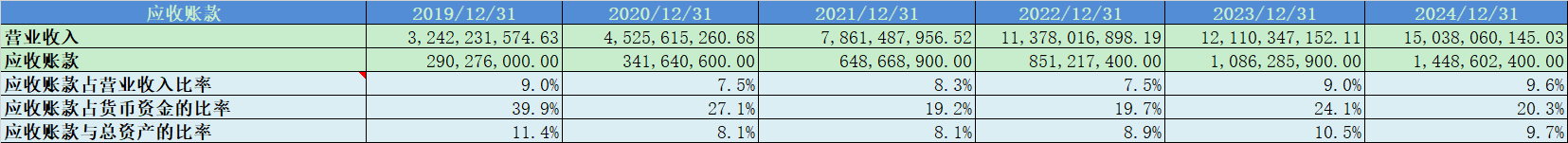

4. 应收账款

应收账款占比接近10%,占比不高。

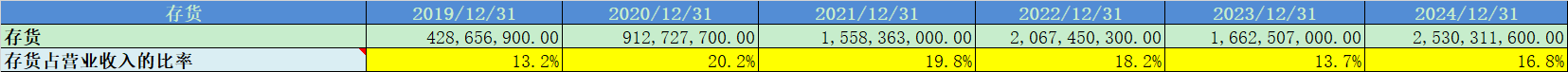

5. 存货

存货占比17%,比率正常。

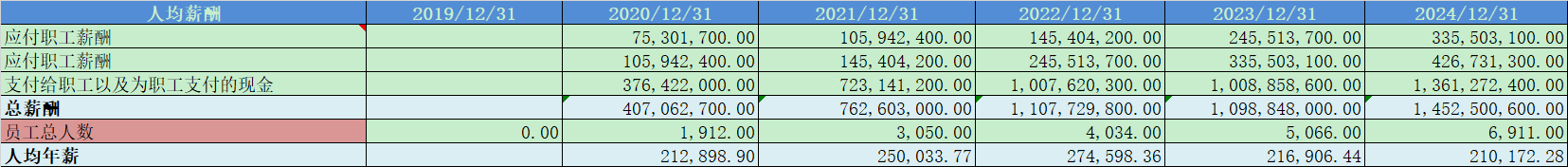

6. 人均薪酬

人均薪酬高达20万以上,在制造业中属于非常高的水平。

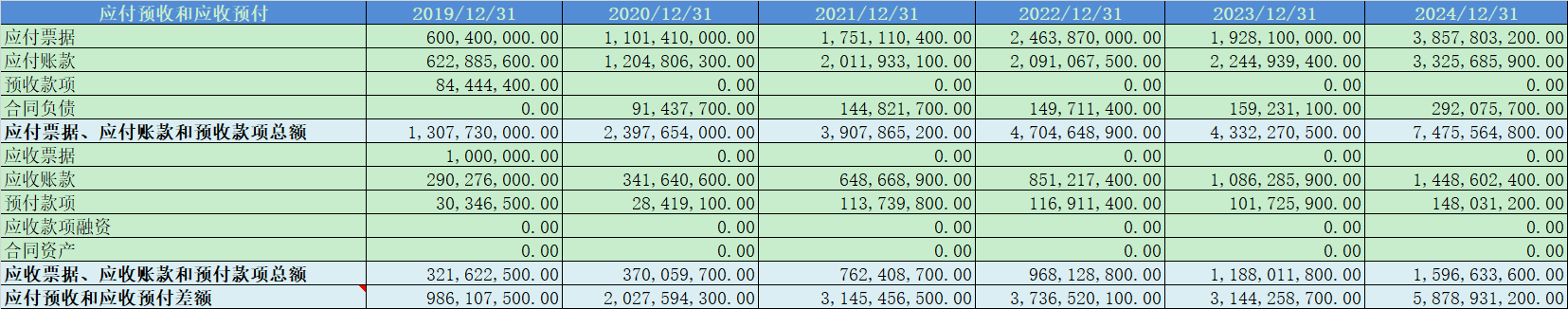

7. 应付预收和应收预付

差额长期远远大于0,公司的行业低位非常高。

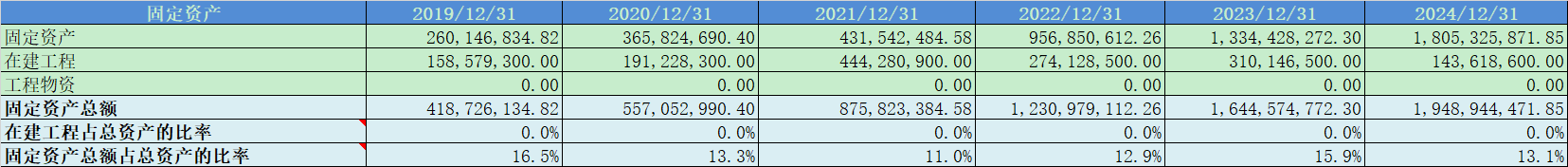

8. 固定资产

固定资产只有13%,属于极度轻资产公司。

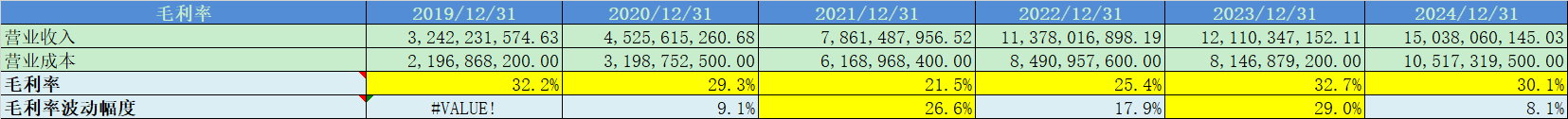

9. 毛利率

毛利率30%,毛利率不是太高。

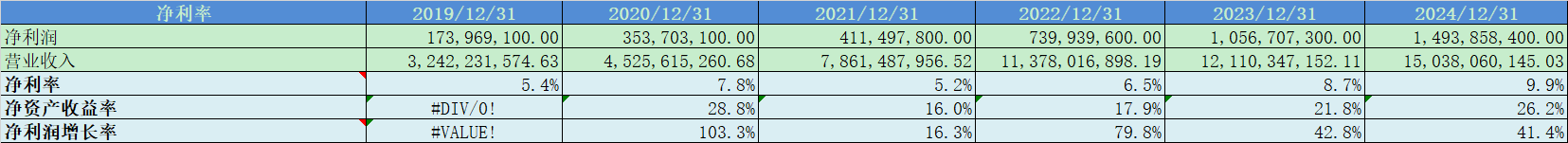

10. 净利率

净利率近几年稳步上升,2024年为10%,凑合;

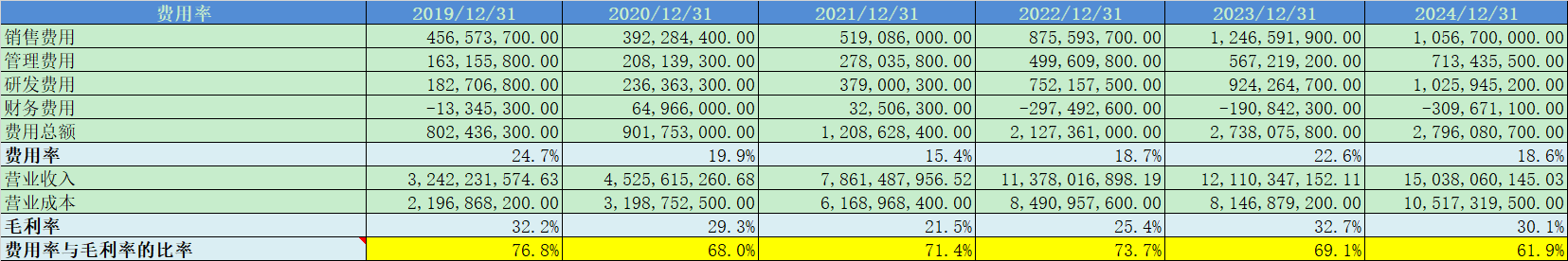

11. 费用率

费用率近几年有所下降,但2024年依然高达62%,成本管控有待继续加强。

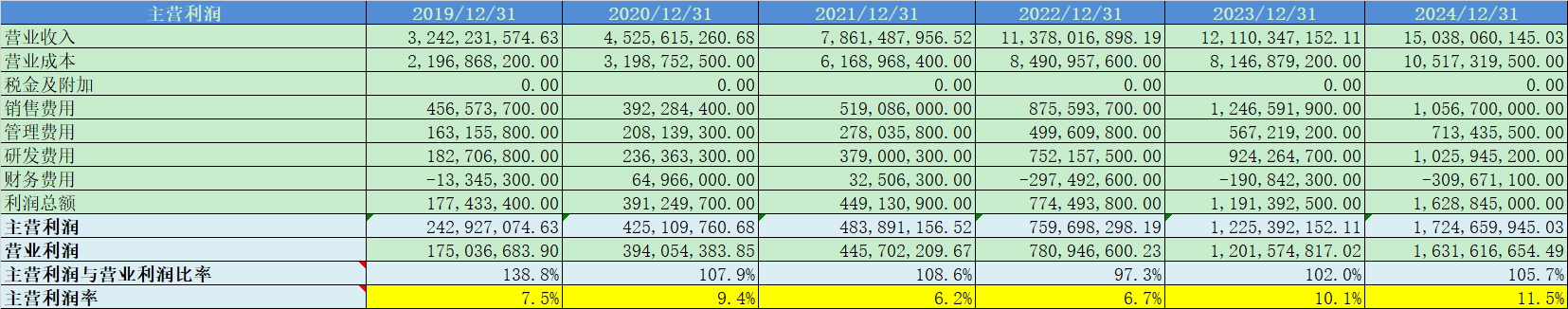

12. 主营利润

主营利润率有所上升,2024年为11%;

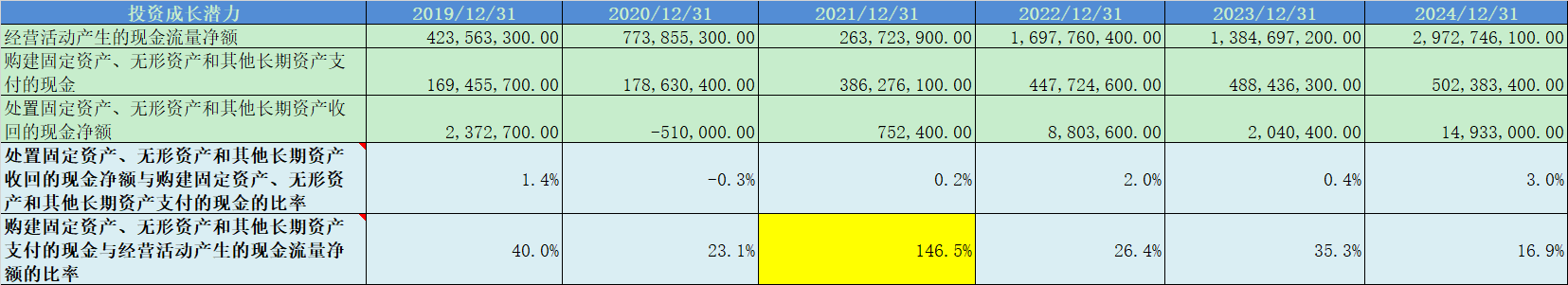

13. 投资成长潜力

投资成长潜力有所下降。

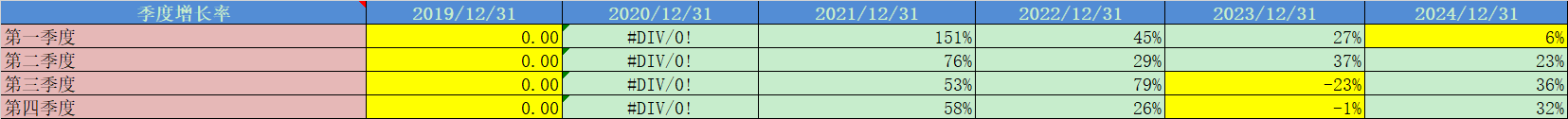

14. 季度增长率

从季度增速上看,2023年下半年开始出现了负增长,一直持续到2024年第一季度开始增速恢复。但总的增速还是非常高的。

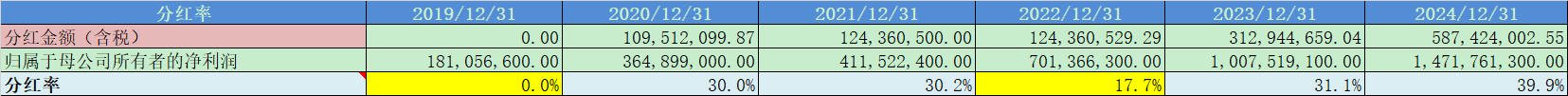

15. 分红率

分红率有些波动,但大部分都在30%以上。

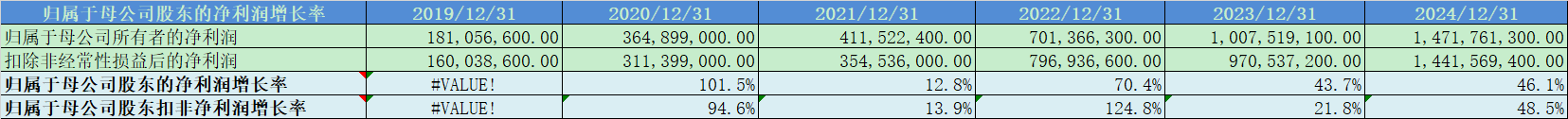

16. 归属于母公司股东的净利润增长率

扣非净利润呈现出高速增长态势,近5年平均增速60%;

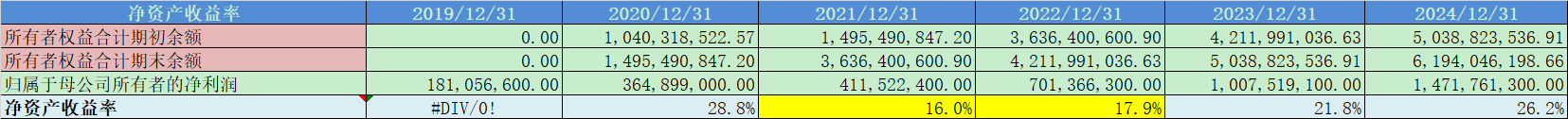

17. 净资产收益率

净资产收益率平均值22%,盈利能力极其强悍。

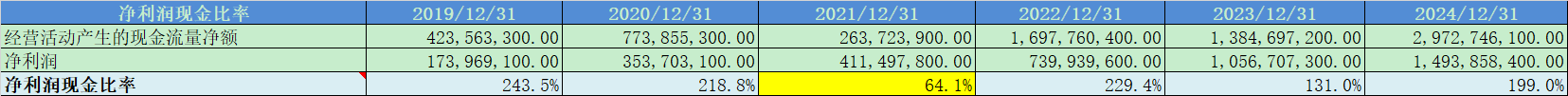

18. 净利润现金比率

净利润现金比率非常高,平均值168%,净利润现金含量极高。

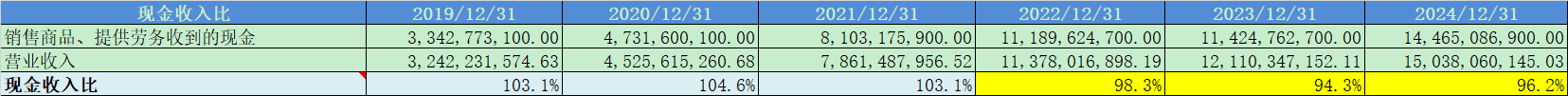

19. 现金收入比

现金收入比基本都在90%以上,收入质量良好。

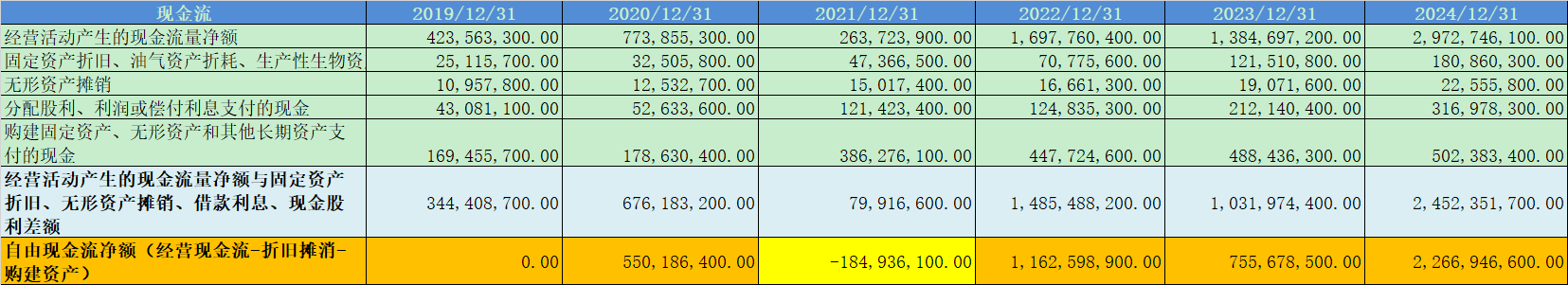

20. 现金流

除2021年之外,其余年份的现金流全部为正。

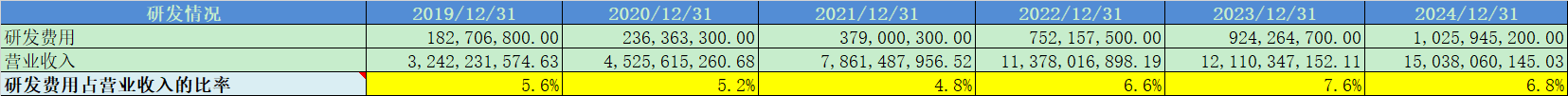

21. 研发情况

研发费用占比7%;

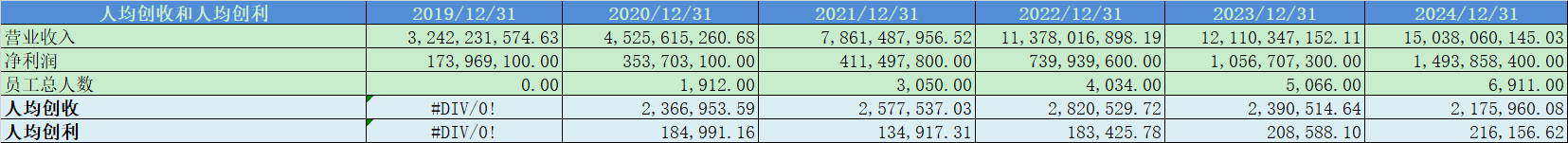

22. 人均创收和人均创利

人均创收表现不错,但创利相对一般。

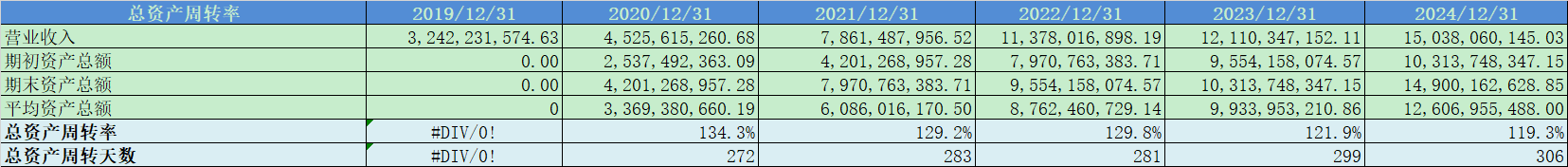

23. 总资产周转率

总资产周转率比较稳定。

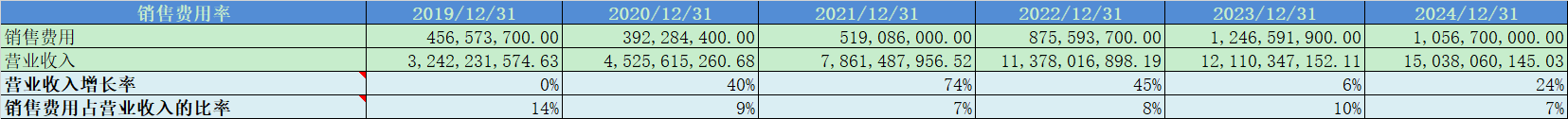

24. 销售费用率

销售费用率占比7%,占比不高。

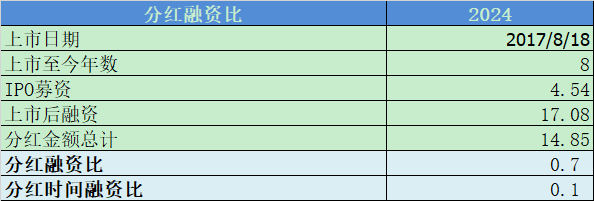

25. 分红融资比

分红融资比一般。

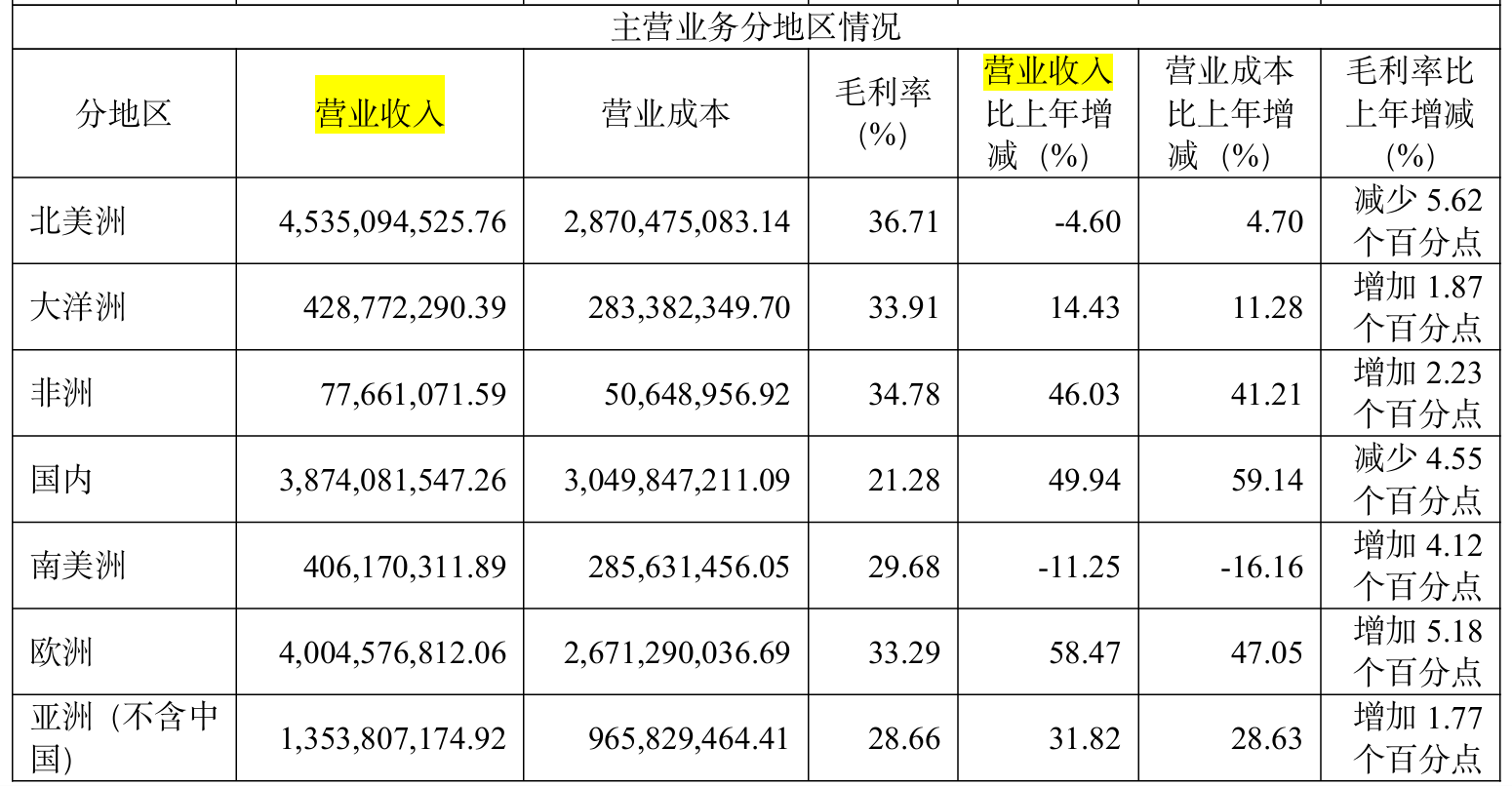

26. 海外收入占比

公司的营业总收入150亿,则海外收入占比为146/150 = 97%;

也就是说,公司绝大部分的收入来自海外;其中北美洲45亿,占比将近30%,占比也是不小的。

三、核心竞争力分析

1. 卓越的研发创新与市场转化能力

2. 享誉全球的品牌价值

公司秉持“质量筑基、价值引领”的经营理念,以消费型、玩乐类动力产品为核心,在全链 路价值创造中实现高质量发展,立足过硬的产品品质和极致的产品体验,打造享誉全球的品牌价 值。目前,公司业务已遍布全球,行业地位领先,全地形车业务连续多年蝉联国产品牌出口额第 一,2024年出口额占国内同类产品总额的71.89%;北美市场渗透率稳步提升,欧洲市场占有率连 年稳居行业第一;250CC及以上中大排量摩托车销量稳居行业前列,巩固了行业龙头地位。

3. 持续领跑的全球化智能制造

四、估值分析

公司的净利润增速很快,可以使用市盈率估值法和市销率。

当前市盈率24倍,历史底部区域为20倍,当前估值还在底部区域。

从市净率来看,当前PB6.13倍,历史底部为5倍左右,依然不高。

从市销率来看,当前市销率2.28,历史底部为1-2倍,市销率上看,当前估值合理。

综上,结合公司的成长性,当前估值合理偏低,可以关注。

五、总结

1. 春风动力的资产质量非常优秀,只有个位数的负债率水平,且没有有息负债,流动比率1.4,账面现金流很好。

2. 准货币资金占比高达48%,总资产中将近一半都是现金,财务质量十分硬核。

3. 应收账款占比接近10%,占比不高;

4. 存货占比17%,比率正常。

5. 人均薪酬高达20万以上,在制造业中属于非常高的水平。

6. 差额长期远远大于0,公司的行业低位非常高。

7. 固定资产只有13%,属于极度轻资产公司。

8. 毛利率30%,毛利率不是太高;净利率近几年稳步上升,2024年为10%,凑合;费用率近几年有所下降,但2024年依然高达62%,成本管控有待继续加强。

9. 主营利润率有所上升,2024年为11%;

10. 分红率在30%以上。

11. 净资产收益率平均值22%,盈利能力极其强悍。净利润现金比率非常高,平均值168%,净利润现金含量极高。现金收入比基本都在90%以上,收入质量良好。

12. 研发费用占比7%;销售费用率占比7%,占比不高。

13. 分红融资比一般。

14. 公司绝大部分的收入来自海外;其中北美洲45亿,占比将近30%,需要注意海外市场风险。

整体上看,春风动力公司的财务质量很好,盈利能力强,赚到的都是真金白银,净利润的80%可以视作自由现金流。

六、风险提示

1. 贸易政策不利变化的风险

公司出口产品主要销售至美国、加拿大等多个国家,外贸收入占比高。贸易政策或认证制度 的变动,乃至贸易战的发生,都可能对公司造成冲击。为此公司已推进全球制造布局,通过海外 生产基地项目实施,对冲全球贸易风险,并将密切关注政策动态,灵活调整销售策略,通过多种 方式来合理分散政策变化带来的不确定性,最大限度确保公司处于安全的行业环境。

2. 汇率变化风险

公司积极开拓国外市场,主营业务出口收入占公司营业收入比例较高。公司外销主要以美元 报价和结算,汇率随着国内外政治、经济环境等因素的变化而波动,具有一定的不确定性,人民 币汇率波动将对公司的出口业务及经营业绩产生一定影响。公司将根据自身特性,紧密关注国际 外汇行情变动,合理利用外汇避险工具,尽可能减小汇兑风险。

3. 市场竞争加剧风险

目前,全地形车及消费型中大排量摩托车市场竞争的手段趋于多元化,不仅包括常规的在产 品质量、产品价格、产品设计和售后服务上的竞争比拼,也包括品牌推广、贸易政策推动及利用 等竞争手段。随着公司对国际市场开拓力度的加大,以及更多国际知名企业进军和加大在中国的 营销,公司将在国际、国内市场上面临更大的竞争压力。国际知名动力运动装备生产企业技术和 资金实力雄厚,在国内外全地形车及摩托车市场和整个动力运动装备行业均具有强大的竞争力, 公司在品牌影响力、业务规模、研发设计水平等方面与国际知名企业相比仍存在差距。公司如果 不能及时把握市场需求变化,提升产品创新能力和售后服务质量,有效加大市场开拓力度,可能 难以维持和提高目前的市场竞争优势,进而对公司的竞争地位、市场份额和利润实现造成不利影 响。为应对市场竞争加剧风险,公司将积极研究和探索市场发展趋势,坚持以客户需求为服务重 心,通过进一步对研发、生产、质量、品牌等方面的对客户需求的全面支撑、对产品品质的切实 保证,提升公司核心竞争力并为公司市场开拓提供坚实保障。

风险提示:以上只是个人思考,一家之言,万万不可作为买卖依据。投资路上必须坚持独立思考,独立判断,自负盈亏,切记切记。