涨价潮中的“芯”故事:诚邦股份的转型之路

近期,全球存储芯片价格持续上扬,为身处转型关键期的诚邦股份$诚邦股份(SH603316)$ 带来了难得的市场机遇。公司“园林+存储”的双轮驱动战略,使其在存储板块的热度中备受瞩目。本文将结合当前行业动态,深入剖析诚邦股份的存储业务布局、挑战与前景。

诚邦股份踩准了存储芯片行业复苏的节奏,其战略转型方向清晰且已初见成效。虽然短期内仍面临业务规模小、毛利率低等挑战,但借助本轮涨价东风和资本市场的支持,公司有望进一步扩大存储业务规模,提升市场地位。投资者在关注其股价波动的同时,更应密切关注其定增项目的进展、高端产品的研发成果以及能否成功绑定核心客户,这些将是判断其能否最终实现从“园林”到“芯片”成功蜕变的关键指标。

行业端:9月15日渠道最新报价——DDR4 8Gb颗粒再涨5%,NAND 256Gb TLC涨3%,连涨第三周,TrendForce把Q3合约价涨幅从“10–15%”上修到“15–20%”。

公司端:诚邦股份9月13日收盘后披露1.29亿元定增草案,全部用于“嵌入式存储扩产+企业级SSD技改”,预案一出直接两连板。

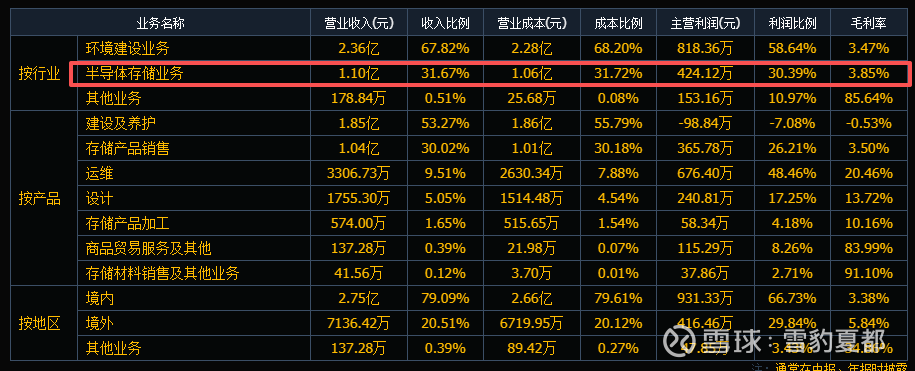

诚邦基本面:园林基本“躺平”,存储是增量唯一看点

业务结构(2025H1)

园林工程:营收2.3亿元,同比–18%,毛利率9%

存储模组:营收1.04亿元,同比+91%,毛利率8.5%

归母净利:–0.22亿元(亏损缩窄,去年同期–0.35亿元)

关键数据:

出货量:SSD 55万颗、嵌入式eMMC 420万颗,全部消费级

产能:SMT产线6条,月产能80万颗,产能利用率65%→85%(Q2起满产)

一句话总结:存储业务绝对体量小,但弹性大;涨价5%→营收+5%,净利弹性可达20%+(高经营杠杆)。

定增方案:1.29亿元all in存储,扩产+高端化两步走

估值与情景模拟:给三个价格目标,请对号入座

基准假设

2026年存储业务营收8亿元;(涨价+高端化各贡献2pct)

园林业务继续萎缩,营收2亿元;

德明利$德明利(SZ001309)$ 2025年上半年营收为41.09亿元,当前市值约219亿元,对应的市销率(PS)约为:

市销率=41.09×2219≈2.66(注:全年营收按半年营收简单乘以2估算)

诚邦股份2025年上半年存储业务营收为1.32亿元,全年目标为6亿元。若未来存储业务营收达到10亿元,按德明利当前的市销率2.66倍估算,诚邦股份的存储业务估值约为:10×2.66=26.6亿元。【考虑到诚邦股份目前总市值约27.5亿元,若存储业务单独估值26.6亿元,加上原有生态环境建设业务(目前亏损,估值较低),整体市值有望达到50亿元左右。】

因此,若诚邦股份存储业务营收达到10亿元,对标德明利,市值有望翻倍至50亿元左右,对应股价约20元。

总结:总体而言,诚邦股份踩准了存储芯片行业复苏的节奏,其战略转型方向清晰且已初见成效。虽然短期内仍面临业务规模小、毛利率低等挑战,但借助本轮涨价东风和资本市场的支持,公司有望进一步扩大存储业务规模,提升市场地位。投资者在关注其股价波动的同时,更应密切关注其定增项目的进展、高端产品的研发成果以及能否成功绑定核心客户,这些将是判断其能否最终实现从“园林”到“芯片”成功蜕变的关键指标。

诚邦股份=“迷你弹性标的”,不是行业龙头,但涨价周期里最锋利的“铲子”;短线看情绪,中线看产能落地,长线必须证明自己在巨头夹缝中活得下去。

(本帖仅为个人研究记录,不构成投资建议,买卖自负,欢迎评论区甩数据、拍砖。)