苏泊尔2025年半年报深度分析:高股息下的增长与隐忧

做个IT价投人

· 浙江

一、前言

作为典型的高股息个股,苏泊尔最近股价也是一路低迷,在红利股整体“被市场抽血”的背景下,也难以独善其身。

不过,公司在业务拓展方面动作积极:即食零售与B2B渠道同步发力,营收实现同比改善。但与此同时,毛利率下滑导致净利润同比下降,这也成为当前财报的主要隐忧。

从分红角度看,苏泊尔依然具备稳定的派息能力,对长期关注红利策略的投资者仍有一定吸引力。

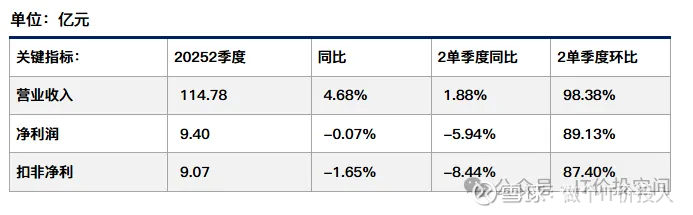

二、业绩总览:

三、财务数据分解分析

1️⃣、经营情况

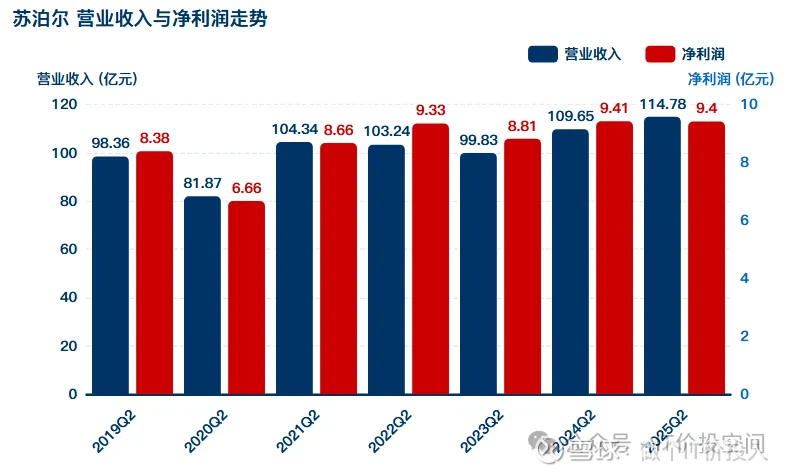

点评:2025H1表现是增收不增利,二季度单季度延续“增收不增利”态势,并且二季度单季度净利同比下滑幅度扩大。后续要关注下三季度是否这种跌幅可以收窄。

2️⃣、盈利能力 & 费用率

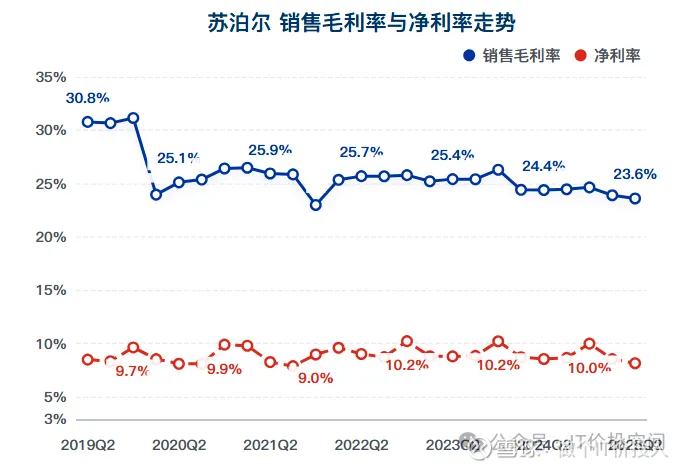

利润率:毛利率和净利率都出现了环比同比下降,尤其是毛利率承压。后期要观察毛利率何时企稳。

销售费用同比增长了1.14%,促销费用还是相对同比增加。

管理费用同比增长2.58%。

点评:两者都低于营收增速,降低的主要是办公

点击查看全文