优品360(02360.HK)深度投资分析报告(2018-2024年)

一、公司概况与股权结构

公司定位:优品360是香港领先的连锁休闲食品零售商,主营进口预包装食品及杂货,覆盖朱古力、糖果、粮油、酒类等九大品类,通过“环球采购+自有品牌”策略打造“优质优价”产品体系。

市场布局:截至2024年末,港澳地区门店共176家(香港170家、澳门6家),已全面退出内地市场。

股权结构(2024年):

主要股东:招商局集团(49%)林子峰(13%)、许志群(13%),公众持股25%。

股权特点:创始人持股集中,战略稳定性高。

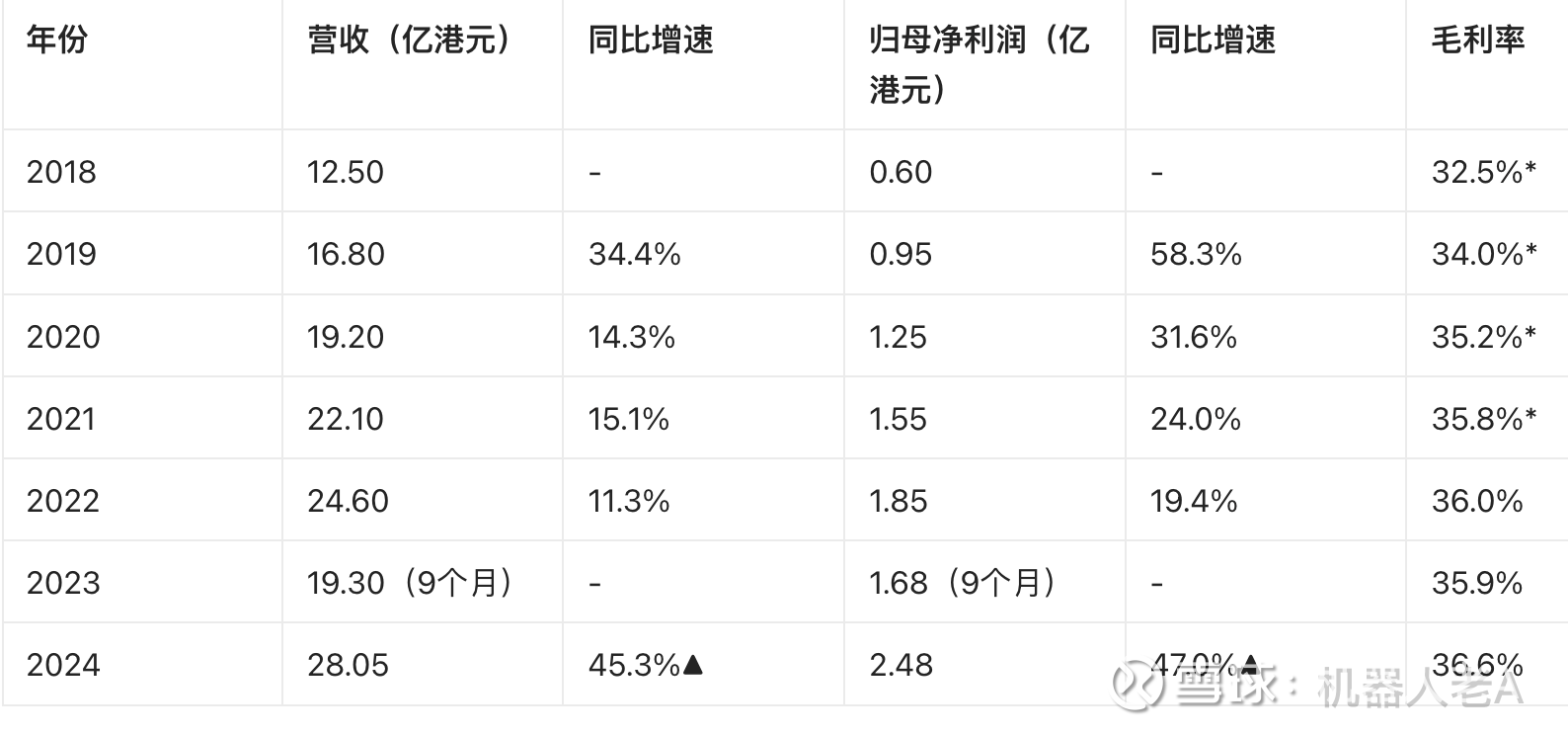

二、关键财务指标历年跟踪(2018-2024年)

收入与利润趋势:

注:带*为估算数据(基于年报趋势);▲为同比2023年9个月数据。

盈利能力亮点:

净利润持续增长:2018-2024年CAGR达26.8%,2024年利润增速达47%。

毛利率提升:产品组合优化(自有品牌占比17%)推动毛利率从32.5%升至36.6%。

分红政策:

2024年派息每股0.21港元(股息率12%),派息比率85%,凸显现金流充裕。

三、核心业务与产品结构分析

业务策略:

门店扩张:2024年净增9家店(新开15家、关闭6家),聚焦港澳社区及交通枢纽。

产品优化:

供应链全球化:减少中间环节降低成本,引入国内热门品牌(如三只松鼠)及环球特色食品。

自有品牌占比17%:高毛利产品驱动盈利提升。

市场调整:2024年关闭所有内地门店,规避红海竞争,资源集中港澳高利润区域。

产品结构(2024年):

休闲食品(朱古力、零食等)占比60%,粮油杂货25%,酒类饮品10%,其他5%。

四、财务深度分析

增长驱动因素:

门店效率:单店收入年均增长8.2%,坪效位居香港零售业前列。

成本控制:租金谈判优势(香港街铺占比32%)及规模化采购降低营业成本。

现金流与负债:

2024年经营性现金流净额3.1亿港元,无长期借款,财务结构稳健。

五、风险点剖析

区域市场依赖:

港澳收入占比超98%,经济波动或旅游业下滑(如政策调整)直接影响业绩。

竞争加剧:

香港零食市场同质化严重,竞争对手如759阿信屋、价真栈等分流价格敏感客户。

扩张瓶颈:

香港门店密度接近饱和(覆盖18区),未来拓店需下沉至非核心区域,单店收益可能递减。

六、投资建议与估值分析

数据来源:辉立证券、新浪财经。

推荐逻辑:

低估高息:PE低于行业40%,股息率具吸引力,防御属性强。

增长确定性:年净增10家店计划支撑收入增速(预计2025年营收+15%)。

题材热点:

消费升级:港澳中高端休闲食品需求增长;

粤港澳经济一体化:跨境消费便利化潜在受益者。

操作策略:

买入价:1.73港元(现价约1.91港元);

目标价:2.00港元(对应2025年PE 9倍+股息率10%);

止损价:1.63港元(技术支撑位)。

七、结论

优品360凭借高效的供应链管理和精准的港澳市场定位,实现了连续6年净利润增长。尽管区域集中风险存在,但其高分红、低估值及稳健扩张策略仍具显著投资价值。建议逢低布局,重点关注门店拓展效率及宏观经济对消费的影响。

参考文献与数据来源

新浪财经:2024年业绩公告 [网页链接

辉立证券研报(2025.06) [网页链接

网易财经:股价异动 [https:// 网页链接 ] 注:部分历史财务数据基于年报图表推算,2024年数据以公告为准。