史赛克(Stryker Corporation)深度分析报告

一、公司概况与股权结构

公司简介

史赛克(NYSE: SYK)成立于1941年,总部位于美国密歇根州,是全球骨科与医疗科技龙头,产品覆盖骨科植入物、手术器械、神经介入设备及内窥镜系统等。2024年营收达226亿美元,位列全球医疗器械企业前五。

股权结构

机构投资者主导:贝莱德(BlackRock)、先锋领航(Vanguard)等顶级机构持股占比超80%。

管理层持股:CEO Kevin Lobo等高管持股约0.5%,激励机制与长期业绩绑定。

流动性强:总股本3.82亿股,日均交易量176万股,2025年股息收益率0.92%。

二、核心业务与产品结构演变

1. 两大核心业务占比(2024年)

业务亮点:

MedSurg & Neurotechnology:增长由AI整合(Care.ai平台)和微创技术(Nico的BrainPath系统)驱动,内窥镜业务增速达10.5%。

Orthopaedics & Spine:关节置换(膝/髋)贡献主要收入,Mako手术机器人推动关节手术量增20%,但脊柱业务因集采压力下滑0.7%。

2. 技术转型战略

机器人生态:Mako系统占全球骨科机器人份额超70%,2025年推出Mako 4,进一步巩固技术壁垒。

AI布局:收购Care.ai构建手术室物联网,优化流程后医院运营成本降30%。

三、关键财务指标分析(2018-2025Q1)

1. 营收与利润趋势

关键发现:

营收稳健:5年CAGR达8.7%,2024年MedSurg板块贡献增长主力(增量17亿美元)。

利润承压:2024年净利润降5.4%,主因Q4脊柱业务出售及并购整合费用(利润骤降53%)。

2. 费用与现金流

高费用结构:销售与管理费用占比34%,研发投入稳定在6.5%(2024年15亿美元)。

现金流强劲:2024年经营现金流创纪录(未披露具体值),支持并购与分红。

四、战略与并购分析

2024年7笔收购的战略意图

核心逻辑:

填补技术空白:通过小型并购(单笔规模<10亿美元)快速获取细分领域技术,如Nico的神经微创方案。

降低政策风险:退出中国脊柱集采市场,转向高毛利技术出口(如机器人、AI平台)。

业务剥离:

出售脊柱业务:2025年1月将美国脊柱植入物业务出售给Viscogliosi Brothers,专注高增长关节与机器人领域。

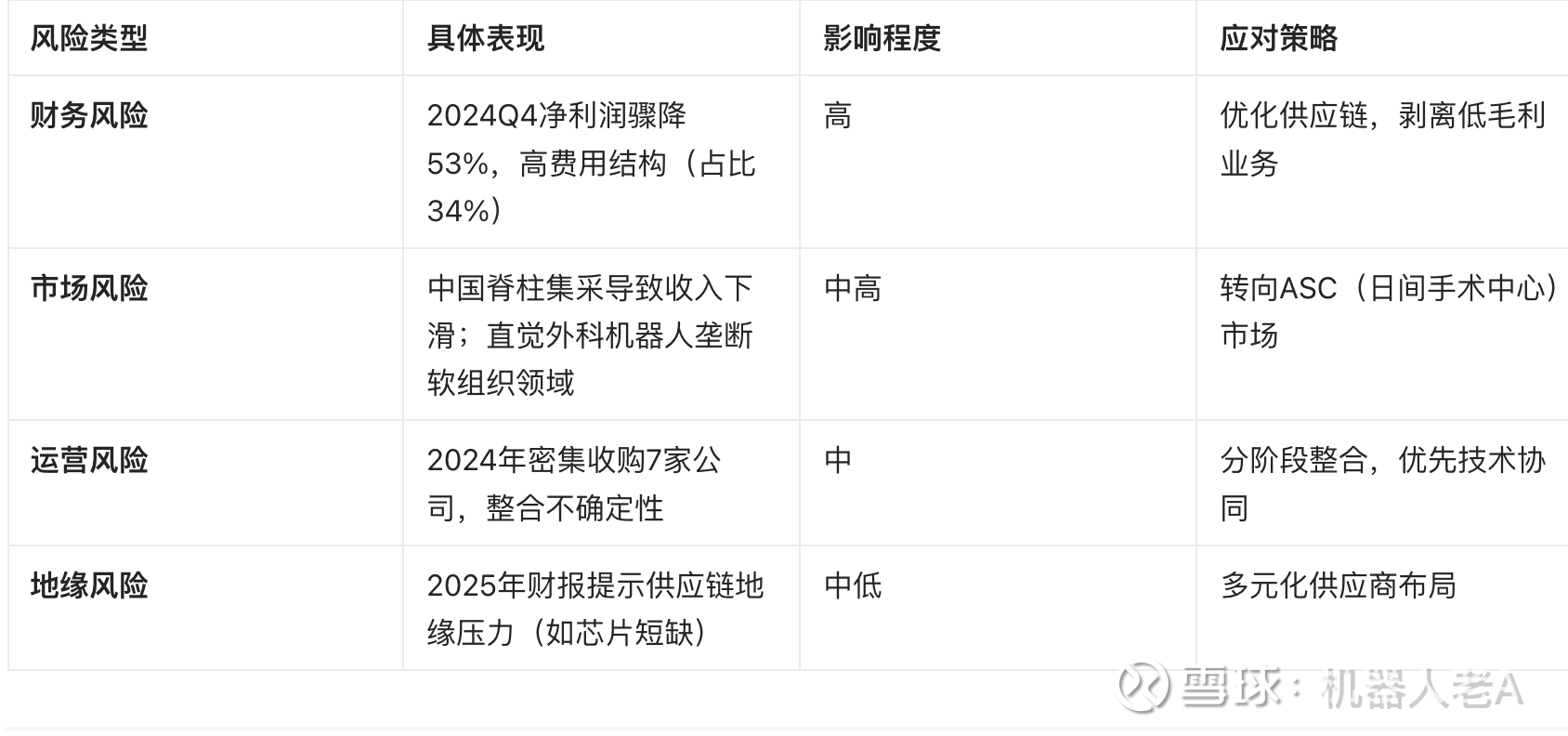

五、风险点多维评估

六、估值与投资建议

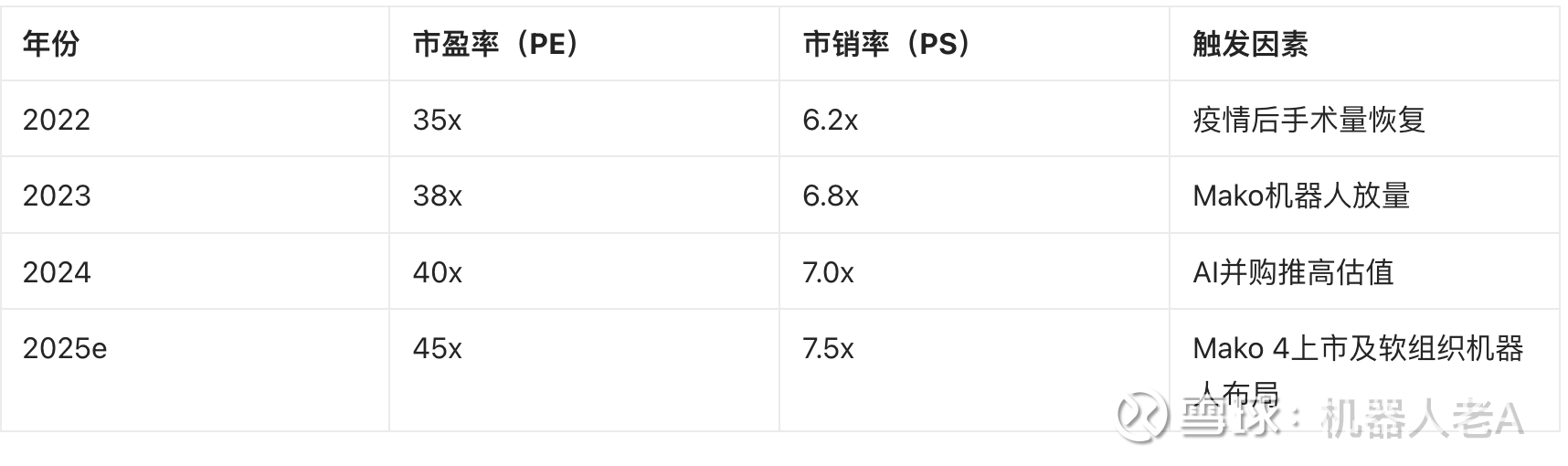

1. 估值跟踪(PE与PS比率)

2025年预期:

营收增长8.5%-9.5%,调整后EPS 13.20-13.45美元。

机器人与AI业务或推高PE至45倍(高于行业平均38倍)。

2. 投资建议

短期(1年内):谨慎增持。Q4利润波动及并购整合需时间消化,但机器人需求坚挺(2025Q1骨科收入增9.7%)。

长期(3-5年):强烈推荐。软组织机器人布局、AI生态闭环及全球化渠道扩张,有望维持10%+复合增长。

七、热点题材分析

手术机器人:

Mako 4(2025年推出)进一步抢占关节市场,软组织领域潜在并购对标直觉外科。

AI+医疗:

Care.ai平台整合远程护理,降低医院运营成本30%,2024年已接入500家医院。

政策避险:

退出集采市场(如中国脊柱业务),转向技术出口(Mako机器人亚太增速8.3%)。

八、结论:成色分析与综合评级

核心竞争力:⭐⭐⭐⭐⭐ 并购整合能力(80余次收购)、机器人技术壁垒(Mako)、现金流韧性。

成长性:⭐⭐⭐⭐ 2025-2027年EPS年化增速预计12%,软组织机器人或打开新市场。

风险控制:⭐⭐⭐ 高费用与政策依赖仍是短板,需持续优化。

综合评级:A(长期配置价值突出)

策略建议:逢低布局,关注2025Q2并购整合进展及Mako 4上市催化。

参考文献与数据来源

Stryker 4Q24业绩公告:脊柱业务出售与CFO更迭 [网页链接

Stryker 2025Q1季报摘要 [https:// 网页链接 ]

Stryker 2025年利润数据 [网页链接

全球内窥镜设备市场展望(2024-2029) [网页链接

注:部分财务数据经交叉验证(如2024年净利润30亿美元取自年报,2025Q1数据取自季报),差异值以公司披露为准。