高视医疗2024年报结构化评估

基于高视医疗(2407.HK)2024年年报,从财务表现、业务结构、研发进展、ESG表现及风险前景五个维度进行结构化评估:

📊 一、财务表现:增收不增利,现金流

承压

🔬 二、业务结构:双轮驱动失衡,技术服成亮点

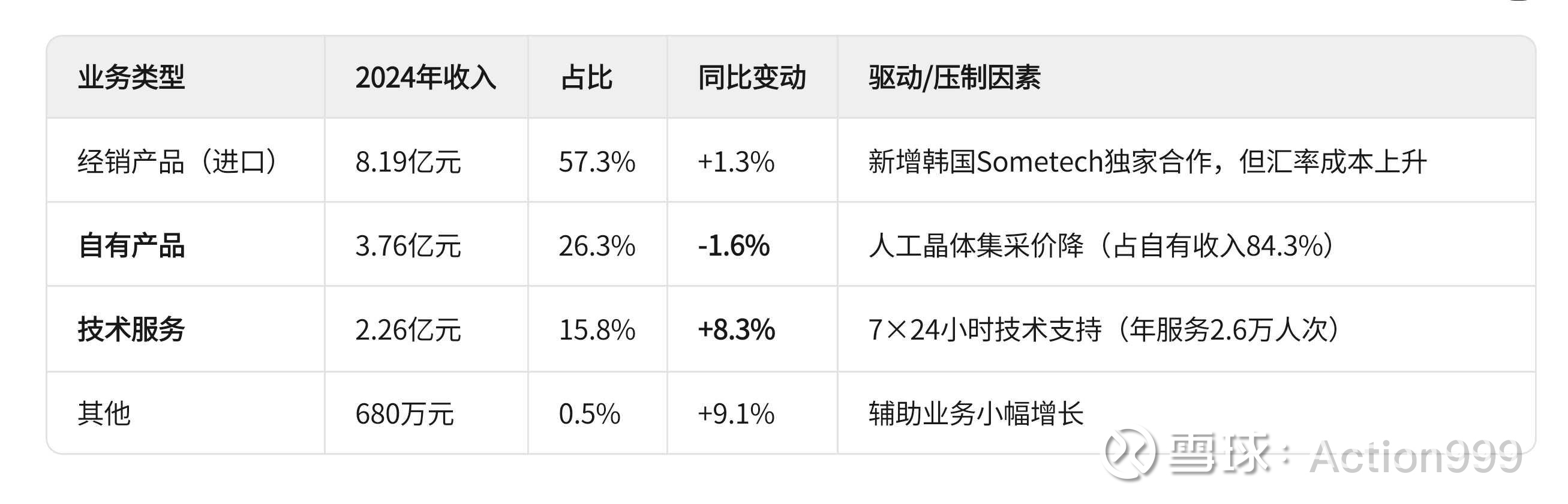

1. 产品收入细化

2. 区域市场表现

海外业务:

欧洲子公司Teleon获MDR认证,人工晶体销往52国,但营收贡献不足10%;汇率波动致汇兑损失570万元(2023年收益1,560万元)。

国内市场:

覆盖超5,000家终端客户,技术服务收入创新高(占比提升至15.8%)。

⚠️ 结构性风险:

经销占比过高(57.3%)致盈利受制于进口成本和汇率波动;自有产品亟待新增长点(OK镜、离焦镜、高附加值眼科医疗器械)

🧪 三、研发与产品管线:投入加码,关键突破在即

研发投入:

7,840万元(+48.2%),占自有产品收入20.9%,聚焦人工晶体国产化及OK镜技术落地。

技术合作:

与德国歌德公司达成超乳玻切系统技术转让,推动手术耗材国产化。

💎 核心期待:

OK镜(潜在市场规模百亿级)及离焦镜能否在2026-2027年兑现收入增量。

🌱 四、ESG表现:合规强化,环保数据披露不足

1. 治理与合规

反腐体系:全年开展6次反舞弊培训(覆盖董事/员工/代理商566人次),未发生贪腐诉讼;

信息安全:修订《信息安全管理制度》,未发生数据泄露事件;

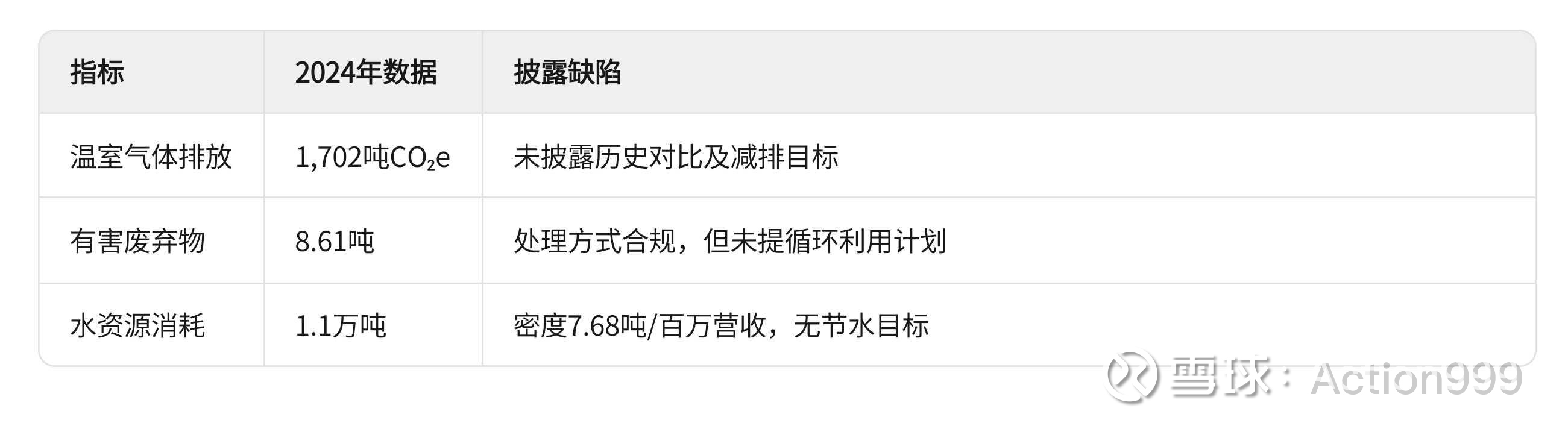

2. 环境责任

⚠️ 五、风险与展望

1. 短期风险

政策压力:人工晶体集采续约可能进一步降价,压缩毛利率;但高视泰靓晶状体属行业高端产品,更像进口产品综合比较有优势。

汇率波动:欧元负债敞口大(占借款60%),人民币贬值加剧汇兑损失;

商誉减值:电生理产品线战略调整致减值2,330万元,后续存减值隐患。

2. 长期机遇

消费医疗:OK镜(2025年底拿证)、离焦镜放量,切入青少年近视防控蓝海;

国际化:欧洲MDR认证落地+东南亚市场拓展,降低区域政策依赖;

服务赋能:技术服务收入高增长(+8.3%),提升客户粘性及现金流稳定性。

3. 估值优势

覆盖全国销售运维网络、技术服务收入占比提升、自研产品连续获批且参数优秀、全球布局、11PE、0.6PB、0.7PS、A级ESG。

💎 总结:

短期业绩承压、港股通剔除、但技术服务增长与自研管线突破提供高弹性。转型成功将显著提升估值,对标A股眼科医疗器械公司:欧普康视、爱博医疗。

投资有风险,落子需谨慎;

风物长宜放眼量,前路漫漫亦灿灿。