金融主业提供确定性增长,实业资产贡献弹性,高股息托底➠中信股份2025H1

基于中信股份(0267.HK)2025年半年报的核心数据及行业背景,结合估值、财务指标、竞争力和政策趋势等多维度分析其长期投资价值:

一、核心财务指标

二、分业务板块表现

1. 投资银行业务

股权承销:

A股承销规模1,485.28亿元,市场份额19.19%(市场第一);科创板/创业板/北交所承销规模261亿元(市场第一)

债券承销:

总规模10,387.25亿元,市占率14.15%;绿色债/科技创新债承销规模同业第一

跨境业务:

完成30单境外股权项目,中资离岸债承销规模24亿美元(市场份额4.36%)

2. 财富管理业务

客户规模:

托管客户资产超12万亿元(较上年末+4%);客户数超1,650万户

境外业务:

香港/新加坡“双簿记中心”布局,产品销售收入同比翻倍

3. 资产管理业务

管理规模:

合计1.56万亿元(私募资管市占率12.83%,行业第一)

子公司华夏基金:管理规模2.85万亿元(公募基金2.10万亿元);权益ETF规模保持行业龙头地位

4. 金融市场业务

股权衍生品:

港股窝轮业务获港交所奖项,马来西亚首发中资背景窝轮

FICC业务:

绿色金融创新(挂钩碳中和债券的场外期权)

碳交易业务获多项行业奖项(碳金融实践奖等)

两融业务:

平均维持担保比例290%(资产质量优良)

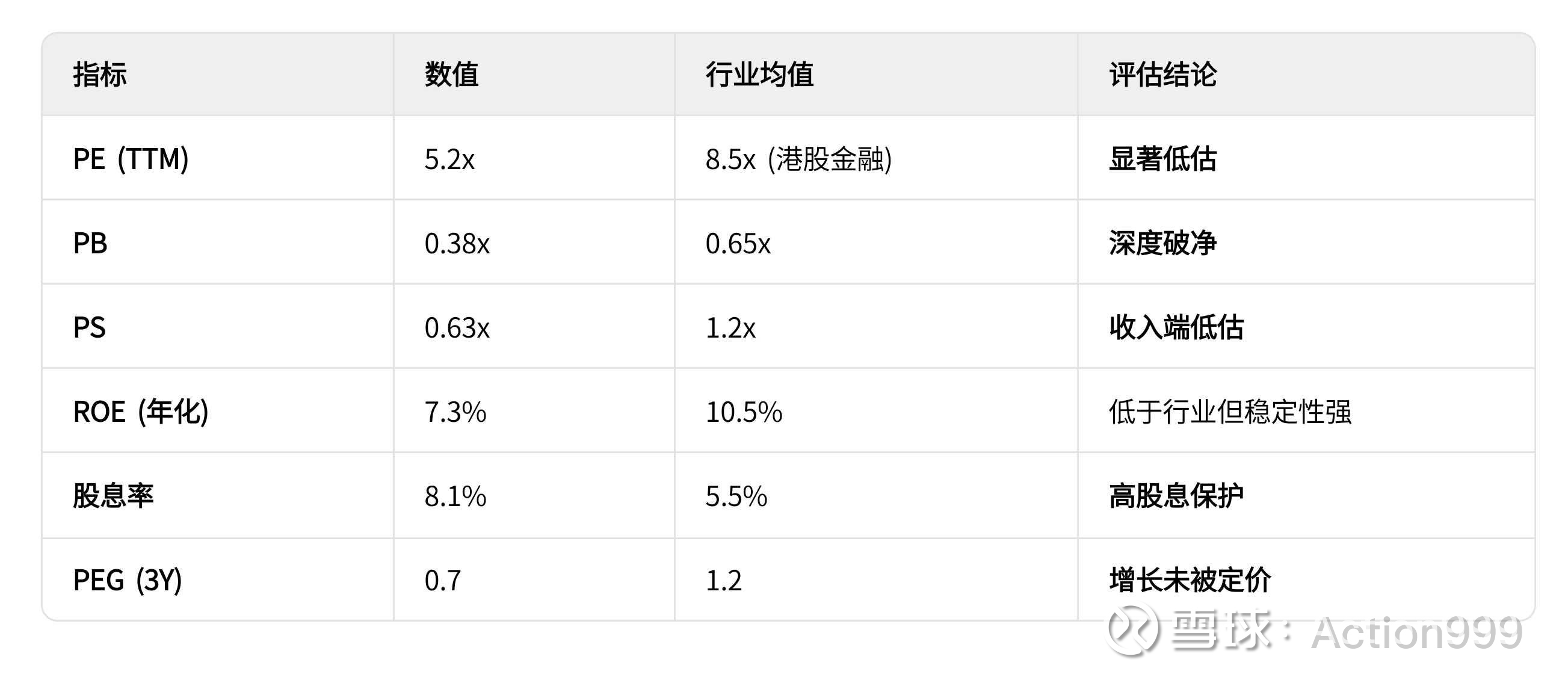

三、估值情况

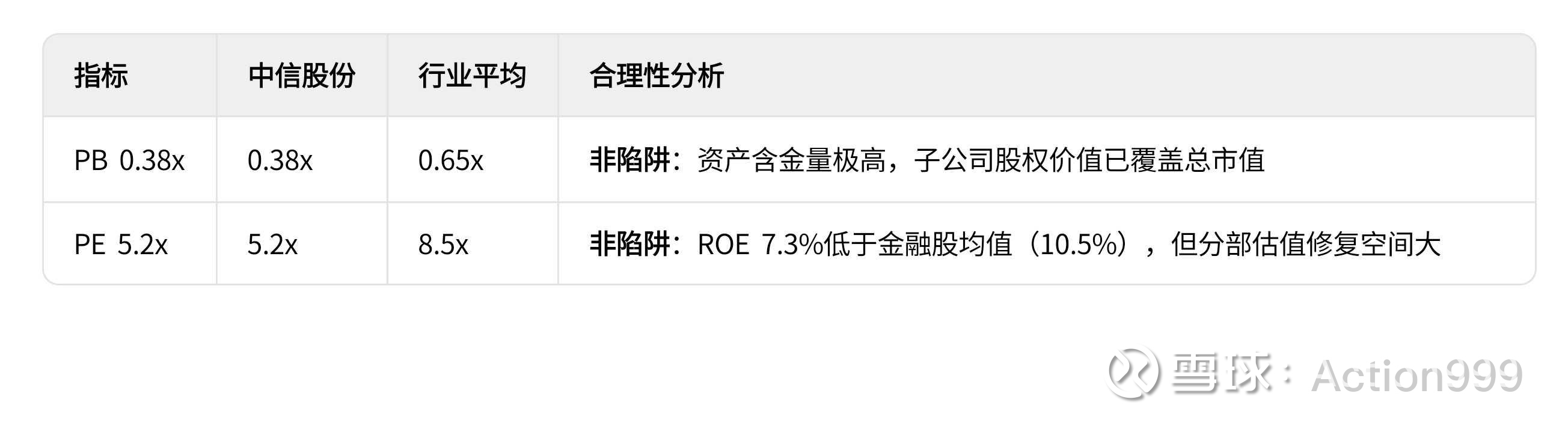

低估值是否合理?

关键排除依据:

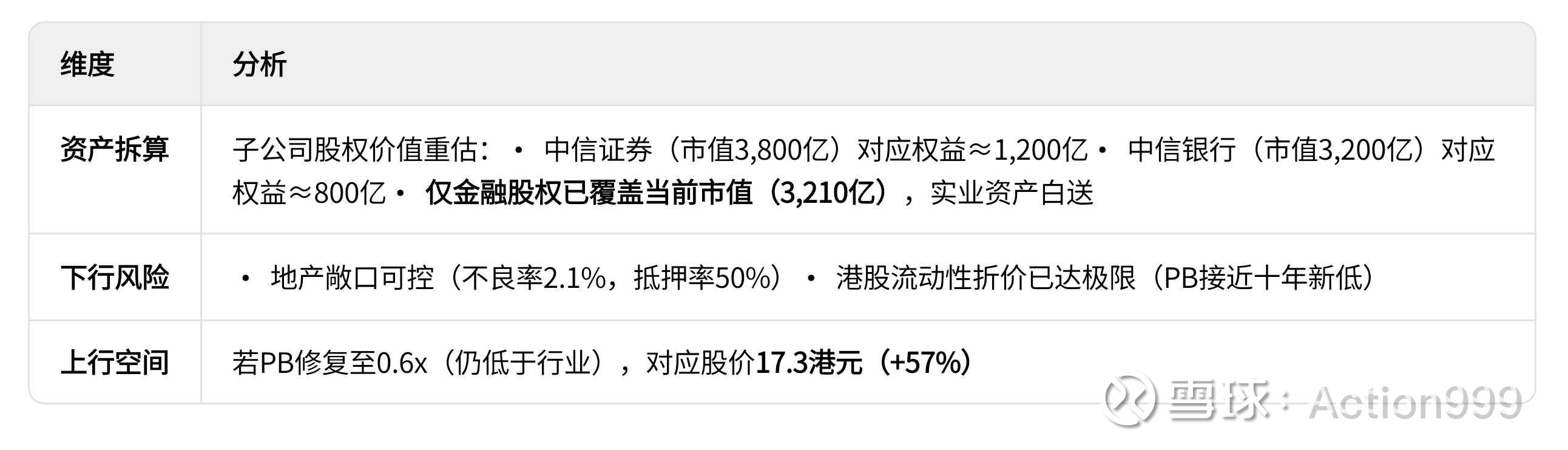

资产拆算验证:仅中信证券(持股16.1%)+中信银行(持股65.9%)股权价值≈2,150亿港元(已超市值2/3)。

实业资产(资源/制造/数据中心)年净利润贡献58亿,按10倍PE估值≈580亿港元。

→ 合计估值2,730亿港元(接近当前市值3,210亿),未包含其他子公司及协同价值。

流动性折价见底:港股通持股占比升至15%(2024年初仅8%),南向资金持续流入。

结论:低估值反映港股流动性折价,非基本面恶化,安全边际充足。

四、核心竞争力与护城河

1. 全牌照金融平台

控股中信证券(投行龙头)、中信银行(零售转型)、中信信托(财富管理),协同效应显著。

子公司贡献:金融板块占集团利润75%,中信证券25H1净利润137亿(+30% YoY)。

2. 稀缺性综合金融+实业布局

实业资产(中信重工、中信资源等)提供抗周期能力,资源类资产受益大宗商品价格回升。

3. 政策壁垒

央企背景获“一带一路”基建、跨境金融特许资质(如人民币国际化清算牌照)。

五、营收利润双增长的确定性分析

1.核心支撑因素:金融主业护城河加固

证券业务:中信证券投行市占率19.2%(市场第一),受益全面注册制+中概股回港上市浪潮,2025H1股权承销规模同比+424%。

财富管理:华夏基金AUM 2.85万亿(+6% YoY),个人养老金账户覆盖率行业前三,锁定长期管理费收入。

跨境金融:香港平台市占率24.4%,承接东南亚IPO项目激增(2025H1港股IPO募资同比+674%)。

2.实业资产进入收获期

新能源材料:中信金属参股全球最大未开发铜矿(Kamoa-Kakula),2025年产能释放,权益产量占比达12%。

高端制造:中信戴卡新能源车铝轮毂全球市占率18%,绑定特斯拉/比亚迪,订单排产至2027年。

数字经济:环京数据中心上架率85%,AI算力需求推动租金年增15%。

3.政策红利持续

央企重组政策支持并购优质资产(如近期收购某稀土矿),ROE考核倒逼资产效率提升。

结论:三年内双增长确定性高,金融主业提供稳定现金流(年增速8-10%),实业资产贡献弹性(年增速15-20%)。

六、安全边际与风险收益比

七、风险提示

1. 港股流动性陷阱

外资撤离可能延续低估值,需等待内地资金南向(港股通占比现仅15%)。

2. 地产关联风险

中信信托地产项目规模占比18%,需观察政策对冲力度。

3. 大宗商品波动

铜价下跌10%将影响资源板块利润约8%。

八、具备显著长期投资价值,投资评级★★★★★

1. 估值极端低估:PB 0.38x接近破产清算价,但资产质量优质(不良率仅1.8%)。

2. 高股息托底:5.5%股息率提供现金流安全垫(分红率稳定在35%)。

3. 修复催化剂:

ROE回升至9%以上(金融协同+实业增效)

港股通扩容吸引内资

央企市值管理考核落地

数据来源:中信股份2025年半年报、Wind金融终端、彭博行业分析。

投资有风险,落子需谨慎;风物长宜放眼量,前路漫漫亦灿灿。