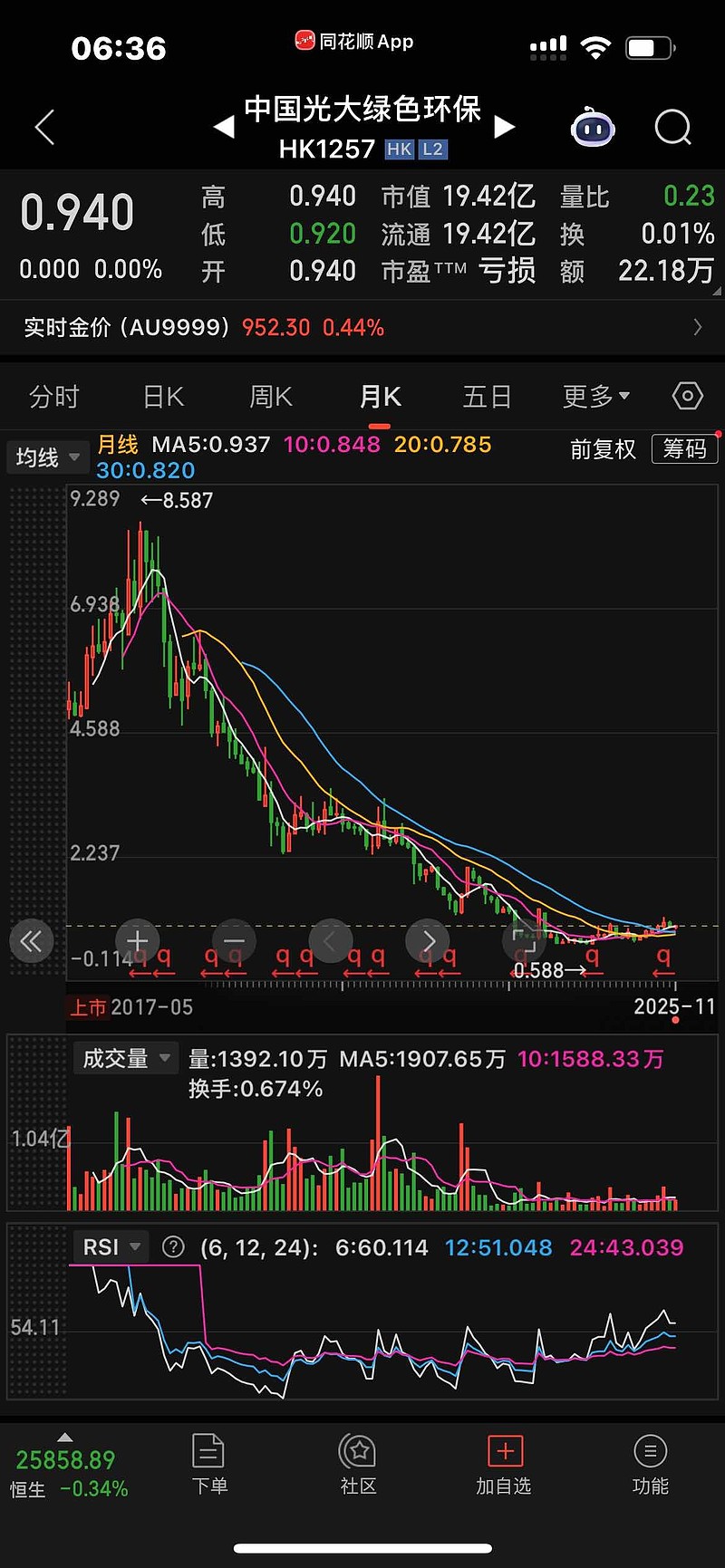

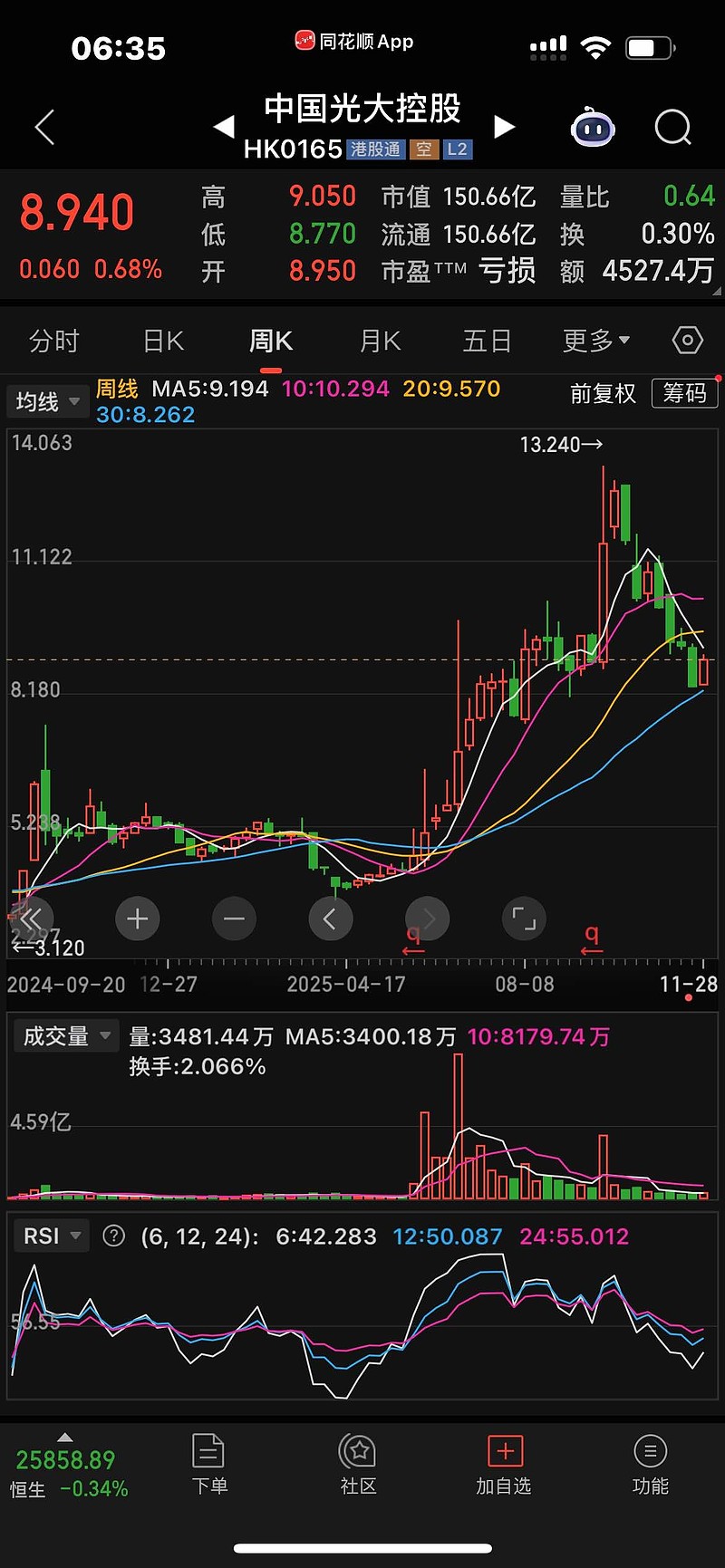

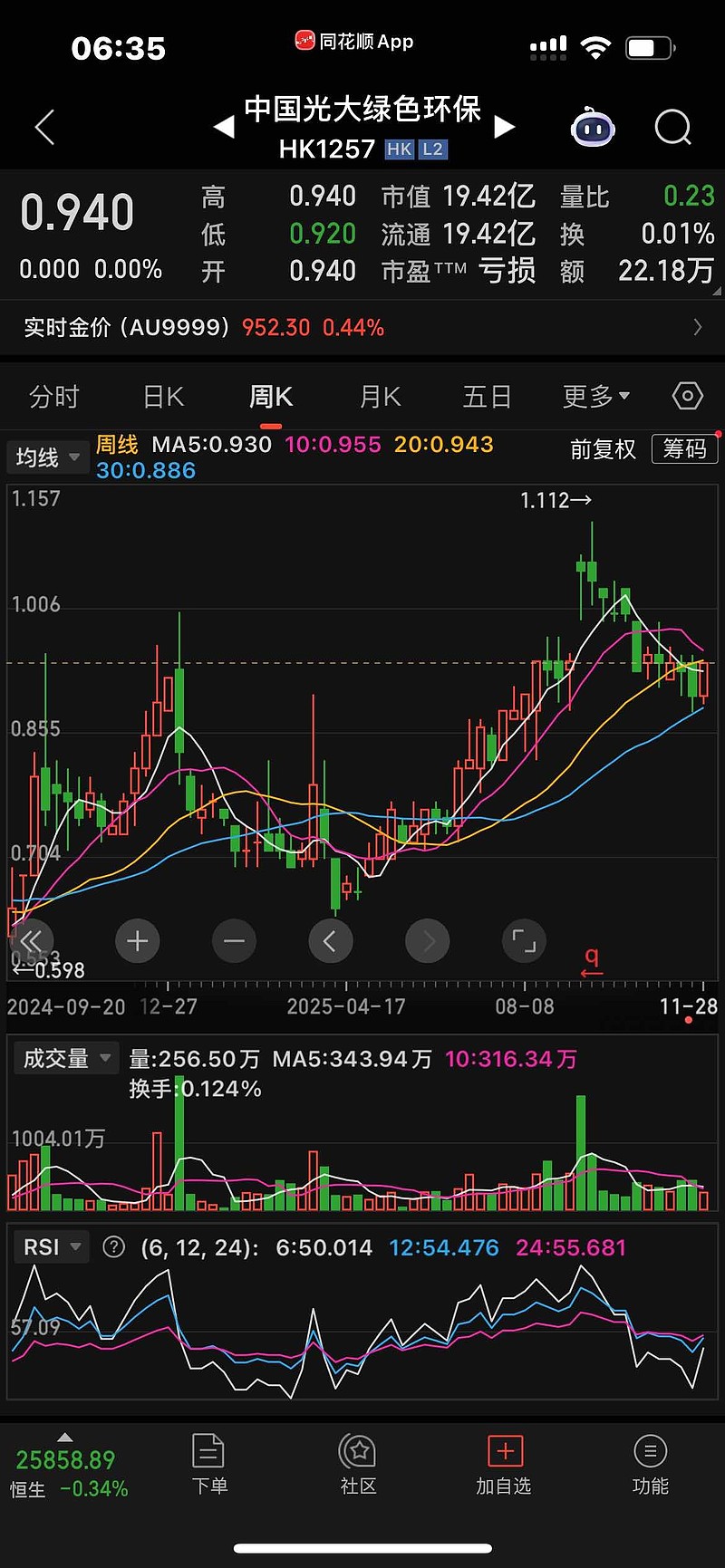

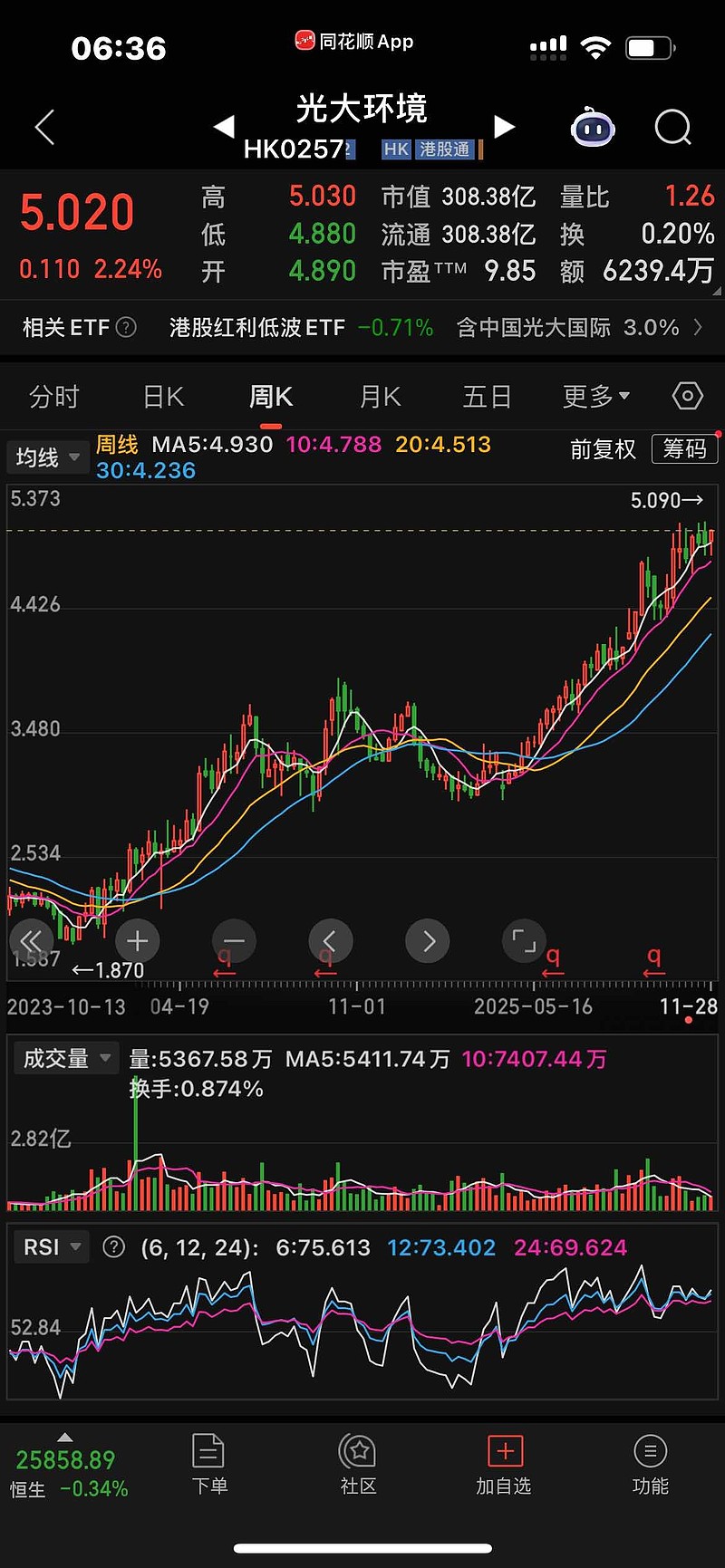

$中国光大绿色环保(01257)$ $光大环境(00257)$ $中国光大控股(00165)$ 自从央企光大系出事后,旗下上市公司股价也跌的一地鸡毛,重新换掌门人后,基本全部走出绝地反攻的趋势,当然,资产的出清和包袱的卸下以及行业与股市的反转也功不可没,这里重点提醒一家还在地板的中国光大绿色环保,喜欢博困境反转和捡烟蒂的可以看一下,这几年停止迅猛扩张后,现金流开始大大改善,而且10月一次就收到20亿政府所欠的补贴资金,资产质量大大提高,在建工程已经不多,目前主要利润来自生物发电和热力供应,新能源发电还是起步阶段,垃圾发电以及危废处理还在亏损,公司开始加大分红力度,预计两年后目前价格也就2倍市盈率,股息率20%可期!感兴趣的利用周末可以好好看看,兄弟公司已经股价飞起,而且控股母公司光大环境已经要回a股。

转:光大绿色环保公布业绩,根据上市公司业绩公告内的数据,净利润同比增长超预期。生物质综合利用板块,推动热电联供,增加利润增长点,并优化采购策略及项目管理降低生物质燃料成本,板块业绩增长是公司业绩增长的主要推动力。公司多元化融资,有效降低财务费用。公司CAPEX下降,自由现金流转正。上半年派息比例30%,目前股价对应中期股息率2.8%。2025H1公司环比扭亏为盈,我们认为公司有持续增长潜力,目前股价对应2025H1年PB0.2倍,股息率具吸引力,投资者可逢低布局。

报告摘要

光大绿色环保2025上半年净利润同比增长33%,超市场预期。期内公司收入同比降3%至34亿港元。由于在建项目量下降,非现金的建造服务收入同比减少1.33亿港元。运营服务收入达31.9亿港元,贡献公司收入94%,收益质量提升。公司毛利率同比升5.8个百分点,公司毛利同比增26%至8.6亿港元。主要来自运营服务毛利增长,生物质板块售电量及售蒸汽量双增,而成本下降。EBITDA同比降-11%至9.7亿港元,公司危固废板块资产减值及环境修复业务商誉减值1.78亿港元。但公司有效控制财务成本,借贷利率降低,财务费用同比减1.16亿港元。公司2025H1净利润同比涨33%至1.91亿港元,超市场预期。公司拟派中期息每股2.8港仙,派息比率30%,中期股息率2.8%。

生物质综合利用板块,热电联供提升利润,并实现有效成本控制。生物质综合利用板块收入27.1亿港元,贡献公司收入80%;EBITDA同比提升14.9%至10.2亿港元。期内公司售电量同比提升3%至34.1亿度。公司生物质项目进行热电联供,重点开拓供热市场,实现售汽量同比增长27%至217.6万吨,增厚公司利润并加速现金回流。对于国补到期的生物质项目例如砀山项目等,热电联供使项目经济效益最大化,实现盈利。公司实现有效降本,深挖生物质项目本地燃料资源,持续完善收储体系,采购策略及料场管理进一步优化,生物质利用成本大幅下降。生物质燃料单位成本降13.6%,生物质处理量下降4%。我们认为热电联供及有效降本将保持板块盈利持续增长。

危固废处置板块受行业影响EBITDA下滑。危固废处置板块收入同比降9%至5.2亿港元,贡献公司收入15%;EBITDA同比降76%至2674万港元。公司危固废合计处置23.9万吨,其中无害化处置21.2万吨,资源综合利用2.7万吨。国内危固废处置行业产能过剩明显,产能利用率偏低,因此处理单价持续下行。危固废填埋及焚烧处置的平均单价分别同比下降17%及4%,部分项目亏损,导致板块收入及EBITDA双降。

公司财务费用大幅下降28.3%。期内公司财务成本有效控制,财务费用减少1.16亿港元。公司借贷综合有效利率降至2.80%,比2024年降低0.58个百分点。公司多手段降低财务费用,包括降低国内存量贷款利率,多元化融资渠道。期内公司发行了首笔国补ABS,总额6.53亿元人民币,其中优先级的利率为1.79%。公司发行两期绿色中票,总计20亿元人民币,利率分别为2.39%和1.98%。持续降低公司平均利率水平。

投资建议2025H1公司净利润同比增长33%至1.91亿港元。公司中期派息比率超30%,中期股息率2.8%。我们认为公司生物质综合利用项目持续拓展供热市场,供热量持续增长,并有效控制生物质成本,预期将推动公司业绩增长。公司新建项目量大幅下降,资本开支降低,运营现金回流加速。预期公司现金流维持较好水平,具备保持稳定派息的现金流支持。2025H1公司环比扭亏为盈,但全年业绩仍有危废项目减值风险。目前估值为2025H1年PB0.2倍,预期全年股息率具吸引力,投资者可逢低布局。

风险提示:生物质热电联供,市场拓展慢于预期;危固废项目资产减值。