潞安环能研究笔记

1. 核心观点摘要

2025年以来,受煤炭行业周期下行、尤其是喷吹煤与焦煤价格回落的影响,潞安环能(以下简称“公司”)业绩面临显著压力。根据最新发布的2025年三季度报告,公司前三季度营收与净利润双双同比下滑,其中第三季度单季业绩降幅扩大。

然而,作为国内喷吹煤行业的龙头企业,潞安环能凭借优质的资源禀赋、极具竞争力的成本管控能力以及长期稳定的高分红政策,在行业低谷期仍具备较强的安全边际。随着四季度供暖旺季的到来及宏观政策对地产链的托底,预计公司业绩将在2025年底至2026年逐步企稳。

2. 2025年财务业绩分析

2.1 整体业绩回顾

根据公司发布的《2025年第三季度报告》,主要财务数据如下:

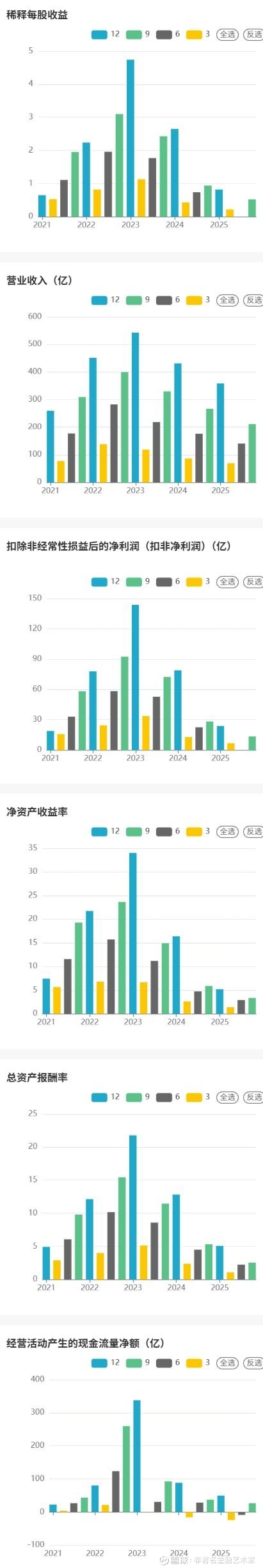

营业收入: 2025年前三季度实现营收 210.99亿元,同比下降 20.82%。

归母净利润: 前三季度实现归母净利润 15.54亿元,同比下降 44.45%。

扣非净利润: 前三季度扣非后归母净利润 13.42亿元,同比下降 52.41%。

2.2 季度波动分析

业绩呈现“前稳后弱”的趋势,第三季度下行压力加大:

Q1 & Q2: 上半年归母净利润约13.48亿元,季度平均盈利在6.5亿-7亿元区间,虽同比下滑但相对稳健。

Q3单季: 第三季度单季营收 70.31亿元(同比-21.83%),归母净利润仅为 2.06亿元,同比大幅下降 63.96%,环比亦有明显缩缩减。

业绩下滑主因:

价格因素: 2025年煤炭市场供需格局宽松,尤其是受房地产及钢铁行业需求疲软影响,公司核心产品喷吹煤及炼焦煤价格中枢显著下移。

产销节奏: 受山西地区安全监管严格化及环保政策影响,部分矿井产能释放受限,产销规模未能有效以量补价。

3. 经营情况与行业分析

3.1 煤炭业务:喷吹煤龙头地位稳固

潞安环能是全国最大的喷吹煤生产基地,其喷吹煤产品低硫、低磷、高热值,在钢铁冶炼中具有不可替代性。

产量数据: 2025年前三季度,公司原煤产量保持在4200万吨左右量级,尽管面临安监压力,公司仍通过优化生产组织,极力保证了主力矿井的稳产。

销量变化: 10月最新运营数据显示,公司商品煤销量同比小幅增长3.3%,显示出四季度销售端有回暖迹象。

3.2 行业环境:周期底部的考验

需求端: 2025年,钢铁行业(喷吹煤主要下游)受地产新开工不足拖累,高炉开工率波动较大,压制了原料采购意愿和价格。

供给端: “增产保供”政策延续,但山西省内开展的“三超”整治及隐蔽工作面检查,在一定程度上限制了供给的无序释放,为煤价提供了一定底部支撑。

3.3 成本与费用管控

在营收下滑背景下,公司持续推进降本增效。但由于煤炭开采刚性成本(人工、安全投入、折旧)较难大幅压缩,导致销售净利率从去年的较高水平回落。Q3单季利润的大幅缩减,也可能与季度末集中计提费用或成本结算周期有关。

4. 未来展望

4.1 产能置换与资源接续

2025年10月,公司董事会批准子公司购买60万吨/年煤炭产能置换指标,投资约1.36亿元。这一举措表明公司在行业低谷期仍在积极进行资源储备,为未来产能核增和新建矿井铺路,保障中长期成长性。

4.2 估值与分红

估值优势: 截至2025年11月下旬,公司股价约为13.4元左右,动态市盈率(PE-TTM)处于历史低位区间。市场已较为充分地定价了业绩下滑的风险。

高股息属性: 潞安环能历来重视股东回报。尽管2025年利润下滑,但考虑到公司现金流依然健康(前三季度经营性现金流净额约26.8亿元),预计公司仍将维持较高的分红比例。在当前低利率环境下,其股息率(预计3%-5%以上)仍具吸引力。

4.3 2026年预期

展望2026年,随着国家一揽子增量政策对宏观经济的刺激效应逐步传导至实物工作量,钢铁和建材需求有望边际改善。同时,煤价在经历2025年的深度调整后,进一步下跌空间有限,大概率维持区间震荡。公司业绩有望在2025年Q4至2026年Q1构筑底部。

5. 风险提示

煤价超预期下跌: 若宏观经济复苏不及预期,钢铁需求持续低迷,将导致喷吹煤价格进一步下探。

安全生产风险: 煤炭行业属高危行业,若发生安全事故将面临停产整顿风险。

政策风险: 环保限产或能源双控政策可能影响公司产量释放。

5. 总结

潞安环能2025年业绩虽处于周期性低谷,但公司资产质量优良,资源护城河深厚。短期内业绩受煤价下跌拖累明显,但中长期来看,其作为喷吹煤龙头的价值并未受损。关注公司在周期底部的配置价值,重点留意四季度煤价走势及年报分红方案。