No15.机器人细分---磨具磨料行业分析研究~

今天来和大家聊聊机器人行业的一个细分分支磨具磨料行业。主要是3个方面内容:

1. 磨具磨料行业周期的主要影响因素

2. 投资磨具磨料行业的合适的时间点

3. 磨具磨料行业的具体投资标的

——————————————————————————————————-

Q1 磨具磨料行业的周期的影响因素都有那些?

✅一、需求端驱动因素

1. 制造业景气度传导

l 汽车/航空航天:新能源汽车轻量化材料加工、大飞机零部件精密研磨需求拉动高端磨具增量。

l 半导体/电子:晶圆抛光、芯片封装推动纳米级磨料需求(如氧化铝抛光液)复合增速超15%。

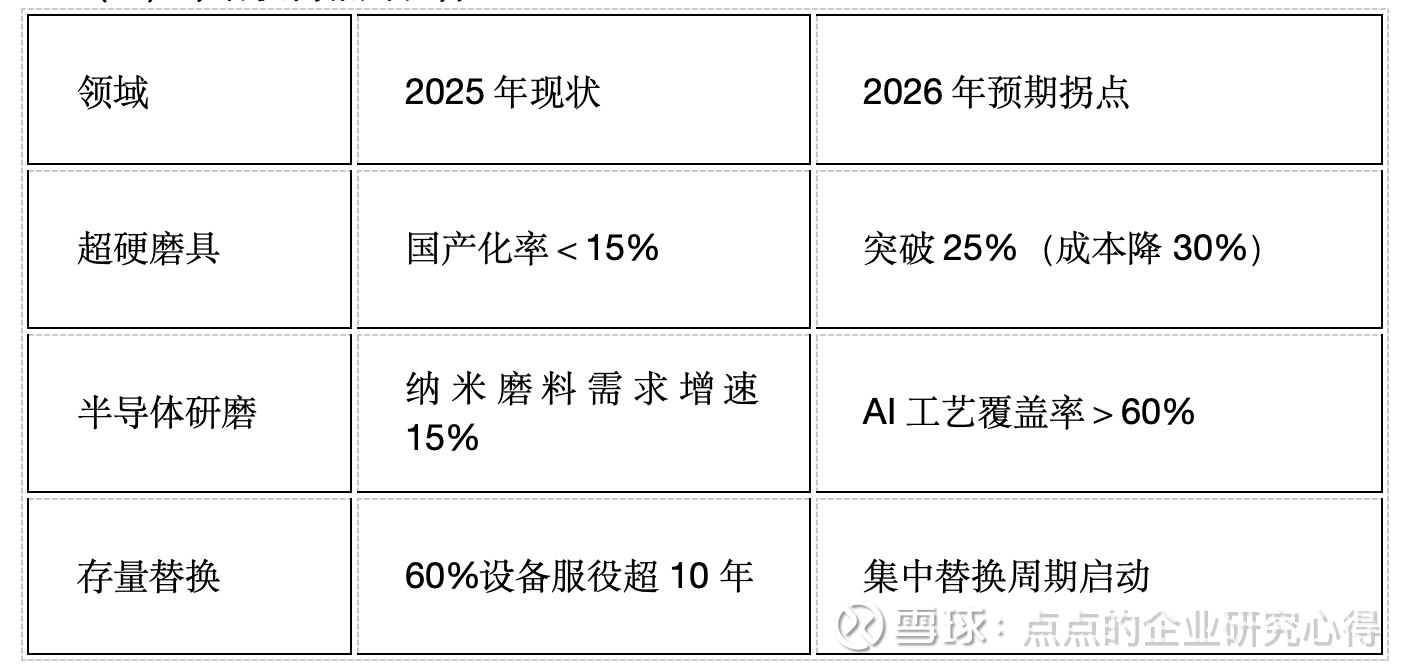

l 存量设备更新:约60%工业设备服役超10年,2026年起进入集中替换周期。

2. 技术升级迭代压力

l 传统磨具(如普通砂轮)被超硬磨具(金刚石/立方氮化硼)替代,后者增速(CAGR 7.5%)远超传统产品(CAGR 4.2%)。

l 智能制造要求磨具集成AI精度补偿、数字孪生等能力,倒逼企业技术投入。

✅二、供给端制约因素

1. 原材料成本波动

l 棕刚玉(占原料成本50%)、碳化硅等价格受环保限产影响,2024年涨幅达12%,侵蚀中低端产品利润。

l 高纯度材料(如半导体级碳化硅)进口依存度高,地缘政治加剧供应链风险。

2. 产能结构性失衡

l 中低端磨具同质化严重(同质化率80%),产能利用率不足70%;

l 高端领域(如五轴机床配套超硬砂轮)国产化率低于15%,依赖进口。

✅三、政策与外部环境

1. 绿色制造强制转型

l 欧盟CBAM碳关税推高出口成本15%-20%,企业需投入营收5%-8%进行节能技改(如低温烧结工艺降耗30%)。

2. 国产替代政策助推

l 2025年高端磨料磨具国产化率目标45%,专项补贴覆盖技术攻关成本30%。

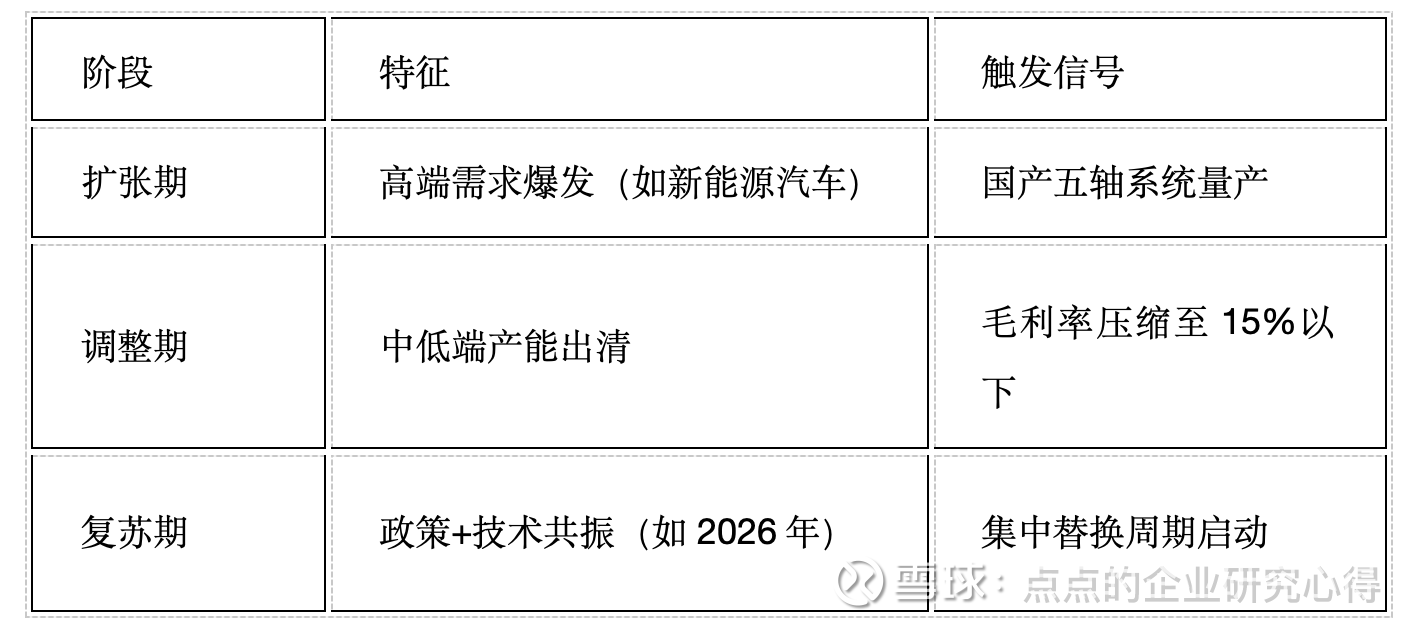

✅四、行业周期性规律

——————————————————————————————————————

Q2当前是否是合适的投资磨具磨料行业的时间点?(2025年8月)

✅一、当前(2025年下半年)非全局性投资良机

1. 中低端产能过剩与利润压缩风险

l 中低端磨具(如普通砂轮、切割片)同质化率高达80%,产能利用率不足70%,价格竞争导致毛利率压缩至15%以下,短期内盈利空间有限。

l 低端通用磨料(如棕刚玉)受原材料价格波动影响显著,2024年棕刚玉涨幅达12%,进一步侵蚀企业利润。

2. 高端领域技术依赖与国产替代滞后

l 高端磨具(如五轴机床配套超硬砂轮)国产化率低于15%,核心部件(如纳米级氧化铝磨料、立方氮化硼)进口依存度高,技术迭代面临断供风险。

l 新兴技术(如AI精度补偿、静电植砂工艺)尚未规模化应用,工艺稳定性待验证,研发投入回报不确定性大

3. 外部成本压力加剧

l 欧盟碳边境调节机制(CBAM)推高出口成本15%-20%,企业需投入营收5%-8%用于绿色技改(如低温烧结工艺),短期现金流承压。

l 原材料供应链风险(如高纯度碳化硅)因地缘政治扰动加大,影响高端磨具交付周期。

✅二、最佳投资窗口期:2026年下半年起

(一)政策与需求共振驱动

l 国产替代目标集中兑现:2025年高端磨具国产化率目标45%,2026年进入政策验收期,专项补贴覆盖技术攻关成本30%,推动内需市场扩容。

l 下游高端制造业(新能源汽车、半导体)需求爆发,如新能源汽车电池模具市场规模2026年预计突破300亿元,柔性制造渗透率超50%,拉动超硬磨具需求。

(二)技术突破与成本优化

l 超硬磨料(金刚石/立方氮化硼)增速(CAGR 7.5%)远超传统产品,2026年国产五轴系统量产将配套高端砂轮成本下降30%,提升国产竞争力。

l 绿色技术(水性粘结剂、循环再生体系)普及率提升,VOCs排放降低,符合全球环保趋势,增强出口溢价能力。

(三)市场供需格局改善

✅三、投资策略建议

1. 赛道优先选择

l 重点布局:超硬磨具(金刚石砂轮、CBN砂带)、半导体级抛光材料(纳米氧化铝),受益新能源汽车与芯片封装需求。

l 规避领域:低端同质化产品(如普通砂轮片),因产能过剩且毛利持续下行。

2. 企业筛选关键维度

l 技术壁垒:拥有核心专利≥20项(如AI补偿算法、静电植砂技术)。

l 供应链韧性:关键原料自供率>50%(如碳化硅、高纯刚玉)。

l 政策绑定:入选国家级绿色制造或智能试点项目,确保补贴持续性。

3. 分阶段投入节奏

l 2025Q4:轻仓跟踪技术攻关企业(如半导体磨料研发商),关注国产化验证进展。

l 2026Q2起:重仓产能释放龙头(高端产品占比>40%、毛利率>25%),抓住政策与技术共振红利。

✅结论:当前需谨慎规避中低端红海市场,但2026年下半年将迎来“国产替代兑现+高端需求放量+技术成本拐点”三重驱动,建议优先监测超硬磨具量产进度与欧盟碳关税豁免动态。

——————————————————————————————————————-

Q3 磨具磨料行业的有哪些投资标的可以关注?

基于磨具磨料行业的高端化趋势(如超硬磨具替代加速、半导体需求驱动)及国产替代政策推进,结合企业技术壁垒、市场地位和增长潜力,推荐以下重点上市公司标的。筛选标准聚焦高端产品占比高、政策绑定紧密、下游需求匹配度强的企业,规避低端同质化产能厂商。

✅ 一、高端磨具与超硬材料领军者

1. 国机精工(002046.SZ)

l 核心优势:国内磨具磨料综合龙头,超硬材料制品(如半导体晶圆切割刀片市占率超40%)打破国际垄断,航天轴承国产化率超90%15。2024年磨料磨具收入9.76亿元,正扩张半导体级CMP抛光垫产能,受益于国产大飞机和芯片封装需求。

l 政策绑定:入选国家级绿色制造项目,获专项补贴覆盖技术投入30%。

2. 美畅股份(300861.SZ)

l 技术壁垒:金刚石线领域全球领先,应用于光伏硅片切割,市占率居国内首位;2024年市值行业第一,产品毛利超35%。

l 新增量:布局碳化硅衬底研磨工具,适配新能源汽车轻量化材料加工。

3. 四方达(300179.SZ)

l 细分领域:专注于超硬材料及制品(如石油钻头用复合片),技术覆盖纳米级抛光,2024年营收增速领先行业。

l 需求驱动:半导体晶圆抛光耗材需求复合增速超15%,公司产能利用率达85%以上。

️✅ 二、成长型技术突破企业

1. 博深股份(002282.SZ)

l 业务整合:金刚石工具与涂附磨具双轮驱动,收购金牛研磨后涂附磨具产能提升,2024年跻身行业市值前五。

l 出口能力:产品85%出口欧美,通过欧盟OSA安全认证,受新能源电池模具需求拉动。

2. 黄河旋风(600172.SH)

l 原料优势:人造金刚石产能国内前三,成本较进口低25%,应用于超硬砂轮和精密刀具。

l 绿色转型:节能工艺降耗30%,契合欧盟碳关税要求

3. 金太阳(300606.SZ)

l 创新方向:纳米级研磨抛光材料龙头,2023年营收逆势增长,产品适配消费电子和芯片封装。

l 政策受益:入选省级智能制造试点,补贴覆盖研发投入20%。

✅三、新兴赛道潜力标的

1. 岱勒新材(300700.SZ)

l 技术亮点:金刚石线切割技术领先,2024年毛利率35.34%,受益光伏和半导体切片需求放量。

l 产能扩张:2025年目标产能提升50%,覆盖8英寸碳化硅衬底加工。

2. 三超新材(300554.SZ)

l 高速成长:2023年营收增速63.63%,聚焦CMP抛光垫和精密磨具,国产化率提升至30%。

l 下游绑定:深度合作宁德时代,配套电池材料研磨设备。

✅配置建议

l 优先布局:国机精工(国产替代核心)、美畅股份(光伏需求确定性高),因高端产品占比超40%且政策扶持明确。

l 谨慎选择:低端通用磨具厂商(如同质化率80%领域),毛利持续承压。

l 监测指标:超硬磨具国产化率(2025年目标45%)、半导体资本开支增速;短期跟踪欧盟碳关税豁免进展。