No20.如何通过“金银比”投资白银企业~

点点的企业研究心得

· 上海

今天主要研究3个问题:

Q1. 金银比概念及过往历史数据

Q2. 根据金银比,推算目前是否是投资白银股的合适时机?

Q3. 白银企业标的有哪些

备注:此文章写于2025年6月,数据更新截止到2025年6月。

——————————————————————-

Q1. 金银比概念及过往历史数据

① 基本概念

ü 计算公式:金银比 = 黄金价格 ÷ 白银价格,表示一盎司黄金可兑换的白银数量。

ü 经济意义:衡量黄金与白银的相对价值强弱,反映市场避险情绪与工业需求变化。

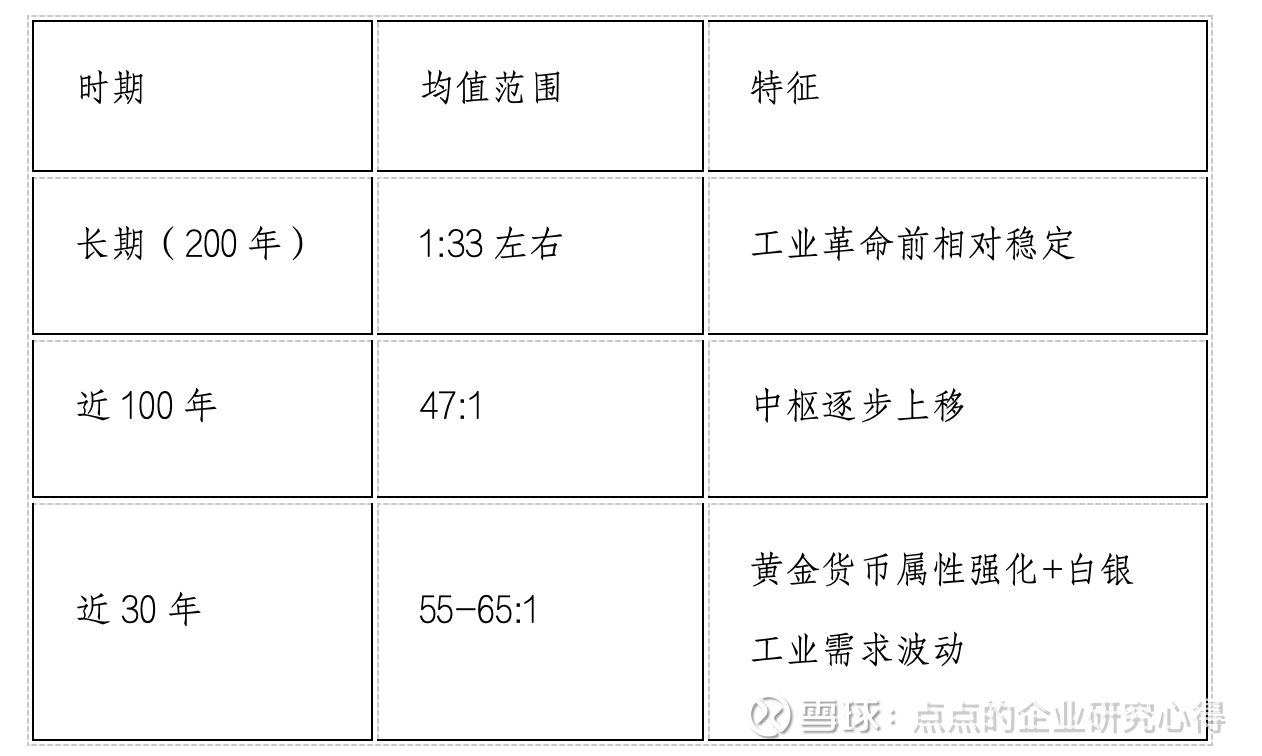

② 历史均值区间

③ 极端高位事件(金银比>80)

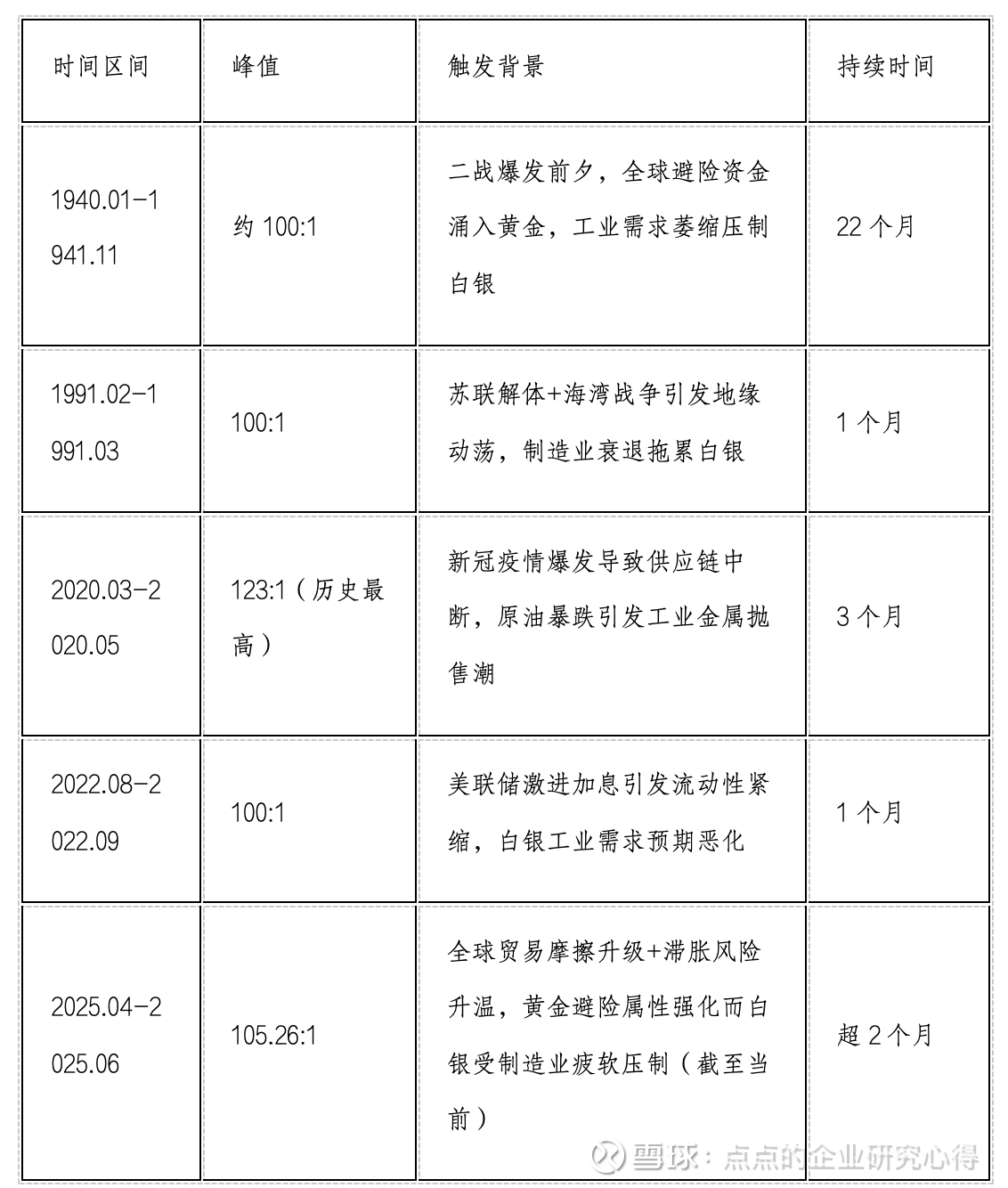

根据历史数据统计,最近100年(1925-2025年)金银比突破100的情况共发生5次,具体事件及背景如下:

l 共性驱动因素:

Ø 避险需求极化:地缘冲突(战争、解体)、系统性风险(疫情、金融危机)推高黄金需求;

Ø 工业需求坍塌:经济衰退导致白银工业应用(电子、光伏等)预期恶化。

l 持续时间规律:

Ø 极端

点击查看全文