灿勤科技丨4000点之上仍是起点

转自公众号"大杜投研笔记",我们是一个量化+主观的研究团队,要查看其他策略模型可移步。

01.公司基本面

“5G周期”向"卫星、低空、科技"的跨越,处于业绩修复与赛道切换的拐点。

A. 核心竞争力

灿勤是国内陶瓷介质滤波器的龙头,长期深度绑定华为产业链。其核心优势在于高品质介质陶瓷材料的自主研发能力。

B.增长驱动力

①6G与卫星互联网: 随着2026年6G标准进入关键验证期,以及“千帆星座”等国产卫星组网加速,对高频、小型化滤波器的需求呈指数级增长;

②低空经济:公司开发的LTCC(低温共烧陶瓷)等产品已开始应用于低空飞行器的通感一体化设备中,这是2025-2026年重要的新增量;

③半导体封测材料: 公司在HTCC(高温共烧陶瓷)陶瓷封装外壳领域的进展,助力其摆脱对单一通信业务的依赖。

C.业绩和估值

2025年三季报显示利润已现复苏迹象,但当前动态市盈率(PE)较高,说明市场已经在交易其未来的成长预期而非当前的利润。

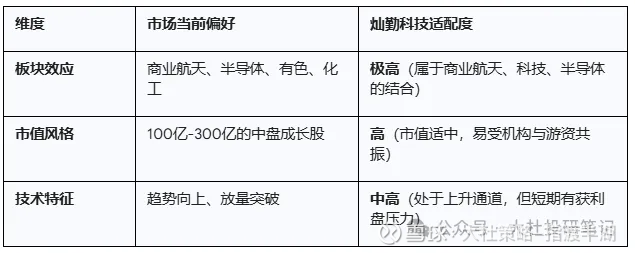

02.与当前A股风格适配度

业务主题契合、市值上也正契合2026年的从杠铃→中盘的风格

03.同行业内有没有更好的呢

详细差异化对比分析

①产品线: 武汉凡谷是传统基站滤波器的“老大哥”,其强项在于金属腔体滤波器,虽然也在切入陶瓷介质领域,但灿勤科技在陶瓷介质这一细分路径上的技术积淀更深,毛利率通常更高。

②适配性: 6G和卫星互联网对“小、轻、稳”的要求极高,灿勤的陶瓷介质方案在物理特性上更占优势。武汉凡谷更偏向于“规模效能”,而灿勤更偏向于“性能先导”。

B. 灿勤科技 vs. 国瓷材料:上游与中游的“协同与竞争”

①关系: 国瓷材料提供的是最底层的陶瓷粉体,是灿勤的潜在供应商。

②逻辑: 国瓷属于“卖水人”,赚的是全行业放量的钱,波动性小但爆发力较弱;灿勤则是将材料加工成“高壁垒组件”,在6G标准确定的爆发期,其业绩弹性(即赚取技术红利的能力)通常大于国瓷材料。

①领域: 信维通信侧重于手机、平板等消费电子终端的LTCC组件;灿勤则聚焦于基站、雷达、卫星等宏观通信设施。

②盈利模式: 灿勤科技受单一大客户(华为等)影响较大,但也因此具备更强的"国产替代"确定性;信维通信则面临全球手机产业链的激烈价格竞争,毛利相对受限。

04.核心竞争力的决胜点: HTCC与LTCC

在2026年这个节点,单纯的5G滤波器已经不是估值重心,高温/低温共烧陶瓷(HTCC/LTCC)才是。

灿勤科技,已经在HTCC陶瓷封装领域实现了国产化突破,专门解决高端半导体芯片的外壳卡脖子问题,这让他的逻辑从"通信股"跨越到了"半导体设备/材料股"。

在目前A股的科技牛市中,市场更愿意给“解决卡脖子问题”且"具备前瞻技术"的公司高溢价。相比之下,灿勤的纯粹性比信维通信高,爆发力比国瓷材料强。