《证券公司分类评价规定》是券商行业反内卷的开始,也是对龙头券商来自灵魂深处的超级利好!

国内有个比较重要的事。

村里修订并正式实施《证券公司分类评价规定》。

我查了一下,这个规定最早是2009年推出的,叫《证券公司分类监管规定》,这次是时隔5年后再次修订,把名字都改了。

既然改了名字,也就说明,村里对券商的要求变了,以前是别犯错就行。

现在不仅不能犯错,还要事情做好,并且用评分的方式来排名。

具体来看,这次的新规是对券商管理的升级,对券商股的影响很大。

如果你有券商股,那你就得看一看了。

要求的第一点是得有真本事。

以前券商最爱干的事,就是所谓的通道业务。

说白了就是拉着投资者开户,自己当个二道贩子,收手续费就行,技术含量不高,还能快速把经营流水做大。

但现在这套可不行了。新规大幅提高了财富管理、投资银行、研究等高精尖业务的分值,也就是说,券商想要拿高分,就必须得在帮客户理财、研究挖掘牛股这些需要真本事的技术活上显出自己。

从这里我们也能看出来,村里希望券商们不再扎堆比谁家盘子大、用户多,卷同质化的通道服务,比谁佣金更低,要比就比谁家提供的建议更专业,谁能帮投资者赚到钱,多在服务上下功夫。

第二点是需要负责任。

A股里那么多上市公司,都是券商保荐进来的,券商就是A股的中介,如果中介不负责,把经营有问题、只想圈钱的坏公司放进来,倒霉的就是广大投资者,整个市场的根基便会动摇。

这次新规对券商中介业务的责任要求,提高到了前所未有的高度。

如果保荐的公司有财务造假一类的大问题,那扣分是毁灭性的,让你一年都翻不了身。反过来,如果保荐了国家支持、专精特新的优质硬核企业,加分也是少不了的。

简单来讲,券商既然想赚高额的上市承销费用,那就先把安全和质量放在第一位,而不是内卷谁的投行费用更低。

第三点是要显出价值。

金融的根本是服务经济实体,光自己玩没有任何意义。一家券商的价值,不能按它每年有多少盈利计算,要看它对整个社会创造了哪些价值。

这次的新规显然是在引导券商不能只埋头赚钱,更要抬起头来看准方向,把自己的发展融入进国家大战略里。

之前说这种话,更多的是在情怀、口号层面上,但这次不一样了,能换来实实在在的分数,券商们的动力自然也会不一样。

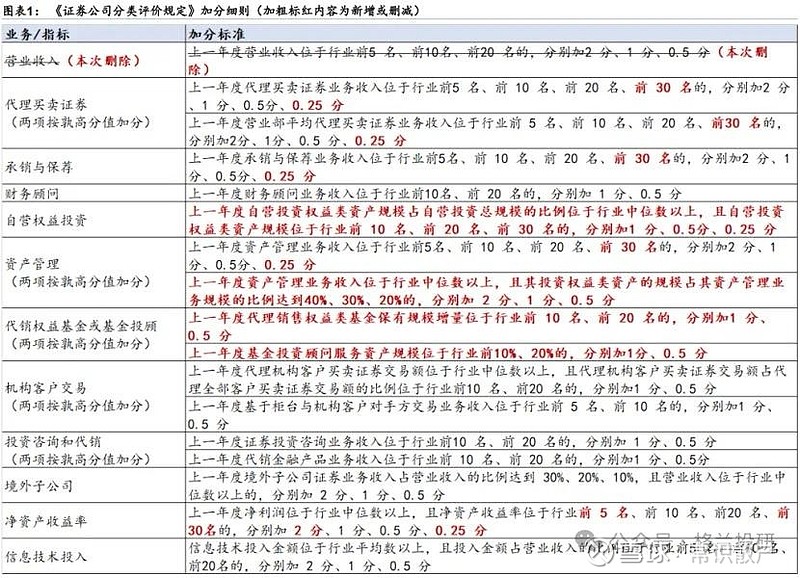

卖方把具体改动总结好了,蛮详细的。

那么,对于券商行业来说,有什么影响呢?

简单讲,这就是对券商行业的反内卷。

从历史经验看,每逢有重大的资本市场制度改革,券商股往往都会应声而动,走出一波交易性行情。这次的新规目标明确,像是手术刀般精准指向行业顽疾,对功能性完善、风控扎实的优质券商来说是实打实的利好。

中期来看,新规的核心在于让券商发挥功能作用,在服务经济实体、引入长期资金、财富管理等方面扎根比较深、资源比较好的龙头券商天然具备获取高分的优势。

这个高评分也不再只是个荣誉,更是实打实的业务优势,龙头券商能够用更低的成本撬动更大的业务杠杆。

对于中小券商而言,继续小而全的模式压力就显得太大了,走专精特新的路线,杀出一条出路更有价值。

这次的评价,将深刻重塑整个行业的竞争格局和商业生态。

高评级券商将凭借其在资本、人才、品牌和业务资格上的优势,构建起越来越宽的护城河。

反之,那些长期处于低评级、缺乏核心竞争力的券商,可能会在激烈的竞争中被边缘化,甚至成为被并购整合的对象,从而推动行业集中度的进一步提升。

再叠加新规明确鼓励券商发展投资顾问、资产管理等轻资产业务,相当于直接引导行业商业模式从依赖牌照和通道转向注重专业能力和品牌价值。

在这次新政策的指引下,优质龙头券商,特别是各类业务比较齐全的券商,将会显著受益。

过去靠风控更放水、收费更低来“内卷”的券商,将越来越边缘化。

券商股未来的股价走势,也会体现出这一点。

#国产替代# #金融# #AI智能谁称王# $中信证券(SH600030)$ $国泰海通(SH601211)$ $华泰证券(SH601688)$