海格通信:高冷军工的“失血”阵痛与新质未来的豪赌

——从“躺赢”到“渡劫”:一份穿越周期的深度体检报告

🎯 一分钟读懂

业务画像:中国无线电龙头,左手握着军用电台(存量饭碗),右手赌着北斗芯片+卫星互联网+低空基建(新质未来)。

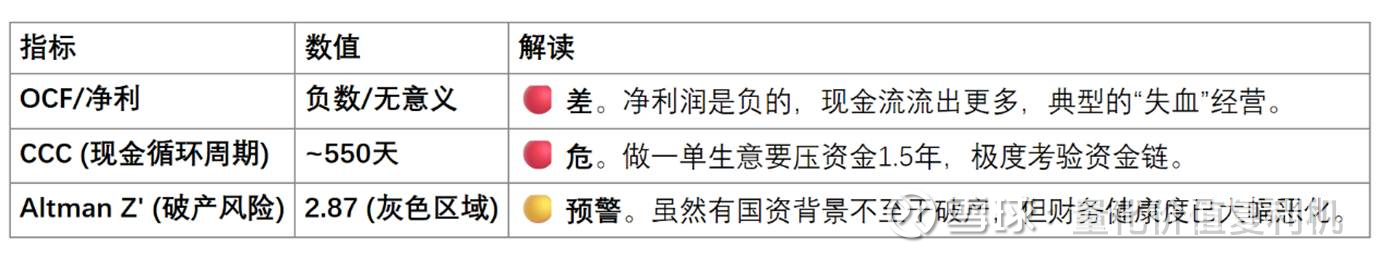

核心痛点:“有利润无现金”。回款极慢(账期450天+),公司在用真金白银为客户垫资,现金流常年为负。

估值温度:“烫手”。当前股价已透支了“完美复苏”的预期,若未来利润率被政策锁定,安全边际为负。

核心观察清单:

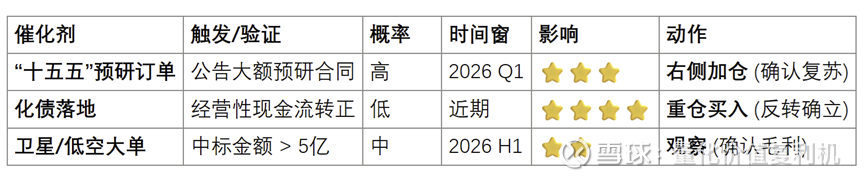

2025年年报(2026年4月):是否一次性计提巨额商誉减值“洗大澡”?

经营性现金流:能否转正?这是生存的底线。

卫星/低空订单:是否有具体金额的合同落地?(警惕无合同的题材炒作)

📌 公司做什么 & 为什么重要

1. “全频段”的隐形冠军

海格通信是那种你平时看不见,但打仗和救灾时离不开的公司。它构建了一个从芯片(大脑)到终端(手脚)再到系统(神经网络)的垂直闭环。简单说,只要是天上飞的、地上跑的、海里游的要通讯导航,大概率得用它的设备。它是极少数能同时搞定北斗三号芯片和卫星互联网终端的玩家。

2. 赚钱逻辑:从“卖产品”到“卖能力”

过去,它靠卖电台,享受着高毛利、高壁垒的“躺赢”日子。现在,这套逻辑正在剧变。它正试图把这种军用级的通信导航能力,降维打击到民用市场——比如给低空经济(无人机)建“空中交警系统”,或者给你的手机装上直连卫星的芯片。

类比:这就好比以前只给F1赛车做引擎,现在想把这套引擎技术降级一下,卖给满大街的无人驾驶汽车和智能手机。

3. 为什么它有“特权”?

在军工电子领域,资质(License)就是一切。这不是谁技术好就能进的,需要极高的保密资格和长期的信任积累。海格在这个圈子里混了几十年,它的设备一旦装上坦克或军舰,未来10-15年很难被替换(转换成本极高)。这就是它即使在亏损时,依然能活着的底气。

💰 经济发动机 & 单元利润

1) 收入与毛利通道:正在经历“倒春寒”

传统军品(无线通信):曾经的现金牛,毛利高达45%。但现在面临甲方“审价”和“目标价管理”,简单说就是甲方要把价格打下来,毛利正在被压缩。

新业务(北斗/卫星):增长快,但竞争惨烈。民用市场要和华为、中兴等巨头贴身肉搏,毛利远不如军品。

结果:综合毛利率从历史的40%+一路下滑到现在的23%左右。公司正处于“旧动能减速,新动能未满”的尴尬期。

2) 单元利润与现金回笼:致命的剪刀差

这是海格目前最大的隐患。

卖出一台电台:账面上确认了收入和利润。

收到钱:要等 450天 甚至更久!

后果:为了维持生产和给2000多名工程师发工资,公司必须去银行借钱(短期借款飙升至18亿)。利润表是红的(亏损),现金流量表更是红的(流出)。

3) 散户可操作的观察→判断

若【经营性现金流转正】且【应收账款周转天数 < 360天】 → 现金流危机解除,估值修复开始。

若【卫星互联网业务占比 > 20%】 → 转型成功,摆脱对单一军品客户的依赖。

若【2025年报计提减值 > 5亿】 → “利空出尽”,股价若跌破9元可能是黄金坑。

🛡️ 护城河:由“宽”变“窄”的警示

1) 结构优势:全产业链闭环

海格能自己做芯片,也能做整机。这种垂直整合在缺芯时是救命稻草,但在价格战时,如果没有足够的量来分摊芯片的研发成本,就会变成沉重的包袱。

2) 技术与认证:硬核但不再唯一

北斗抗干扰技术是它的绝活。但在民用领域,华为、中兴的技术迭代速度是互联网级的,海格这种军工级的迭代速度(慢工出细活)面临巨大挑战。

3) 客户锁定:依然牢固

军方客户极难更换供应商。这是海格最坚固的护城河。只要不犯原则性错误,存量市场是稳的。

4) 品牌与信用:双刃剑

“老牌军工”意味着可靠,但也意味着僵化。

🚨 侵蚀信号:

定价权丧失:甲方不再接受“成本加成”,强制推行“目标价”,直接削薄利润厚度。

人才流失:连续亏损导致奖金缩水,核心技术骨干若流向深圳民企,技术护城河将崩塌。

评级结论:窄护城河 (Narrow Moat)。虽然客户粘性高,但核心的定价权正在被政策瓦解,护城河正在变窄。

🚦 财务体检灯:红灯闪烁

📌 证据锚:以上数据基于2025年三季报及历史财报计算,以公司公告为准。

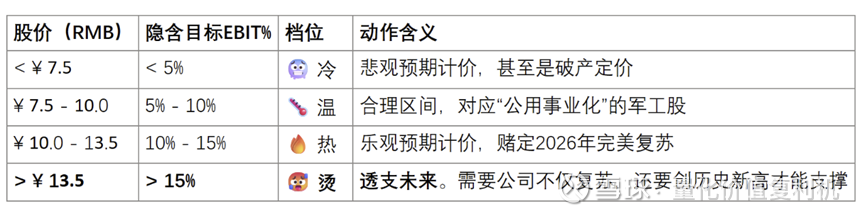

📈 估值热度表:现在买入需要“信仰”

从当前股价反推,市场究竟预期海格未来能赚多少钱?

(假设:WACC=9.5%,税率15%,高增长阶段)

一句话:现在的价格,意味着你相信海格能不仅走出泥潭,还能再造一个巅峰。任何一点失望,都会导致股价剧烈回调。

正面催化剂(利好)

🔴 负面催化剂(利空)

🧠 投资者常见问答 (FAQ)

Q1:它到底赚谁的钱?

A:主要赚军队的钱(60%+),剩下赚政府(公安/应急)和央企(中国移动)的钱。全是“大B”生意。

Q2:为什么“回款慢”这么要命?

A:因为海格要自己花钱买芯片、发工资。客户一年半才给钱,这期间海格只能借债度日。利息支出会吃掉本就不多的利润。

Q3:低空经济这么火,海格能分多少羹?

A:海格做的是“基建”(通导设备)。但这块蛋糕目前还在画饼阶段,地方政府还没钱大规模采购。别看新闻买股,要看合同。

Q4:现在股价贵吗?

A:颇贵。现在的价格相当于预期它未来5年利润翻倍。安全边际是负的。

Q5:什么时候可以抄底?

A:盯着2025年年报预告。如果它一次性把账都撇清(巨亏),股价砸个深坑(比如10块以下),那时候也许是个机会。

🎯 结语

一句话总结:海格通信是一家质地纯正但暂时体弱多病的优质军工企业,当前股价已包含了太多美好的预期,或许耐心等待“最后一跌”后的黄金坑才是上策。

关键触发点清单:当【年报利空出尽】且【经营现金流转正】并【出现大额预研订单】→ 进入“重估窗口”。

📓 附录|三情景估值故事 + 参数 + EPS

情景与概率

保守(35%):“公用事业陷阱”

军方定价永久性压制,卫星业务竞争失败沦为代工。公司变成一家低毛利、吃不饱但也饿不死的平庸制造业公司。

正常(50%):“U型复苏”

2026年随着“十五五”启动,订单恢复。但毛利无法回到过去的高光时刻,只能维持行业平均水平。

乐观(15%):“新质龙头”

海格在6G/卫星互联网领域大获全胜,软件和芯片收入爆发,毛利重回巅峰,实现戴维斯双击。

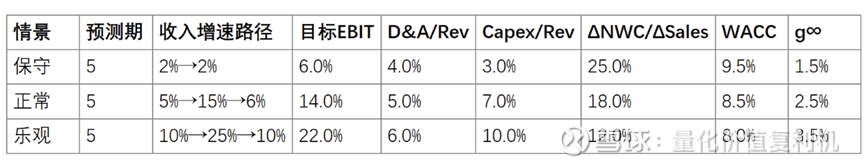

DCF 关键参数表(你的作战地图)

解读:

保守场景下,2%的增速就是通胀水平,6%的EBIT就是辛苦钱。

正常场景下,15%的增速是基于军工周期的自然反弹。

WACC:保守场景给高了(9.5%),因为包含了治理风险和高负债风险。

EPS 预测假设(摘要)

保守:毛利被锁死在22%,研发费用无法压缩(养人成本刚性),还要通过增发股票(3%稀释)来补血。

正常:毛利回升至28%,规模效应体现,不仅不增发,还开始还债减少利息支出。

乐观:毛利飙升至38%(卖芯片/软件),甚至开始回购股票(-1.5%),利息大幅减少。

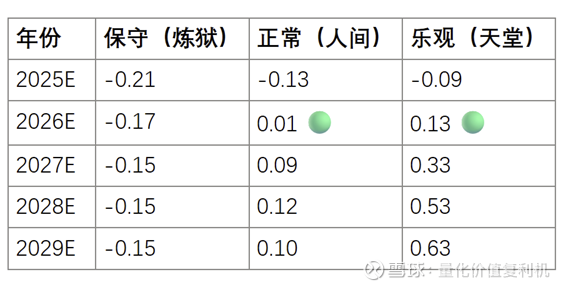

EPS 结果表(单位:元/股)

⚠️ 高能预警:

结论:如果按正常情景(2029年赚0.1元),现在的股价相当于 120多倍 市盈率!只有按乐观情景(2029年赚0.63元),现在的价格才显得合理(约20倍)。所以我们该有多乐观?